SGL Carbon SE

Wiesbaden

– WKN 723530 –

– ISIN DE0007235301 –

– WKN A32VP7 –

– ISIN DE000A32VP73 –

Die Aktionäre unserer Gesellschaft werden hiermit zu der

am Dienstag, dem 9. Mai 2023, um 10:00 Uhr MESZ

stattfindenden

ordentlichen Hauptversammlung

eingeladen.

Die Hauptversammlung findet als virtuelle Hauptversammlung gemäß § 118a Abs. 1 Satz 1 des Aktiengesetzes (AktG) in Verbindung

mit § 26n Abs. 1 des Einführungsgesetzes zum Aktiengesetz (EGAktG) statt. Eine physische Präsenz der Aktionäre und ihrer Bevollmächtigten

(mit Ausnahme der von der Gesellschaft benannten Stimmrechtsvertreter) am Ort der Hauptversammlung ist ausgeschlossen. Stattdessen

können sich die Aktionäre sowie ihre Bevollmächtigten über den passwortgeschützten HV-Internetservice auf der Internetseite

der Gesellschaft elektronisch zur Versammlung zuschalten und ihre Rechte im Wege elektronischer Kommunikation nach Maßgabe

der nachfolgend (im Anschluss an die Tagesordnung) enthaltenen Bestimmungen und Erläuterungen ausüben.

Tagesordnung

| 1. |

Vorlage des festgestellten Jahresabschlusses der SGL Carbon SE und des gebilligten Konzernabschlusses zum 31. Dezember 2022,

der Lageberichte der SGL Carbon SE sowie des Konzerns jeweils für das Geschäftsjahr 2022, des Berichts des Aufsichtsrats sowie

des Berichts zu den Angaben gemäß §§ 289a, 315a des Handelsgesetzbuchs (HGB)

Eine Beschlussfassung zu Tagesordnungspunkt 1 durch die Hauptversammlung erfolgt nicht. Der Aufsichtsrat der SGL Carbon SE

hat am 22. März 2023 den vom Vorstand vorgelegten Jahresabschluss der SGL Carbon SE zum 31. Dezember 2022 gebilligt. Damit

ist der Jahresabschluss gemäß § 172 AktG festgestellt. Auch der Konzernabschluss wurde vom Aufsichtsrat in seiner Sitzung

am 22. März 2023 gebilligt. Die vorstehend genannten Unterlagen sind der Hauptversammlung vielmehr lediglich vorzulegen und

dienen der Unterrichtung.

|

| 2. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands der Gesellschaft für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Vorstands der Gesellschaft für

diesen Zeitraum Entlastung zu erteilen.

|

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats der Gesellschaft für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Mitgliedern des Aufsichtsrats der Gesellschaft

für diesen Zeitraum Entlastung zu erteilen.

|

| 4. |

Wahl des Abschlussprüfers und des Konzernabschlussprüfers für das Geschäftsjahr 2023 sowie des Prüfers für etwaige prüferische

Durchsichten unterjähriger Finanzinformationen

Der Aufsichtsrat schlägt – gestützt auf die Empfehlung des Prüfungsausschusses – vor, die KPMG AG Wirtschaftsprüfungsgesellschaft,

Berlin,

| a) |

zum Abschlussprüfer der SGL Carbon SE und zum Konzernabschlussprüfer für das Geschäftsjahr 2023,

|

| b) |

für den Fall einer prüferischen Durchsicht des verkürzten Abschlusses und des Zwischenlageberichts (§§ 115 Abs. 5 und 117

Nr. 2 WpHG) für das erste Halbjahr des Geschäftsjahrs 2023 zum Prüfer für eine solche prüferische Durchsicht, sowie

|

| c) |

für den Fall einer prüferischen Durchsicht von zusätzlichen unterjährigen Finanzinformationen (§§ 115 Abs. 7 und 117 Nr. 2

WpHG) für das Geschäftsjahr 2023 sowie für das Geschäftsjahr 2024, soweit diese unterjährigen Finanzinformationen vor der

ordentlichen Hauptversammlung 2024 erstellt werden, zum Prüfer für eine solche prüferische Durchsicht

|

zu bestellen.

Der Prüfungsausschuss hat erklärt, dass seine Empfehlung frei von ungebührlicher Einflussnahme durch Dritte ist und ihm keine

die Auswahlmöglichkeiten beschränkende Klausel im Sinne von Art. 16 Abs. 6 der Abschlussprüfer-VO (EU) Nr. 537/2014 auferlegt

wurde.

|

| 5. |

Wahl von Aufsichtsratsmitgliedern

Die Amtszeit von Frau Neumann im Aufsichtsrat endet turnusgemäß mit dem Ablauf der ordentlichen Hauptversammlung 2023. Zudem

hat die Aufsichtsratsvorsitzende Frau Dr. h.c. Susanne Klatten der Gesellschaft erklärt, ihr Mandat mit Wirkung zum Ablauf

der diesjährigen Hauptversammlung niederzulegen. Demnach sind von der diesjährigen Hauptversammlung zwei Sitze im Aufsichtsrat

zu besetzen.

Der Aufsichtsrat der SGL Carbon SE setzt sich gemäß Art. 40 Abs. 2, Abs. 3 der Verordnung (EG) Nr. 2157/2001 des Rates vom

8. Oktober 2001 über das Statut der Europäischen Gesellschaft (SE) (SE-VO), § 17 SE-Ausführungsgesetz (SEAG), § 21 Abs. 3

SE-Beteiligungsgesetz (SEBG), Ziff. 15.2 der Vereinbarung über die Beteiligung der Arbeitnehmer in der SGL Carbon SE vom 1.

Februar 2018 (Beteiligungsvereinbarung) sowie § 8 Abs. 1 der Satzung der Gesellschaft aus acht Mitgliedern zusammen. Von den

acht Mitgliedern werden die vier Vertreter der Arbeitnehmerseite direkt vom SE-Betriebsrat gewählt (Ziff. 16.1, 18.3 Beteiligungsvereinbarung).

Die vier Vertreter der Anteilseigner werden von der Hauptversammlung bestellt (Art. 40 Abs. 2 SE-VO).

Im Aufsichtsrat muss daneben jedes Geschlecht mit mindestens 30% der Sitze vertreten sein (§ 17 Abs. 2 SEAG). Diese Geschlechterquote

ist für die Vertreter der Anteilseigner- und Arbeitnehmerseite jeweils getrennt zu erfüllen, außer die Anteilseigner- und

Arbeitnehmerseite des Aufsichtsrats stimmen ausnahmsweise vor einer Wahl einer Gesamterfüllung zu (Ziff. 16.3 Beteiligungsvereinbarung).

Vorliegend wurde einer Gesamterfüllung nicht zugestimmt, sodass sowohl auf Anteilseigner- wie auch Arbeitnehmerseite bei den

jeweils vier Aufsichtsratssitzen mindestens ein Mitglied eines jeden Geschlechts vertreten sein muss. Die beiden in der Hauptversammlung

2023 nicht zur Wahl stehenden Aufsichtsratsmitglieder auf der Anteilseignerseite sind beide männlichen Geschlechts. Für die

vorliegende Wahl der zwei anderen Aufsichtsratsmitglieder der Anteilseignerseite bedeutet dies, dass zur Erfüllung der Geschlechterquote

mindestens ein weibliches Aufsichtsratsmitglied zu wählen ist.

Der Aufsichtsrat schlägt – gestützt auf einen entsprechenden Vorschlag seines Nominierungsausschusses und unter Berücksichtigung

des Kompetenzprofils und des Diversitätskonzepts für den Aufsichtsrat sowie der Ziele über seine Zusammensetzung – vor, als

Vertreter der Anteilseigner in den Aufsichtsrat zu wählen:

| 5.1. |

Frau Ingeborg Neumann; Berlin; Geschäftsführende Gesellschafterin Peppermint Holding GmbH, Berlin, und

|

| 5.2. |

Herr Prof. Dr. Frank Richter; Ulm; Geschäftsführer SKion GmbH, Bad Homburg,

|

jeweils für eine Amtszeit beginnend mit der Beendigung der Hauptversammlung am 9. Mai 2023 bis zur Beendigung der Hauptversammlung,

die über die Entlastung der Aufsichtsratsmitglieder für das Geschäftsjahr 2027 beschließt, längstens jedoch bis zum Ablauf

von fünf Jahren seit Beginn ihrer Amtszeit.

Die Wahlen sollen als Einzelwahl durchgeführt werden.

Für den Fall seiner Wahl soll Herr Prof. Dr. Richter im Rahmen der Konstituierung des neuen Aufsichtsrats als Kandidat für

den Aufsichtsratsvorsitz vorgeschlagen werden.

Der Aufsichtsrat hat sich bei den Kandidaten versichert, dass sie den für das Amt zu erwartenden Zeitaufwand erbringen können.

Weitere ergänzende Angaben zu den vorgeschlagenen Aufsichtsratskandidaten finden Sie in diesem Dokument im Anschluss an die

Tagesordnung der Hauptversammlung.

|

| 6. |

Beschlussfassung über die Aufhebung des bisherigen Genehmigten Kapitals 2019, Schaffung eines Genehmigten Kapitals 2023 mit

der Möglichkeit des Bezugsrechtsausschlusses und über eine entsprechende Änderung der Satzung

Das durch Beschluss der Hauptversammlung am 10. Mai 2019 in einer Höhe von Euro 31.319.040,00 geschaffene Genehmigte Kapital

2019, das zum Zeitpunkt der Einberufung der Hauptversammlung zwar noch besteht, das aber nach der Begebung einer Wandelanleihe

durch die Gesellschaft im September 2022 eine Barkapitalerhöhung unter einem Bezugsrechtsausschluss gem. §§ 203 Abs. 1 und

2 Satz 1, 186 Abs. 3 Satz 4 AktG nicht länger in einem sinnvollen Volumen zulässt, soll aufgehoben und durch ein neues Genehmigtes

Kapital 2023 ersetzt werden.

Mit dem neuen Genehmigten Kapital 2023 soll die Gesellschaft in der Lage sein, einen etwaigen Eigenkapitalbedarf schnell und

flexibel zu decken. Bei einer Ausnutzung dieses Genehmigten Kapitals 2023 soll den Aktionären grundsätzlich ein Bezugsrecht

eingeräumt werden; jedoch soll der Vorstand ermächtigt werden, für bestimmte Zwecke das Bezugsrecht der Aktionäre mit Zustimmung

des Aufsichtsrats auszuschließen. Das Genehmigte Kapital 2023 soll ein Volumen von rund 40% des Grundkapitals der Gesellschaft

ausmachen. Für die Möglichkeit des Bezugsrechtsausschlusses soll hingegen die marktübliche Begrenzung bei 10% des Grundkapitals

vorgesehen werden – unter Anrechnung auch anderer Bezugsrechtsausschlüsse während der Laufzeit des Genehmigten Kapitals 2023.

Zusammen mit dem Bedingten Kapital 2023, das unter dem folgenden Tagesordnungspunkt 7 vorgeschlagen wird, beläuft sich das

Genehmigte und Bedingte Kapital 2023 auf ein Gesamtvolumen von rund 50% des Grundkapitals. Diese Größenordnung steht im Einklang

mit den Richtlinien verschiedener Stimmrechtsberater und institutioneller Investoren. Darüber hinaus existieren in der Satzung

zwar noch die Bedingten Kapitalia 2009, 2017 und 2019. Diese Kapitalia bleiben allerdings bei der Berechnung des vorstehend

genannten Gesamtvolumens an Genehmigten und Bedingten Kapitalia außer Betracht, weil zum Zeitpunkt der Einberufung der Hauptversammlung

2023 auf die entsprechenden Aktien bereits Wandlungs- oder Options- bzw. Bezugsrechte (i) ausgegeben sind, bzw. (ii) ausgegeben

waren, jedoch eine erneute Ausnutzung der zugrundeliegenden Ermächtigungen nicht mehr möglich ist, sodass diese Bedingten

Kapitalia dem Vorstand keinen weiteren Handlungsspielraum mehr eröffnen.

Vorstand und Aufsichtsrat schlagen daher vor, wie folgt zu beschließen:

| a) |

Die in § 3 Abs. 6 der Satzung enthaltene Ermächtigung, das Grundkapital der Gesellschaft bis zum 9. Mai 2024 mit Zustimmung

des Aufsichtsrats gegen Bar- und/oder Sacheinlagen zu erhöhen (Genehmigtes Kapital 2019), wird mit Wirkung auf den Zeitpunkt

der Eintragung des neuen § 3 Abs. 6 der Satzung im Handelsregister (nachstehend unter lit. c) aufgehoben.

|

| b) |

Der Vorstand wird ermächtigt, das Grundkapital der Gesellschaft bis zum 8. Mai 2028 mit Zustimmung des Aufsichtsrats durch

Ausgabe von bis zu 48.936.000 neuen auf den Inhaber lautenden Stückaktien mit einem anteiligen Betrag des Grundkapitals von

je Euro 2,56 gegen Bar- und/oder Sacheinlagen einmalig oder mehrmals um insgesamt bis zu Euro 125.276.160,00 zu erhöhen (Genehmigtes

Kapital 2023). Den Aktionären ist grundsätzlich ein Bezugsrecht einzuräumen. Dabei können die neuen Aktien auch von einem

oder mehreren durch den Vorstand bestimmten Kreditinstituten, Wertpapierinstituten oder nach § 53 Abs. 1 Satz 1 oder § 53b

Abs. 1 Satz 1 oder Abs. 7 KWG tätigen Unternehmen mit der Verpflichtung übernommen werden, sie den Aktionären anzubieten (mittelbares

Bezugsrecht). Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen:

| (i) |

für Spitzenbeträge, die sich bei Kapitalerhöhungen gegen Bar- und/oder Sacheinlagen aufgrund des Bezugsverhältnisses ergeben;

|

| (ii) |

soweit dies erforderlich ist, um den Inhabern bzw. Gläubigern der von der Gesellschaft oder ihren Konzerngesellschaften ausgegebenen

oder künftig auszugebenden Schuldverschreibungen mit Options- oder Wandlungsrechten bzw. -pflichten ein Bezugsrecht auf neue

Aktien in dem Umfang einzuräumen, wie es ihnen nach Ausübung ihres Options- oder Wandlungsrechts bzw. nach Erfüllung einer

Options- bzw. Wandlungspflicht zustünde;

|

| (iii) |

sofern die neuen Aktien bei einer Kapitalerhöhung gegen Sacheinlagen zum Zwecke des Erwerbs von Unternehmen, Unternehmensteilen

oder von Beteiligungen an Unternehmen oder von sonstigen Vermögensgegenständen ausgegeben werden; oder

|

| (iv) |

sofern bei einer Kapitalerhöhung gegen Bareinlagen der auf die neuen Aktien entfallende anteilige Betrag des Grundkapitals

10% des Grundkapitals weder im Zeitpunkt des Wirksamwerdens noch im Zeitpunkt der Ausnutzung dieser Ermächtigung übersteigt

und der Ausgabebetrag der neuen Aktien den Börsenpreis der bereits börsennotierten Aktien der Gesellschaft derselben Ausstattung

zum Zeitpunkt der endgültigen Festlegung des Ausgabebetrags nicht wesentlich unterschreitet. Sofern während der Laufzeit dieses

Genehmigten Kapitals 2023 bis zu seiner Ausnutzung von anderen Ermächtigungen zur Ausgabe oder zur Veräußerung von Aktien

der Gesellschaft oder zur Ausgabe von Rechten, die den Bezug von Aktien der Gesellschaft ermöglichen oder zu ihm verpflichten,

Gebrauch gemacht und dabei das Bezugsrecht gemäß oder entsprechend § 186 Abs. 3 Satz 4 AktG ausgeschlossen wird, ist dies

auf die vorstehend genannte 10%-Grenze anzurechnen.

|

Von den vorstehenden Ermächtigungen zum Ausschluss des Bezugsrechts darf nur in einem solchen Umfang Gebrauch gemacht werden,

dass der anteilige Betrag der insgesamt unter Ausschluss des Bezugsrechts ausgegebenen Aktien weder im Zeitpunkt des Wirksamwerdens

noch im Zeitpunkt der Ausnutzung dieser Ermächtigungen 10% des Grundkapitals übersteigt. Sofern während der Laufzeit dieses

Genehmigten Kapitals 2023 bis zu seiner Ausnutzung von anderen Ermächtigungen zur Ausgabe von Aktien der Gesellschaft oder

zur Ausgabe von Rechten, die den Bezug von Aktien der Gesellschaft ermöglichen oder zu ihm verpflichten, Gebrauch gemacht

und dabei das Bezugsrecht ausgeschlossen wird, ist dies auf die vorstehend genannte 10%-Grenze anzurechnen.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Kapitalerhöhung und ihrer Durchführung,

insbesondere den Inhalt der Aktienrechte und die Bedingungen der Aktienausgabe, festzulegen. Der Aufsichtsrat wird ermächtigt,

die Fassung der Satzung entsprechend der jeweiligen Ausnutzung des Genehmigten Kapitals 2023 und, falls das Genehmigte Kapital

2023 bis zum 8. Mai 2028 nicht oder nicht vollständig ausgenutzt sein sollte, nach Fristablauf der Ermächtigung anzupassen.

|

| c) |

§ 3 Abs. 6 der Satzung wird wie folgt neu gefasst:

„(6) Der Vorstand ist ermächtigt, das Grundkapital der Gesellschaft bis zum 8. Mai 2028 mit Zustimmung des Aufsichtsrats durch

Ausgabe von bis zu 48.936.000 neuen auf den Inhaber lautenden Stückaktien mit einem anteiligen Betrag des Grundkapitals von

je Euro 2,56 gegen Bar- und/oder Sacheinlagen einmalig oder mehrmals um insgesamt bis zu Euro 125.276.160,00 zu erhöhen (Genehmigtes

Kapital 2023). Den Aktionären ist grundsätzlich ein Bezugsrecht einzuräumen. Dabei können die neuen Aktien auch von einem

oder mehreren durch den Vorstand bestimmten Kreditinstituten, Wertpapierinstituten oder nach § 53 Abs. 1 Satz 1 oder § 53b

Abs. 1 Satz 1 oder Abs. 7 KWG tätigen Unternehmen mit der Verpflichtung übernommen werden, sie den Aktionären anzubieten (mittelbares

Bezugsrecht). Der Vorstand ist jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen:

| (i) |

für Spitzenbeträge, die sich bei Kapitalerhöhungen gegen Bar- und/oder Sacheinlagen aufgrund des Bezugsverhältnisses ergeben;

|

| (ii) |

soweit dies erforderlich ist, um den Inhabern bzw. Gläubigern der von der Gesellschaft oder ihren Konzerngesellschaften ausgegebenen

oder künftig auszugebenden Schuldverschreibungen mit Options- oder Wandlungsrechten bzw. -pflichten ein Bezugsrecht auf neue

Aktien in dem Umfang einzuräumen, wie es ihnen nach Ausübung ihres Options- oder Wandlungsrechts bzw. nach Erfüllung einer

Options- bzw. Wandlungspflicht zustünde;

|

| (iii) |

sofern die neuen Aktien bei einer Kapitalerhöhung gegen Sacheinlagen zum Zwecke des Erwerbs von Unternehmen, Unternehmensteilen

oder von Beteiligungen an Unternehmen oder von sonstigen Vermögensgegenständen ausgegeben werden; oder

|

| (iv) |

sofern bei einer Kapitalerhöhung gegen Bareinlagen der auf die neuen Aktien entfallende anteilige Betrag des Grundkapitals

10% des Grundkapitals weder im Zeitpunkt des Wirksamwerdens noch im Zeitpunkt der Ausnutzung dieser Ermächtigung übersteigt

und der Ausgabebetrag der neuen Aktien den Börsenpreis der bereits börsennotierten Aktien der Gesellschaft derselben Ausstattung

zum Zeitpunkt der endgültigen Festlegung des Ausgabebetrags nicht wesentlich unterschreitet. Sofern während der Laufzeit dieses

Genehmigten Kapitals 2023 bis zu seiner Ausnutzung von anderen Ermächtigungen zur Ausgabe oder zur Veräußerung von Aktien

der Gesellschaft oder zur Ausgabe von Rechten, die den Bezug von Aktien der Gesellschaft ermöglichen oder zu ihm verpflichten,

Gebrauch gemacht und dabei das Bezugsrecht gemäß oder entsprechend § 186 Abs. 3 Satz 4 AktG ausgeschlossen wird, ist dies

auf die vorstehend genannte 10%-Grenze anzurechnen.

|

Von den vorstehenden Ermächtigungen zum Ausschluss des Bezugsrechts darf nur in einem solchen Umfang Gebrauch gemacht werden,

dass der anteilige Betrag der insgesamt unter Ausschluss des Bezugsrechts ausgegebenen Aktien weder im Zeitpunkt des Wirksamwerdens

noch im Zeitpunkt der Ausnutzung dieser Ermächtigungen 10% des Grundkapitals übersteigt. Sofern während der Laufzeit dieses

Genehmigten Kapitals 2023 bis zu seiner Ausnutzung von anderen Ermächtigungen zur Ausgabe von Aktien der Gesellschaft oder

zur Ausgabe von Rechten, die den Bezug von Aktien der Gesellschaft ermöglichen oder zu ihm verpflichten, Gebrauch gemacht

und dabei das Bezugsrecht ausgeschlossen wird, ist dies auf die vorstehend genannte 10%-Grenze anzurechnen.

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Kapitalerhöhung und ihrer Durchführung,

insbesondere den Inhalt der Aktienrechte und die Bedingungen der Aktienausgabe, festzulegen. Der Aufsichtsrat ist ermächtigt,

die Fassung der Satzung entsprechend der jeweiligen Ausnutzung des Genehmigten Kapitals 2023 und, falls das Genehmigte Kapital

2023 bis zum 8. Mai 2028 nicht oder nicht vollständig ausgenutzt sein sollte, nach Fristablauf der Ermächtigung anzupassen.“

|

|

| 7. |

Beschlussfassung über die Aufhebung einer bestehenden und die Erteilung einer neuen Ermächtigung zur Begebung von Wandel-

und/oder Optionsschuldverschreibungen mit der Möglichkeit des Ausschlusses des Bezugsrechts und Schaffung eines neuen Bedingten

Kapitals 2023 sowie über eine entsprechende Änderung der Satzung

Die von der Hauptversammlung am 10. Mai 2019 erteilte Ermächtigung zur Begebung von Wandel- und/oder Optionsschuldverschreibungen

mit einem Gesamtnennbetrag von bis zu Euro 350.000.000,00 wurde von der Gesellschaft im September 2022 teilweise durch die

Ausgabe einer neuen Wandelanleihe (ISIN DE000A30VKB5) mit einem Gesamtnennbetrag von Euro 101.900.000,00 ausgenutzt. Damit

hat sich das Volumen der Vorratsermächtigung der Gesellschaft zur Begebung von Wandel- und/oder Optionsschuldverschreibungen

entsprechend reduziert. Darüber hinaus endet diese Vorratsermächtigung im Jahr 2024 und es wäre daher eine zeitnahe Erneuerung

geboten. Zudem steht der Gesellschaft auch kein maßgebliches bedingtes Kapital mehr zur Verfügung, um im Falle der Begebung

einer neuen Wandel- und/oder Optionsschuldverschreibung die daraus resultierenden Options- und/oder Wandlungsrechte bedienen

zu können.

Um den Finanzierungsspielraum der Gesellschaft wiederherzustellen, soll die bisherige Ermächtigung vom 10. Mai 2019, soweit

von ihr noch kein Gebrauch gemacht wurde, aufgehoben und durch eine neue Ermächtigung des Vorstands zur Ausgabe von Wandel-

und/oder Optionsschuldverschreibungen mit einem Gesamtnennbetrag von bis zu Euro 250.000.000,00 für eine Laufzeit von fünf

Jahren ersetzt werden. Zur Bedienung der Options- und Wandlungsrechte bzw. Wandlungspflichten aus diesen etwaigen Schuldverschreibungen

soll zusammen mit der neuen Ermächtigung ein Bedingtes Kapital 2023 in Höhe von rund 10% des Grundkapitals der Gesellschaft

beschlossen werden.

Vorstand und Aufsichtsrat schlagen vor, wie folgt zu beschließen:

| a) |

Aufhebung der vorhandenen Ermächtigung der Hauptversammlung vom 10. Mai 2019 zur Begebung von Wandel- und/oder Optionsschuldverschreibungen

Die am 10. Mai 2019 unter Tagesordnungspunkt 6 von der Hauptversammlung erteilte Ermächtigung zur Ausgabe von Wandel- und/oder

Optionsschuldverschreibungen wird, soweit von ihr noch kein Gebrauch gemacht wurde, aufgehoben mit Wirkung auf den Zeitpunkt

der Eintragung des neuen § 3 Abs. 7 der Satzung (nachfolgend unter lit. d)) in das Handelsregister.

|

| b) |

Ermächtigung zur Begebung von Wandel- und/oder Optionsschuldverschreibungen mit der Möglichkeit des Ausschlusses des Bezugsrechts

(i) Allgemeines

Mit Wirkung auf den Zeitpunkt der Eintragung des neuen § 3 Abs. 7 der Satzung (nachfolgend unter lit. d)) in das Handelsregister

wird der Vorstand ermächtigt, bis zum 8. Mai 2028 mit Zustimmung des Aufsichtsrats einmalig oder mehrmals auf den Inhaber

oder auf den Namen lautende, mit Wandlungs- und/oder Optionsrechten ausgestattete Schuldverschreibungen oder eine Kombination

dieser Instrumente (zusammen „Schuldverschreibungen“) jeweils mit oder ohne Laufzeitbeschränkung im Gesamtnennbetrag von bis

zu Euro 250.000.000,00 gegen Bar- und/oder Sachleistung zu begeben und den Inhabern bzw. Gläubigern von Schuldverschreibungen

Wandlungs- bzw. Optionsrechte für auf den Inhaber lautende Stückaktien der Gesellschaft mit einem anteiligen Betrag des Grundkapitals

von insgesamt bis zu Euro 31.319.040,00 nach näherer Maßgabe der Wandel- bzw. Optionsanleihebedingungen (die „Anleihebedingungen“)

zu gewähren.

Die Schuldverschreibungen können in Euro oder – unter Begrenzung auf den entsprechenden Euro-Gegenwert – in einer ausländischen

gesetzlichen Währung, bspw. eines OECD-Landes, begeben werden. Sie können auch durch unter der Leitung der Gesellschaft stehende

Konzernunternehmen („Konzernunternehmen“) ausgegeben werden; für diesen Fall wird der Vorstand ermächtigt, mit Zustimmung

des Aufsichtsrats für die Gesellschaft die Garantie für die Schuldverschreibungen zu übernehmen und den Inhabern Options-

oder Wandlungsrechte bzw. -pflichten für auf den Inhaber lautende Stückaktien der Gesellschaft zu gewähren oder aufzuerlegen.

Die Schuldverschreibungsemissionen werden in Teilschuldverschreibungen eingeteilt.

(ii) Options- und Wandelschuldverschreibungen

Im Falle der Ausgabe von Optionsschuldverschreibungen werden jeder Teilschuldverschreibung ein oder mehrere Optionsscheine

beigefügt, die den Inhaber berechtigen, nach Maßgabe der vom Vorstand festzulegenden Optionsbedingungen auf den Inhaber lautende

Stückaktien der Gesellschaft zu beziehen. Die Optionsbedingungen können vorsehen, dass der Optionspreis auch durch Übertragung

von Teilschuldverschreibungen und gegebenenfalls eine bare Zuzahlung erfüllt werden kann. Die Laufzeit des Optionsrechts darf

die Laufzeit der Optionsschuldverschreibung nicht überschreiten. Im Übrigen kann vorgesehen werden, dass Spitzen zusammengelegt

und/oder in Geld ausgeglichen werden.

Im Falle der Ausgabe von Wandelschuldverschreibungen erhalten bei auf den Inhaber lautenden Schuldverschreibungen die Inhaber,

ansonsten die Gläubiger der Teilschuldverschreibungen, das Recht, ihre Teilschuldverschreibungen nach näherer Maßgabe der

vom Vorstand festzulegenden Anleihebedingungen in auf den Inhaber lautende Stückaktien der Gesellschaft zu wandeln. Das Wandlungsverhältnis

ergibt sich aus der Division des Nennbetrags einer Teilschuldverschreibung durch den festgesetzten Wandlungspreis für eine

auf den Inhaber lautende Stückaktie der Gesellschaft. Liegt der Ausgabebetrag einer Teilschuldverschreibung unter deren Nennbetrag,

so ergibt sich das Wandlungsverhältnis durch Division des Ausgabebetrags der Teilschuldverschreibung durch den festgesetzten

Wandlungspreis für eine auf den Inhaber lautende Stückaktie der Gesellschaft. Es kann auch vorgesehen werden, dass das Wandlungsverhältnis

variabel ist und der Wandlungspreis innerhalb einer festzulegenden Bandbreite in Abhängigkeit von der Entwicklung des Aktienkurses

während der Laufzeit verändert oder festgesetzt wird. Das Wandlungsverhältnis kann auf ein ganzzahliges Verhältnis gerundet

werden; ferner kann gegebenenfalls eine in bar zu leistende Zuzahlung festgesetzt werden. Im Übrigen kann vorgesehen werden,

dass Spitzen zusammengelegt und/oder in Geld ausgeglichen werden. Der anteilige Betrag am Grundkapital der bei Wandlung auszugebenden

Aktien darf den Nennbetrag der Teilschuldverschreibung nicht übersteigen.

§ 9 Abs. 1 AktG und § 199 AktG bleiben unberührt.

(iii) Wandlungspflicht

Die Wandelanleihebedingungen können auch eine Wandlungspflicht zum Ende der Laufzeit (oder zu einem früheren Zeitpunkt oder

bei Eintritt eines bestimmten Ereignisses) vorsehen. Der anteilige Betrag am Grundkapital der bei Wandlung auszugebenden Aktien

darf den Nennbetrag der Teilschuldverschreibung nicht überschreiten. In diesem Fall kann die Gesellschaft in den Anleihebedingungen

berechtigt werden, eine etwaige Differenz zwischen dem Nennbetrag der Wandelschuldverschreibung und dem Produkt aus Wandlungspreis

und Wandlungsverhältnis ganz oder teilweise in bar auszugleichen.

§ 9 Abs. 1 AktG und § 199 AktG bleiben unberührt.

(iv) Ersetzungsbefugnis

Die Anleihebedingungen von Wandel- bzw. Optionsanleihen können das Recht der Gesellschaft vorsehen, den Gläubigern der Schuldverschreibung

ganz oder teilweise anstelle der Zahlung des fälligen Geldbetrags Aktien der Gesellschaft zu gewähren. Die Aktien werden jeweils

mit einem Wert angerechnet, der nach näherer Maßgabe der Anleihebedingungen dem auf volle Cents aufgerundeten arithmetischen

Mittelwert der Schlussauktionspreise von Aktien gleicher Ausstattung der Gesellschaft im XETRA-Handelssystem (oder in einem

vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse während einer in den Anleihebedingungen festzulegenden

Frist entspricht.

Die Wandel- bzw. Optionsanleihebedingungen können jeweils festlegen, dass im Falle der Wandlung bzw. Optionsausübung auch

eigene Aktien der Gesellschaft gewährt werden können. Ferner kann vorgesehen werden, dass die Gesellschaft den Wandlungs-

bzw. Optionsberechtigten nicht Aktien der Gesellschaft gewährt, sondern den Gegenwert in Geld zahlt. Der Gegenwert je Aktie

entspricht nach näherer Maßgabe der Anleihebedingungen dem auf volle Cents aufgerundeten arithmetischen Mittelwert der Schlussauktionspreise

von Aktien gleicher Ausstattung der Gesellschaft im XETRA-Handelssystem (oder in einem vergleichbaren Nachfolgesystem) an

der Frankfurter Wertpapierbörse während einer in den Anleihebedingungen festzulegenden Frist.

Schließlich können die Anleihebedingungen vorsehen, dass Schuldverschreibungen statt in neue Aktien aus bedingtem oder genehmigtem

Kapital in bereits existierende Aktien der Gesellschaft oder einer anderen Gesellschaft gewandelt werden bzw. das Optionsrecht

durch Lieferung solcher Aktien erfüllt werden kann. Die Anleihebedingungen können auch eine Kombination dieser Erfüllungsformen

vorsehen.

(v) Wandlungs- bzw. Optionspreis

Der jeweils festzusetzende Options- oder Wandlungspreis muss mit Ausnahme der Fälle, in denen eine Wandlungspflicht oder eine

Ersetzungsbefugnis gegeben ist, mindestens 80% des arithmetischen Mittelwerts der Schlussauktionspreise von Aktien gleicher

Ausstattung der Gesellschaft im XETRA-Handelssystem (oder in einem vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse

an den letzten zehn Handelstagen vor dem Tag der Beschlussfassung durch den Vorstand über die Ausgabe der Schuldverschreibungen

oder – für den Fall der Einräumung eines Bezugsrechts – mindestens 80% des arithmetischen Mittelwerts der Schlussauktionspreise

von Aktien gleicher Ausstattung der Gesellschaft im XETRA-Handelssystem (oder in einem vergleichbaren Nachfolgesystem) an

der Frankfurter Wertpapierbörse während der Bezugsfrist mit Ausnahme der Tage der Bezugsfrist, die erforderlich sind, damit

der Options- bzw. Wandlungspreis gemäß § 186 Abs. 2 Satz 2 AktG fristgerecht bekannt gemacht werden kann, betragen.

In den Fällen der Wandlungspflicht oder der Ersetzungsbefugnis kann der Options- oder Wandlungspreis nach näherer Maßgabe

der Anleihebedingungen mindestens entweder den vorgenannten Mindestpreis betragen oder dem arithmetischen Mittelwert der Schlussauktionspreise

von Aktien gleicher Ausstattung der Gesellschaft im XETRA-Handelssystem (oder in einem vergleichbaren Nachfolgesystem) an

der Frankfurter Wertpapierbörse an den letzten zehn Handelstagen vor dem Tag der Endfälligkeit oder dem anderen festgelegten

Zeitpunkt entsprechen, auch wenn dieser Mittelwert unterhalb des vorgenannten Mindestpreises (80%) liegt.

§ 9 Abs. 1 AktG und § 199 AktG bleiben unberührt.

(vi) Verwässerungsschutz

Erhöht die Gesellschaft während der Options- oder Wandlungsfrist ihr Grundkapital unter Einräumung eines Bezugsrechts an ihre

Aktionäre oder veräußert die Gesellschaft unter Einräumung eines Bezugsrechts an ihre Aktionäre eigene Aktien oder begibt

unter Einräumung eines Bezugsrechts an ihre Aktionäre weitere Options- oder Wandelschuldverschreibungen bzw. gewährt oder

garantiert Options- und/oder Wandlungsrechte und räumt dabei den Inhabern schon bestehender Options- und/oder Wandlungsrechte

hierfür kein Bezugsrecht ein, wie es ihnen nach Ausübung des Options- und/oder Wandlungsrechts bzw. der Erfüllung ihrer Wandlungspflichten

als Aktionär zustehen würde, oder wird durch eine Kapitalerhöhung aus Gesellschaftsmitteln das Grundkapital erhöht, so wird

über die Wandelanleihe- bzw. Optionsbedingungen sichergestellt, dass der wirtschaftliche Wert der Options- bzw. Wandlungsrechte

unberührt bleibt, indem die Wandlungs- oder Optionsrechte wertwahrend angepasst werden, soweit die Anpassung nicht bereits

durch Gesetz zwingend geregelt ist. Anpassungen können auch im Zusammenhang mit Dividendenzahlungen, mit einer Kapitalherabsetzung

oder anderer Kapitalmaßnahmen, mit Umstrukturierungen, einer Kontrollerlangung durch Dritte oder anderen außergewöhnlichen

Maßnahmen oder Ereignissen, die zu einer Verwässerung des Werts der Aktien führen können, vorgesehen werden.

§ 9 Abs. 1 AktG und § 199 AktG bleiben unberührt.

(vii) Bezugsrecht und Bezugsrechtsausschluss

Den Aktionären steht grundsätzlich ein Bezugsrecht auf die Schuldverschreibungen zu. Die Schuldverschreibungen können von

einem oder mehreren durch den Vorstand bestimmten Kreditinstituten, Wertpapierinstituten oder nach § 53 Abs. 1 Satz 1 oder

§ 53b Abs. 1 Satz 1 oder Abs. 7 KWG tätigen Unternehmen mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug

anzubieten (mittelbares Bezugsrecht). Werden Schuldverschreibungen von einem Konzernunternehmen ausgegeben, hat die Gesellschaft

die Gewährung des gesetzlichen Bezugsrechts für die Aktionäre der Gesellschaft sicherzustellen.

Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auf Schuldverschreibungen

auszuschließen, sofern sie gegen Barzahlung ausgegeben werden und der Vorstand nach pflichtgemäßer Prüfung zu der Auffassung

gelangt, dass der Ausgabepreis den nach anerkannten finanzmathematischen Methoden ermittelten theoretischen Marktwert der

Schuldverschreibungen nicht wesentlich unterschreitet. Dies gilt jedoch nur für Schuldverschreibungen mit einem Wandlungs-

und/oder Optionsrecht oder einer Wandlungspflicht auf Aktien mit einem anteiligen Betrag des Grundkapitals von bis zu 10%

des zum Zeitpunkt des Wirksamwerdens oder – falls dieser Wert geringer ist – der Ausübung der vorliegenden Ermächtigung vorhandenen

Grundkapitals. Auf diese Begrenzung ist der anteilige Betrag am Grundkapital anzurechnen, der auf Aktien entfällt oder auf

den sich Wandlungs- und/oder Optionsrechte bzw. -pflichten aus Schuldverschreibungen beziehen, die seit Erteilung dieser Ermächtigung

unter Bezugsrechtsausschluss in unmittelbarer bzw. sinngemäßer Anwendung von § 186 Abs. 3 Satz 4 AktG ausgegeben bzw. aus

eigenen Aktien veräußert worden sind.

Der Vorstand ist darüber hinaus ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre für Spitzenbeträge,

die sich aufgrund des Bezugsverhältnisses ergeben, auszuschließen. Außerdem wird der Vorstand ermächtigt, das Bezugsrecht

mit Zustimmung des Aufsichtsrats insoweit auszuschließen, als dies erforderlich ist, um den Inhabern bzw. Gläubigern von Wandlungs-

bzw. Optionsrechten oder Wandlungspflichten für auf den Inhaber lautende Stückaktien der Gesellschaft ein Bezugsrecht in dem

Umfang gewähren zu können, wie es ihnen nach Ausübung ihrer Wandlungs- bzw. Optionsrechte bzw. der Erfüllung ihrer Wandlungspflichten

zustehen würde.

Schließlich ist der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auszuschließen, soweit

Schuldverschreibungen gegen Einlage von Schuldverschreibungen, die aufgrund der Ermächtigung der Hauptversammlung vom 10.

Mai 2019 begeben wurden, ausgegeben werden.

Von den vorstehenden Ermächtigungen zum Ausschluss des Bezugsrechts darf nur in einem solchen Umfang Gebrauch gemacht werden,

dass der anteilige Betrag der Aktien, zu deren Bezug die insgesamt unter Ausschluss des Bezugsrechts ausgegebenen Schuldverschreibungen

berechtigen oder verpflichten, weder im Zeitpunkt des Wirksamwerdens noch im Zeitpunkt der Ausnutzung dieser Ermächtigungen

10% des Grundkapitals übersteigt. Sofern während der Laufzeit dieser Ermächtigung bis zu ihrer Ausnutzung von anderen Ermächtigungen

zur Ausgabe von Aktien der Gesellschaft oder zur Ausgabe von Rechten, die den Bezug von Aktien der Gesellschaft ermöglichen

oder zu ihm verpflichten, Gebrauch gemacht und dabei das Bezugsrecht ausgeschlossen wird, ist dies auf die vorstehend genannte

10%-Grenze anzurechnen.

(viii) Weitere Gestaltungsmöglichkeiten

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Ausgabe und Ausstattung der Schuldverschreibungen,

insbesondere den Zinssatz und die Art der Verzinsung, den Ausgabekurs und die Laufzeit, die Stückelung, Verwässerungsschutzbestimmungen,

den Wandlungs- bzw. Optionszeitraum sowie im vorgenannten Rahmen den Wandlungs- bzw. Optionspreis festzusetzen bzw. im Einvernehmen

mit den Organen der die Schuldverschreibungen begebenden Konzernunternehmen festzulegen.

|

| c) |

Das Grundkapital der Gesellschaft wird um bis zu Euro 31.319.040,00 durch Ausgabe von bis zu 12.234.000 neuen auf den Inhaber

lautenden Stückaktien mit einem anteiligen Betrag des Grundkapitals von je Euro 2,56 bedingt erhöht (Bedingtes Kapital 2023).

Die bedingte Kapitalerhöhung dient der Gewährung von Aktien an die Inhaber bzw. Gläubiger von Wandel- und/oder Optionsschuldverschreibungen,

die gemäß vorstehender Ermächtigung begeben werden. Die bedingte Kapitalerhöhung ist nur insoweit durchzuführen, wie von Wandlungs-

bzw. Optionsrechten Gebrauch gemacht wird oder Wandlungspflichten aus solchen Wandel- und/oder Optionsschuldverschreibungen

erfüllt werden und soweit nicht andere Erfüllungsformen zur Bedienung eingesetzt werden. Der Ausgabebetrag der neuen Aktien

entspricht dem nach Maßgabe der vorstehenden Ermächtigung jeweils zu bestimmenden Options- bzw. Wandlungspreis. Soweit Options-

oder Wandelschuldverschreibungen gemäß der vorstehend beschriebenen Ermächtigung von der Gesellschaft oder einem Konzernunternehmen

zum Zweck des Erwerbs von Wandelschuldverschreibungen begeben werden, die auf der Grundlage des Beschlusses zu Tagesordnungspunkt

6 der Hauptversammlung der Gesellschaft vom 10. Mai 2019 ausgegeben wurden, werden die neuen Aktien aus dem bedingten Kapital

gegen Einlage der jeweiligen (Teil-) Wandelschuldverschreibung durch den jeweiligen Inhaber dieser einzubringenden (Teil-)

Wandelschuldverschreibung als Sacheinlage ausgegeben. Die Anzahl der gegen Einlage der jeweiligen (Teil-) Wandelschuldverschreibung

auszugebenden Aktien ergibt sich aus dem aufgrund der Ermächtigung der Hauptversammlung vom 9. Mai 2023 festgelegten Umtauschverhältnis.

Die neuen Aktien nehmen vom Beginn des Geschäftsjahres an, in dem sie durch Ausübung von Wandlungs- bzw. Optionsrechten oder

durch Erfüllung von Wandlungspflichten entstehen, am Gewinn teil. Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats

die weiteren Einzelheiten der Durchführung der bedingten Kapitalerhöhung festzusetzen.

|

| d) |

§ 3 Abs. 7 der Satzung wird neu eingefügt und wie folgt gefasst:

„(7) Das Grundkapital ist um bis zu Euro 31.319.040,00 durch Ausgabe von bis zu 12.234.000 neuen auf den Inhaber lautenden

Stückaktien mit einem anteiligen Betrag des Grundkapitals von je Euro 2,56 bedingt erhöht (Bedingtes Kapital 2023). Die bedingte

Kapitalerhöhung wird nur insoweit durchgeführt, wie

| (i) |

die Inhaber bzw. Gläubiger von Wandlungsrechten oder Optionsscheinen, die den von der Gesellschaft oder von unter der Leitung

der Gesellschaft stehenden Konzernunternehmen aufgrund des Ermächtigungsbeschlusses der Hauptversammlung der Gesellschaft

vom 9. Mai 2023 bis zum 8. Mai 2028 ausgegebenen Wandel- und/oder Optionsschuldverschreibungen beigefügt sind, von ihren Wandlungs-

bzw. Optionsrechten Gebrauch machen, oder

|

| (ii) |

die zur Wandlung verpflichteten Inhaber bzw. Gläubiger der von der Gesellschaft oder von unter der Leitung der Gesellschaft

stehenden Konzernunternehmen aufgrund des Ermächtigungsbeschlusses der Hauptversammlung der Gesellschaft vom 9. Mai 2023 bis

zum 8. Mai 2028 ausgegebenen Wandelschuldverschreibungen ihre Pflicht zur Wandlung erfüllen,

|

in den Fällen (i) und (ii) jeweils soweit nicht andere Erfüllungsformen zur Bedienung eingesetzt werden. Der Ausgabebetrag

der neuen Aktien entspricht dem nach Maßgabe der vorstehenden Ermächtigung der Hauptversammlung vom 9. Mai 2023 jeweils zu

bestimmenden Options- bzw. Wandlungspreis. Soweit Options- oder Wandelschuldverschreibungen gemäß der vorstehend beschriebenen

Ermächtigung von der Gesellschaft oder einem Konzernunternehmen zum Zweck des Erwerbs von Wandelschuldverschreibungen begeben

werden, die auf der Grundlage des Beschlusses zu Tagesordnungspunkt 6 der Hauptversammlung der Gesellschaft vom 10. Mai 2019

ausgegeben wurden, werden die neuen Aktien aus dem bedingten Kapital gegen Einlage der jeweiligen (Teil-) Wandelschuldverschreibung

durch den jeweiligen Inhaber dieser einzubringenden (Teil-) Wandelschuldverschreibung als Sacheinlage ausgegeben. Die Anzahl

der gegen Einlage der jeweiligen (Teil-) Wandelschuldverschreibung auszugebenden Aktien ergibt sich aus dem aufgrund der Ermächtigung

der Hauptversammlung vom 9. Mai 2023 festgelegten Umtauschverhältnis. Die neuen Aktien nehmen vom Beginn des Geschäftsjahres

an, in dem sie durch die Ausübung von Wandlungs- bzw. Optionsrechten oder durch die Erfüllung von Wandlungspflichten entstehen,

am Gewinn teil. Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung der

bedingten Kapitalerhöhung festzusetzen.“

|

| e) |

Der Aufsichtsrat wird ermächtigt, die Fassung des § 3 Absatz 7 der Satzung entsprechend der jeweiligen Ausgabe von Bezugsaktien

anzupassen und alle sonstigen damit im Zusammenhang stehenden Änderungen der Satzung vorzunehmen, die nur die Fassung betreffen.

|

|

| 8. |

Billigung des Vergütungsberichts für das Geschäftsjahr 2022

Nach Maßgabe des § 162 AktG erstellen Vorstand und Aufsichtsrat der Gesellschaft jährlich einen Vergütungsbericht. Dieser

Vergütungsbericht ist der Hauptversammlung gemäß § 120a Abs. 4 AktG zur Billigung vorzulegen. Der Vergütungsbericht wurde

durch den Abschlussprüfer daraufhin geprüft, ob die gesetzlich geforderten Angaben nach § 162 Abs. 1 und 2 AktG gemacht wurden.

Der Vermerk über diese Prüfung des Vergütungsberichts ist dem Vergütungsbericht beigefügt.

Den Vergütungsbericht einschließlich des vorgenannten Prüfungsvermerks des Abschlussprüfers finden Sie in dieser Unterlage

im Anschluss an die Tagesordnung im Abschnitt „Berichte, Anlagen zur Tagesordnung“; er ist des Weiteren von der Einberufung

der Hauptversammlung an auf unserer Homepage unter

| www.sglcarbon.com/hauptversammlung |

veröffentlicht. Der Vergütungsbericht wird dort auch während der Hauptversammlung zugänglich sein.

Vorstand und Aufsichtsrat schlagen daher vor, wie folgt zu beschließen:

| |

Der nach § 162 AktG erstellte und geprüfte Vergütungsbericht für das Geschäftsjahr 2022 wird gebilligt.

|

|

| 9. |

Beschlussfassung über die Billigung des Systems zur Vergütung der Vorstandsmitglieder

Die Hauptversammlung der SGL Carbon SE hat das bisherige System zur Vergütung der Vorstandsmitglieder am 16. Juni 2020 mit

einer Mehrheit von 98,93% gebilligt. Nach § 120a Abs. 1 Satz 1 AktG hat die Hauptversammlung einer börsennotierten Gesellschaft

mindestens alle vier Jahre sowie bei jeder wesentlichen Änderung des Vergütungssystems erneut über die Billigung des Vergütungssystems

für die Mitglieder des Vorstands zu beschließen.

Der Aufsichtsrat und sein Personalausschuss haben das bisherige Vergütungssystem für den Vorstand überprüft. Im Grundsatz

hält der Aufsichtsrat das bisherige System mit seinen Bausteinen Grundgehalt (plus Nebenleistungen), kurzfristige variable

Vergütung, langfristige variable Vergütung, Beiträge zur Altersversorgung und eine Aktienhaltevorschrift weiter für sachgerecht

und angemessen.

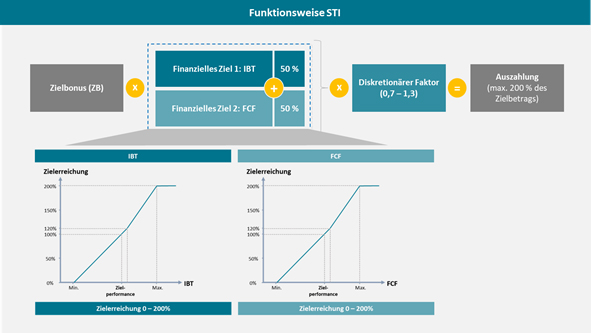

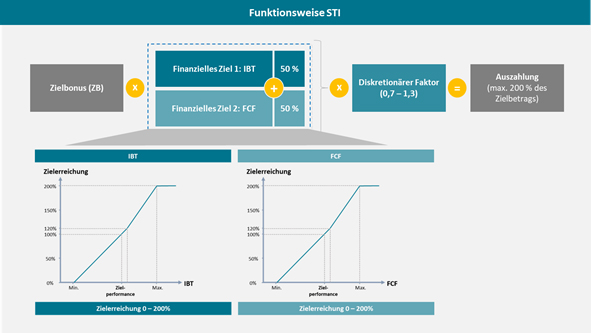

Allerdings hat der Aufsichtsrat bei der kurzfristigen variablen Vergütung (STI) die möglichen Bemessungsgrundlagen für die

finanziellen Erfolgsziele um ein weiteres Kriterium erweitert. Künftig kann eines der beiden finanziellen Erfolgsziele des

STI auch das bereinigte EBITDA (“EBITDApre“) des Konzerns sein. Der Hintergrund der Änderung ist, dass seit dem Jahr 2021

das EBITDApre eine maßgebliche Kennziffer für die Zielfestlegung der variablen kurzfristigen Vergütung der Managementebenen

unterhalb des Vorstands ist und eine stärkere Annäherung der Vorstandsvergütung an die Incentivierung des übrigen Managements

möglich sein soll. Der Aufsichtsrat hat auf Vorschlag seines Personalausschusses das um diesen Punkt erweiterte Vergütungssystem

in seiner Sitzung am 22. März 2023 verabschiedet (Vorstands-Vergütungssystem 2023). Im Übrigen blieb das bisherige Vergütungssystem

unverändert.

Das Vorstands-Vergütungssystem 2023 finden Sie in dieser Unterlage im Anschluss an die Tagesordnung im Abschnitt „System zur

Vergütung der Vorstandsmitglieder (Vorstand-Vergütungssystem 2023)“ sowie auch auf unserer Homepage unter

| www.sglcarbon.com/hauptversammlung |

Die beschriebene Ergänzung des Vergütungssystems ist in diesem Dokument im Abschnitt „A. SGL Carbon Bonus Plan (Short-term

Incentive Plan – STI)“ farblich hervorgehoben. Das Vorstands-Vergütungssystem 2023 soll nunmehr der Hauptversammlung zur Billigung

vorgelegt werden.

Der Aufsichtsrat schlägt daher – gestützt auf die Empfehlung seines Personalausschusses – vor, wie folgt zu beschließen:

| |

Die Hauptversammlung billigt das Vorstands-Vergütungssystem 2023.

|

|

| 10. |

Beschlussfassung über die Billigung der Vergütung der Aufsichtsratsmitglieder sowie über eine entsprechende Änderung der Satzung

Die Hauptversammlung der SGL Carbon SE hat die aktuell geltende Vergütung der Aufsichtsratsmitglieder letztmalig am 16. Juni

2020 mit einer Mehrheit von 99,63% gebilligt. Nach § 113 AktG hat die Hauptversammlung einer börsennotierten Gesellschaft

mindestens alle vier Jahre über die Vergütung der Aufsichtsratsmitglieder Beschluss zu fassen. Die aktuelle Vergütung des

Aufsichtsrats ist in § 12 der Satzung der Gesellschaft niedergelegt.

Der Aufsichtsrat hat die Struktur und die Angemessenheit des bisherigen Vergütungssystems in seiner Sitzung am 22. März 2023

überprüft und schlägt der Hauptversammlung verschiedene Anpassungen vor. Eine wesentliche Änderung sieht vor, dass die Vergütung

für die Tätigkeit in den Ausschüssen des Aufsichtsrats von einer sitzungsbasierten Berechnungsmethode auf einen Festbetrag

umgestellt wird, der sich an einer üblichen Sitzungszahl in einem regulären Kalenderjahr orientiert. Neben einer Vereinfachung

soll dieses System vermeiden, dass kurze Abstimmungen der Ausschüsse zwischen regelmäßigen Ausschusssitzungen zu einer anteilig

übermäßig hohen Vergütung führen. Daneben sollen die Vergütungen für den Aufsichtsratsvorsitz und die stellvertretenden Aufsichtsratsvorsitze

in einem Nominalbetrag und nicht mehr mittels eines Multiplikators zur Vergütung einfacher Aufsichtsratsmitglieder dargestellt

werden. Schließlich schlägt der Aufsichtsrat eine gewisse finanzielle Anpassung der Vergütungshöhe vor, die letztmalig in

der Hauptversammlung am 30. April 2014 angepasst wurde. Angesichts der seitdem deutlich gestiegenen Erwartungen an die Überwachungs-

und Beratungstätigkeit des Aufsichtsrats im Interesse einer guten Corporate Governance sind die Anforderungen an dessen Mitglieder

umfangreicher geworden. Zudem soll die Anpassung der Vergütungshöhe der Inflation seit der letzten Anpassung Rechnung tragen.

Dementsprechend wird der Hauptversammlung eine Anpassung des § 12 der Satzung vorgeschlagen und wird das diesem Vorschlag

zugrundeliegende Vergütungssystem (Aufsichtsrats-Vergütungssystem 2023) in diesem Dokument im Abschnitt „Vergütung der Aufsichtsratsmitglieder

(Aufsichtsrats-Vergütungssystem 2023)“ im Einzelnen beschrieben. Diese Beschreibung ist auch auf unserer Homepage unter

| www.sglcarbon.com/hauptversammlung |

zu finden.

Mit den vorgenannten Anpassungen hält die Gesellschaft das Aufsichtsrats-Vergütungssystem 2023 für sachgerecht und angemessen.

Es soll daher der Hauptversammlung zur Bestätigung vorgelegt werden.

Vorstand und Aufsichtsrat schlagen daher vor, wie folgt zu beschließen:

| a) |

§ 12 der Satzung wird wie folgt neu gefasst:

|

㤠12

Vergütung des Aufsichtsrates

|

(1) Jedes Aufsichtsratsmitglied erhält neben dem Ersatz seiner Auslagen eine feste, nach Ablauf des Geschäftsjahres zahlbare

Vergütung von Euro 55.000,00 pro Jahr. Scheidet ein Aufsichtsratsmitglied im Laufe eines Geschäftsjahres aus dem Aufsichtsrat

aus oder wird ein Aufsichtsratsmitglied im Laufe eines Geschäftsjahres in den Aufsichtsrat gewählt, erhält es die vorstehende

Vergütung zeitanteilig.

(2) Abweichend von Absatz 1 Satz 1 beläuft sich die feste Vergütung für den Vorsitzenden des Aufsichtsrats auf Euro 125.000,00

pro Jahr, für seine Stellvertreter auf Euro 82.500,00 pro Jahr.

(3) Zusätzlich wird eine Mitgliedschaft im Personalausschuss mit Euro 8.000,00 pro Jahr vergütet, eine Mitgliedschaft im Prüfungsausschuss

mit Euro 12.000,00 pro Jahr. Abweichend von Satz 1 beläuft sich die zusätzliche Vergütung für den Vorsitzenden des Personalausschusses

auf Euro 12.000,00 und für den Vorsitzenden des Prüfungsausschusses auf Euro 24.000,00. Absatz 1 Satz 2 gilt jeweils entsprechend.

(4) Die Gesellschaft gewährt ferner den Mitgliedern des Aufsichtsrats für ihre Teilnahme an einer Sitzung des Aufsichtsrats

ein Sitzungsgeld von Euro 1.250,00 und bezieht die Aufgabenwahrnehmung der Mitglieder des Aufsichtsrats in die Deckung einer

von ihr abgeschlossenen Vermögensschadens-Haftpflichtversicherung mit ein.“

|

| b) |

Die Vergütung der Mitglieder des Aufsichtsrats der Gesellschaft gemäß der überarbeiteten Fassung des § 12 der Satzung unter

lit. a), einschließlich des ihr zugrunde liegenden Aufsichtsrats-Vergütungssystems, wie im Abschnitt „Vergütung der Aufsichtsratsmitglieder

(Aufsichtsrats-Vergütungssystem 2023)“ beschrieben, wird gebilligt.

|

| c) |

Die neue Vergütungsregelung gilt ab dem 1. Januar 2023.

|

|

| 11. |

Beschlussfassung über die Ergänzung der Satzung um eine Ermächtigung des Vorstands, die Abhaltung einer virtuellen Hauptversammlung

vorzusehen

Der Gesetzgeber hat nach den Erfahrungen mit virtuellen Hauptversammlungen während der COVID-19-Pandemie jetzt die Möglichkeit

der Durchführung einer virtuellen Hauptversammlung, d.h. einer Hauptversammlung ohne die physische Präsenz der Aktionäre oder

ihrer Bevollmächtigten am Ort der Hauptversammlung, im Aktienrecht dauerhaft verankert. Die Satzung kann demnach für einen

Zeitraum von bis zu fünf Jahren vorsehen oder den Vorstand dazu ermächtigen vorzusehen, dass die Hauptversammlung als virtuelle

Hauptversammlung abgehalten wird (§ 118a AktG).

Vorstand und Aufsichtsrat sind der Auffassung, dass die virtuelle Hauptversammlung nach Maßgabe dieser neuen gesetzlichen

Bestimmungen die Rechte der Aktionäre in angemessener Weise wahrt und eine praktikable und zugleich aktionärsfreundliche Alternative

zur klassischen Präsenzhauptversammlung sein kann. Ähnlich einer Präsenzhauptversammlung ermöglicht das neue virtuelle Format

insbesondere eine direkte Interaktion zwischen Aktionären und Verwaltung während der Versammlung, und zwar im Wege der Videokommunikation

bzw. elektronischen Kommunikation. Anders als noch unter Geltung des Gesetzes über Maßnahmen im Gesellschafts-, Genossenschafts-,

Vereins-, Stiftungs- und Wohnungseigentumsrecht zur Bekämpfung der Auswirkungen der COVID-19-Pandemie (COVMG) haben Aktionäre

in diesem neuen virtuellen Format insbesondere weitreichende Rede-, Frage- und Antragsrechte nicht etwa nur im Vorfeld, sondern

auch während der virtuellen Hauptversammlung.

Vor diesem Hintergrund soll die Satzung den Vorstand ermächtigen, über das Format künftiger Hauptversammlungen zu entscheiden.

Der Vorstand wird auf dieser Grundlage unter Berücksichtigung der jeweiligen Tagesordnung über das Format der Hauptversammlung

entscheiden. Auf diese Weise ist eine flexible Entscheidung im Interesse der Gesellschaft und ihrer Aktionäre möglich. Der

Vorstand wird dabei seine Entscheidung unter Berücksichtigung der Interessen der Gesellschaft und ihrer Aktionäre treffen

und hierbei insbesondere die Wahrung der Aktionärsrechte, Aufwand und Kosten, Aspekte des Gesundheitsschutzes sowie Nachhaltigkeitserwägungen

in den Blick nehmen. Sollte die Entscheidung zugunsten des virtuellen Formats ausfallen, wird er im zulässigen rechtlichen

Rahmen auch über die genaue Ausgestaltung insbesondere des Fragerechts der Aktionäre entscheiden.

Aus heutiger Sicht ist tendenziell beabsichtigt, dass die Aktionäre ihre Fragen während der virtuellen Hauptversammlung stellen

sollen – so wie es auch für die diesjährige ordentliche Hauptversammlung 2023 vorgesehen ist. Das bedeutet, dass die Möglichkeit

einer Verlagerung des primären Fragerechts in das Vorfeld der Hauptversammlung – unter Gewährung (nur) eines Nach- bzw. Rückfragerechts

während der Hauptversammlung – tendenziell nicht genutzt werden soll. Es wird aber darauf hingewiesen, dass der Vorstand berechtigt

und verpflichtet ist, diese seine aktuelle Einschätzung bei der Einberufung einer jeden künftigen virtuellen Hauptversammlung

kritisch zu überprüfen und gegebenenfalls zu revidieren.

Daher soll der bisherige § 13 der Satzung um die Regelung zur virtuellen Hauptversammlung in einem neuen Absatz 2 ergänzt

werden und der bisherige Inhalt des § 13 zum Ort der Hauptversammlung als Absatz 1 fortgeführt werden. Die Ermächtigung für

den Vorstand zur Abhaltung einer virtuellen Hauptversammlung soll zunächst auf einen Zeitraum bis zum 30. Juni 2025 beschränkt

sein.

Vorstand und Aufsichtsrat schlagen daher vor, wie folgt zu beschließen:

§ 13 der Satzung wird wie folgt neu gefasst:

|

㤠13

Ort, virtuelle Hauptversammlung

|

| (1) |

Die Hauptversammlung findet am Sitz der Gesellschaft oder in Städten des Bundesgebietes statt, die Sitz einer Wertpapierbörse

sind oder die mehr als 200.000 Einwohner haben.

|

| (2) |

Der Vorstand ist für bis zum Ablauf des 30. Juni 2025 stattfindende Hauptversammlungen ermächtigt, vorzusehen, dass die Versammlung

ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung abgehalten wird (virtuelle Hauptversammlung).“

|

|

| 12. |

Beschlussfassung über die Ergänzung der Satzung zur Ermöglichung der Teilnahme der Aufsichtsratsmitglieder an der Hauptversammlung

per Bild- und Tonübertragung

Grundsätzlich nehmen die Mitglieder des Aufsichtsrats persönlich an der Hauptversammlung teil. Die Satzung kann jedoch bestimmte

Fälle vorsehen, in denen die Teilnahme von Mitgliedern des Aufsichtsrats im Wege der Bild- und Tonübertragung erfolgen darf.

Von dieser Möglichkeit soll für die virtuelle Hauptversammlung und für Fälle Gebrauch gemacht werden können, in denen eine

physische Präsenz am Ort der Hauptversammlung nicht oder nur mit erheblichem Aufwand möglich wäre.

Vorstand und Aufsichtsrat schlagen daher vor, wie folgt zu beschließen:

Es wird folgender § 16a neu in die Satzung eingefügt:

|

㤠16a

Teilnahme der Aufsichtsratsmitglieder

|

Mitgliedern des Aufsichtsrats ist in Abstimmung mit dem Vorsitzenden des Aufsichtsrats die Teilnahme an der Hauptversammlung

im Wege der Bild- und Tonübertragung in den Fällen gestattet, in denen ihnen aufgrund ihres Aufenthalts im Ausland, ihres

notwendigen Aufenthalts an einem anderen Ort im Inland oder aufgrund einer unangemessenen Anreisedauer die physische Präsenz

am Ort der Hauptversammlung nicht oder nur mit erheblichem Aufwand möglich wäre, oder wenn die Hauptversammlung als virtuelle

Hauptversammlung abgehalten wird.“

|

Berichte, Anlagen zur Tagesordnung

Lebensläufe und ergänzende Angaben zu den unter Punkt 5 der Tagesordnung vorgeschlagenen Aufsichtsratskandidaten (einschließlich

der Angaben nach § 125 Abs. 1 Satz 5 AktG)

Frau Ingeborg Neumann

Mitglied des Aufsichtsrats der SGL Carbon SE seit 2018, letztmalig gewählt am 29. Mai 2018

Geschäftsführende Gesellschafterin Peppermint Holding GmbH, Berlin

Mitgliedschaft in anderen gesetzlich zu bildenden Aufsichtsräten und Mitgliedschaften in vergleichbaren in- und ausländischen

Kontrollgremien von Wirtschaftsunternehmen

| - |

FUCHS PETROLUB SE, Mannheim

|

| - |

BERLINER WASSERBETRIEBE AöR, Berlin (nicht börsennotiert)

|

Sonstige wesentliche Tätigkeiten:

| - |

Bundesverband der Deutschen Industrie BDI, Berlin (Vizepräsidentin und Schatzmeisterin)

|

| - |

Gesamtverband Textil + Mode, Berlin (Präsidentin)

|

Tabellarischer Lebenslauf

| Geburtsjahr/ -ort: |

1957, Krefeld |

| Nationalität: |

Deutsch |

| Studium: |

Betriebswirtschaftslehre, Münster / München |

Beruflicher Werdegang

| – Seit 2000: |

darüber hinaus Investorin und Fondsmanagerin von Venture Capital Fonds |

| – Seit 1997: |

Gründerin, Mehrheitsgesellschafterin und CEO der Peppermint Gruppe, Berlin

Peppermint ist eine mittelständische Industriegruppe, die nachhaltige und innovative Textilien herstellt, an sieben Standorten

in Europa tätig

Aktuelle Verantwortlichkeiten: Strategie, externes Wachstum / M&A, Nachhaltigkeit, Human Resources, Corporate Governance

|

| – 1993 – 1997: |

Geschäftsführende Gesellschafterin, Schröder + Partner Management KG, Berlin |

| – 1982 – 1993: |

Arthur Andersen Wirtschaftsprüfungsgesellschaft, München, Wirtschaftsprüferin |

Schwerpunkte im Kompetenzprofil Aufsichtsrat SGL Carbon SE

Rechnungslegung / Abschlussprüfung; Geschäftsfelder SGL Konzern und Kundenindustrien; Strategie / Corporate Governance / M&A;

Compliance / Internes Kontrollsystem und Risikomanagement; HR / Führungskräfteentwicklung; Nachhaltigkeitsthemen; Internationale

Geschäftserfahrung

Frau Neumann erfüllt die Anforderungen des § 100 Abs. 5 AktG und der Empfehlungen C.6 Absatz 2 bzw. D.3 DCGK im Hinblick auf

Unabhängigkeit und Sachverstand auf den Gebieten Rechnungslegung sowie Abschlussprüfung.

Herr Prof. Dr. Frank Richter

bisher kein Mitglied des Aufsichtsrats der SGL Carbon SE

Geschäftsführer SKion GmbH, Bad Homburg

Mitgliedschaft in anderen gesetzlich zu bildenden Aufsichtsräten und Mitgliedschaften in vergleichbaren in- und ausländischen

Kontrollgremien von Wirtschaftsunternehmen

| - |

SKion GmbH Beteiligungsgesellschaften

| • |

Altana AG, Wesel (Mitglied im Prüfungsausschuss) (nicht börsennotiert)

|

| • |

Landa Digital Printing, Israel (Non-Executive Board Member) (nicht börsennotiert)

|

| • |

Lonrho Ltd., UK (Non-Executive Board Member) (nicht börsennotiert)

|

|

Tabellarischer Lebenslauf

| Geburtsjahr/ -ort: |

1963, Bad Salzuflen |

| Nationalität: |

Deutsch |

| Studium: |

Wirtschaftsingenieurwesen, Universität Paderborn |

Beruflicher Werdegang

| – Seit 7/2020: |

Geschäftsführer SKion GmbH, Bad Homburg |

| – 2011 – 6/2020: |

Duravit AG, Hornberg, zuletzt Vorstandsvorsitzender |

| – 2004 – 2011: |

Universitätsprofessor Universität Ulm |

| – 2006 – 2017: |

Rheinmetall AG, Düsseldorf

Mitglied Aufsichtsrat sowie des Prüfungs-, Personal- und Nominierungsausschusses

|

| – 2005-2016: |

Mitglied Beirat Röchling SE & Co. KG, Mannheim |

| – 2000-2011: |

Goldman Sachs AG, Frankfurt am Main, zuletzt Managing Director |

| – 1991-2000: |

McKinsey & Company, Inc., zuletzt Principal |

Schwerpunkte im Kompetenzprofil Aufsichtsrat SGL Carbon SE

Strategie / Corporate Governance / M&A; R&D, Innovation, Digitalisierung; HR / Führungskräfteentwicklung; Nachhaltigkeitsthemen;

Internationale Geschäftserfahrung

Prof. Dr. Richter erfüllt die Anforderungen des § 100 Abs. 5 AktG und der Empfehlung D.3 DCGK im Hinblick auf Sachverstand

auf dem Gebiet Rechnungslegung.

Mit Blick auf die Empfehlung C.13 DCGK wird ergänzend erklärt:

Herr Prof. Dr. Richter ist Geschäftsführer der SKion GmbH, Bad Homburg, die mit rund 28,55 % an der SGL Carbon SE beteiligt

ist. Die SKion GmbH hält daneben an der Unternehmensanleihe der SGL Carbon SE (ISIN XS1945271952) Anteile in Höhe eines Nominalbetrags

von 25 Millionen Euro. Im Übrigen steht nach Einschätzung des Aufsichtsrats keiner der vom Aufsichtsrat vorgeschlagenen Kandidaten

in nach der Empfehlung des DCGK offenzulegenden persönlichen oder geschäftlichen Beziehungen zur SGL Carbon SE oder deren

Konzernunternehmen, den Organen der SGL Carbon SE oder einem wesentlich an der SGL Carbon SE beteiligten Aktionär.

Die Lebensläufe von Frau Neumann und Herrn Prof. Dr. Richter sind ebenfalls auf der Homepage der Gesellschaft unter

www.sglcarbon.com/hauptversammlung

abrufbar.

Bericht des Vorstands an die Hauptversammlung zu Punkt 6 der Tagesordnung über die Schaffung eines neuen Genehmigten Kapitals

2023 mit der Möglichkeit des Bezugsrechtsausschlusses gemäß §§ 203 Abs. 1 und 2, 186 Abs. 4 Satz 2 AktG i.V.m. Art. 9 Abs.

1 SE-VO

Der Vorstand erstattet den nachfolgenden Bericht an die Hauptversammlung gemäß § 203 Abs. 1 und 2 AktG in Verbindung mit §

186 Abs. 4 Satz 2 AktG und Art. 9 Abs. 1 SE-VO über die Gründe für die Ermächtigung des Vorstands, das Bezugsrecht der Aktionäre

bei Ausnutzung der Ermächtigung zu einer Kapitalerhöhung auszuschließen:

Das unter dem Tagesordnungspunkt 6 vorgeschlagene neue Genehmigte Kapital 2023 in § 3 Abs. 6 der Satzung soll für Bar- und/oder

Sachkapitalerhöhungen zu Verfügung stehen und entspricht mit einer Höhe von Euro 125.276.160,00 rund 40% des derzeitigen Grundkapitals.

Der gemäß § 202 Abs. 3 AktG vorgegebene Maximalbetrag in Höhe von 50% des Grundkapitals wird nicht ausgeschöpft. Für die Möglichkeit

des Bezugsrechtsausschlusses soll die marktübliche Begrenzung bei 10% des Grundkapitals vorgesehen werden – unter Anrechnung

auch anderer Bezugsrechtsausschlüsse während der Laufzeit des Genehmigten Kapitals 2023.

Zusammen mit dem Bedingten Kapital 2023, das unter Tagesordnungspunkt 7 vorgeschlagen wird, beläuft sich das Genehmigte und

Bedingte Kapital 2023 auf ein Gesamtvolumen von rund 50% des Grundkapitals. Diese Größenordnung steht im Einklang mit den

Richtlinien verschiedener Stimmrechtsberater und institutioneller Investoren. Darüber hinaus existieren in der Satzung noch

die Bedingten Kapitalia 2009, 2017 und 2019. Diese Kapitalia bleiben allerdings bei der Berechnung des vorstehend genannten

Gesamtvolumens außer Betracht, weil zum Zeitpunkt der Einberufung auf die entsprechenden Aktien bereits Wandlungs- oder Options-

bzw. Bezugsrechte (i) ausgegeben sind, bzw. (ii) ausgegeben waren aber eine erneute Ausnutzung der zugrundeliegenden Ermächtigungen

nicht mehr möglich ist, mithin diese Bedingten Kapitalia dem Vorstand also keinen weiteren Handlungsspielraum mehr eröffnen.

Das Genehmigte Kapital 2023 soll die Gesellschaft in die Lage versetzen, ihren Kapitalbedarf im Interesse ihrer Aktionäre

jederzeit schnell und flexibel zu decken, ohne die jährliche oder eine außerordentliche Hauptversammlung abwarten zu müssen.

Eine flexible Verfügbarkeit von Finanzierungsinstrumenten ist insoweit von besonderer Wichtigkeit, da der Zeitpunkt, zu dem

diese Mittel vorliegen müssen, nicht immer vorhersehbar ist. Der Gesetzgeber hat dieser Situation Rechnung getragen und räumt

die Möglichkeit des genehmigten Kapitals ein, mit dem die Verwaltung befristet und betragsmäßig beschränkt ermächtigt werden

kann, das Grundkapital der Gesellschaft ohne einen weiteren Hauptversammlungsbeschluss zu erhöhen. Die Gesellschaft möchte

diese Möglichkeit nutzen und schlägt der Hauptversammlung daher vor, ein neues Genehmigtes Kapital 2023 in § 3 Abs. 6 der

Satzung zu schaffen. Die wichtigsten Gründe für eine Inanspruchnahme des genehmigten Kapitals sind die Stärkung der Eigenkapitalbasis

und die Finanzierung von Beteiligungserwerben und sonstigen Vermögensgegenständen.

Das Genehmigte Kapital 2023 soll dabei das von der Hauptversammlung am 10. Mai 2019 in einer Höhe von Euro 31.319.040,00 geschaffene

Genehmigte Kapital 2019 ersetzen. Letzteres ist zwar zum Zeitpunkt der Einberufung der Hauptversammlung noch in Kraft, doch

besteht insoweit aufgrund der Anrechnung des Bezugsrechtsausschlusses im Zusammenhang mit der Begebung einer neuen Wandelanleihe

durch die Gesellschaft im September 2022 praktisch keine Möglichkeit mehr, unter diesem Genehmigten Kapital 2019 eine Barkapitalerhöhung

mit einem erleichterten Bezugsrechtsausschlusses nach §§ 203 Abs. 1 und 2 Satz 1, 186 Abs. 3 Satz 4 AktG durchzuführen. Mit

dem neuen Genehmigten Kapital 2023 soll die Gesellschaft wieder in die Lage versetzt werden, einen etwaigen Finanzbedarf schnell

und flexibel zu decken, insbesondere auch durch eine Barkapitalerhöhung unter Ausschluss des Bezugsrechts nach §§ 203 Abs.

1 und 2 Satz 1, 186 Abs. 3 Satz 4 AktG. Gerade diese Variante ermöglicht eine kurzfristige Durchführung sowie durch ihre marktnahe

Preisfestsetzung einen möglichst hohen Ausgabebetrag und damit eine größtmögliche Stärkung der Eigenmittel.

Bei der Ausnutzung des neuen Genehmigten Kapitals 2023 soll den Aktionären der Gesellschaft grundsätzlich ein Bezugsrecht

zustehen. Dabei können anstelle einer unmittelbaren Ausgabe der neuen Aktien an die Aktionäre die neuen Aktien auch von einem

oder mehreren durch den Vorstand bestimmten Kreditinstituten, Wertpapierinstituten oder nach § 53 Abs. 1 Satz 1 oder § 53b

Abs. 1 Satz 1 oder Abs. 7 KWG tätigen Unternehmen mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten.

Durch die Zwischenschaltung dieser Intermediäre wird die Abwicklung der Aktienausgabe lediglich technisch erleichtert.

Unter bestimmten Voraussetzungen soll der Vorstand allerdings ermächtigt sein, mit Zustimmung des Aufsichtsrats das Bezugsrecht

auszuschließen.

Ein Ausschluss des Bezugsrechts soll für Spitzenbeträge möglich sein. Der Bezugsrechtsausschluss dient in diesem Fall dazu,

im Hinblick auf den Betrag der jeweiligen Kapitalerhöhung ein praktikables Bezugsverhältnis darstellen zu können. Ohne den

Ausschluss des Bezugsrechts hinsichtlich von Spitzenbeträgen würden insbesondere bei einer Kapitalerhöhung um runde Beträge

die technische Durchführung der Kapitalerhöhung und die Ausübung des Bezugsrechts erheblich erschwert. Die als freie Spitzen

vom Bezugsrecht ausgeschlossenen neuen Aktien werden entweder durch Verkauf über die Börse oder in sonstiger Weise bestmöglich

für die Gesellschaft verwertet.

Die Ermächtigung zum Ausschluss des Bezugsrechts zugunsten der Inhaber der von der Gesellschaft oder ihren Konzerngesellschaften

ausgegebenen oder künftig auszugebenden Schuldverschreibungen mit Options- oder Wandlungsrechten bzw. -pflichten dient dem

Zweck, im Falle einer Ausnutzung dieser Ermächtigung den Options- bzw. Wandlungspreis nicht entsprechend den sogenannten Verwässerungsschutzklauseln

der Options- bzw. Wandlungsbedingungen ermäßigen zu müssen. Vielmehr soll auch den Inhabern der Schuldverschreibungen mit

Options- oder Wandlungsrechten bzw. -pflichten ein Bezugsrecht in dem Umfang eingeräumt werden können, wie es ihnen nach Ausübung

des Options- oder Wandlungsrechts bzw. nach Erfüllung der Options- oder Wandlungspflicht zustehen würde. Mit der Ermächtigung

erhält der Vorstand die Möglichkeit, bei der Ausnutzung des Genehmigten Kapitals 2023 unter sorgfältiger Abwägung der Interessen

zwischen beiden Alternativen zu wählen.

Darüber hinaus soll der Vorstand ermächtigt werden, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre bei Kapitalerhöhungen

gegen Sacheinlagen auszuschließen, um neue Aktien als Gegenleistung im Rahmen von Unternehmenszusammenschlüssen oder bei Erwerb

von Unternehmen, Unternehmensteilen, Beteiligungen an Unternehmen oder bei Erwerb von sonstigen Vermögensgegenständen gewähren

zu können. Die Gesellschaft wird dadurch in die Lage versetzt, Aktien als Akquisitionswährung zu nutzen. Dies kann die Verhandlungsposition

der Gesellschaft beim Erwerb derartiger Objekte verbessern, etwa wenn der Veräußerer eher am Erwerb von Aktien als an einer

Geldzahlung interessiert ist oder die Gesellschaft aufgrund der Interessenlage es für vorzugswürdig hält, Aktien als Gegenleistung

anzubieten. Durch das Genehmigte Kapital 2023 kann die Gesellschaft bei sich bietenden Gelegenheiten zum Erwerb von Unternehmen,

Unternehmensteilen, Beteiligungen oder sonstigen Vermögensgegenständen damit schnell und flexibel reagieren, wenn die Ausgabe

von Aktien geboten erscheint. Da Entscheidungen über den Erwerb derartiger Gegenstände oftmals kurzfristig zu treffen sind,

ist es wichtig, dass die Gesellschaft hierbei nicht zwingend vom Rhythmus der jährlichen Hauptversammlungen abhängig ist.

Mit dem Instrument des genehmigten Kapitals hat der Gesetzgeber diesem Erfordernis Rechnung getragen. Dabei ermöglicht die

vorgeschlagene Ermächtigung in diesen Fällen eine optimale Finanzierung des Erwerbs durch die Ausgabe neuer Aktien mit der

damit verbundenen Stärkung der Eigenkapitalbasis der Gesellschaft. Die Vermögensinteressen der Aktionäre sind durch die Bindung

des Vorstands bei der Ausnutzung der Ermächtigung geschützt, entsprechend § 255 Abs. 2 AktG die neuen Aktien zu einem Ausgabebetrag

auszugeben, der in einem angemessenen Verhältnis zum Wert der Sacheinlage steht. Bei der Bemessung des Werts der als Gegenleistung

gewährten Aktien wird sich der Vorstand an deren Börsenpreis orientieren. Eine schematische Anknüpfung an einen Börsenpreis

ist jedoch nicht vorgesehen, insbesondere um einmal erzielte Verhandlungsergebnisse nicht durch Schwankungen des Börsenpreises

in Frage zu stellen.

Schließlich soll der Vorstand ermächtigt werden, bei einer Kapitalerhöhung gegen Bareinlagen das Bezugsrecht auch dann gemäß

§§ 203 Abs. 1 und 2 Satz 1, 186 Abs. 3 Satz 4 AktG auszuschließen, wenn bei der Kapitalerhöhung der auf die neuen Aktien,

für die das Bezugsrecht ausgeschlossen wird, entfallende anteilige Betrag des Grundkapitals 10% des Grundkapitals weder im

Zeitpunkt des Wirksamwerdens noch im Zeitpunkt der Ausnutzung dieser Ermächtigung übersteigt und der Ausgabebetrag der neuen

Aktien den Börsenpreis zum Zeitpunkt der endgültigen Festlegung des Ausgabebetrags nicht wesentlich unterschreitet. Durch

diese Möglichkeit des Bezugsrechtsausschlusses wird die Verwaltung in die Lage versetzt, sich aufgrund der jeweiligen Börsensituation

bietende Möglichkeiten der Eigenkapitalstärkung schnell und flexibel sowie kostengünstig zu nutzen. Dadurch wird eine bestmögliche

Stärkung der Eigenmittel der Gesellschaft im Interesse der Gesellschaft und aller Aktionäre erreicht. Bei Vorliegen der genannten

Voraussetzungen ist der Bezugsrechtsausschluss ohne Weiteres zulässig, da es in diesem Rahmen den Aktionären kraft der gesetzlichen

Wertung möglich und zumutbar ist, eine zum Erhalt ihrer Beteiligungsquote erforderliche Anzahl von Aktien zu annähernd gleichen

Konditionen über die Börse zu erwerben. Der Ausgabebetrag der neuen Aktien muss sich am aktuellen Börsenpreis der bereits

börsennotierten Aktien orientieren und darf diesen um maximal 5% unterschreiten. Sofern während der Laufzeit des Genehmigten

Kapitals 2023 bis zu seiner Ausnutzung von anderen Ermächtigungen zur Ausgabe oder zur Veräußerung von Aktien der Gesellschaft

oder zur Ausgabe von Rechten, die den Bezug von Aktien der Gesellschaft ermöglichen oder zu ihm verpflichten, Gebrauch gemacht

und dabei das Bezugsrecht gemäß oder entsprechend § 186 Abs. 3 Satz 4 AktG ausgeschlossen wird, ist dies auf die genannte

10%-Grenze anzurechnen. Insgesamt ist damit sichergestellt, dass in Übereinstimmung mit der gesetzlichen Wertung des § 186

Abs. 3 Satz 4 AktG die Vermögens- und Stimmrechtsinteressen der Aktionäre bei Ausnutzung des Genehmigten Kapitals 2023 unter

Ausschluss des Bezugsrechts angemessen gewahrt werden. Bei Abwägung aller Umstände ist die Ermächtigung zum Bezugsrechtsausschluss

in den beschriebenen Grenzen angemessen und im Interesse der Gesellschaft geboten.

Zudem kann die Gesellschaft von den Ermächtigungen zum Bezugsrechtsausschluss nur in einem solchen Umfang Gebrauch machen,

dass der anteilige Betrag der insgesamt unter Ausschluss des Bezugsrechts ausgegebenen Aktien weder im Zeitpunkt des Wirksamwerdens

noch im Zeitpunkt der Ausnutzung dieser Ermächtigungen 10% des Grundkapitals übersteigt. Außerdem findet noch eine Anrechnung

auf die vorstehend genannte 10%-Grenze statt, sofern während der Laufzeit des genehmigten Kapitals bis zu seiner Ausnutzung

von anderen Ermächtigungen zur Ausgabe von Aktien der Gesellschaft oder zur Ausgabe von Rechten, die den Bezug von Aktien

der Gesellschaft ermöglichen oder zu ihm verpflichten, Gebrauch gemacht und dabei das Bezugsrecht ausgeschlossen wird. Die

Aktionäre werden auf diese Weise zusätzlich gegen eine Verwässerung ihrer bestehenden Beteiligung geschützt.

Konkrete Pläne für eine Ausnutzung des neuen Genehmigten Kapitals 2023 bestehen derzeit nicht. Der Vorstand wird in jedem

Einzelfall sorgfältig prüfen, ob er von der Ermächtigung zur Kapitalerhöhung unter Ausschluss des Bezugsrechts Gebrauch machen

wird. Eine Ausnutzung dieser Ermächtigung wird nur dann erfolgen, wenn diese nach Einschätzung des Vorstands und des Aufsichtsrats

im Interesse der Gesellschaft und ihrer Aktionäre liegt. Der Vorstand wird der Hauptversammlung über jede Ausnutzung des Genehmigten

Kapitals 2023 berichten.

Bericht des Vorstands an die Hauptversammlung zu Punkt 7 der Tagesordnung über den Bezugsrechtsausschluss bei der Ausgabe

von Wandel- und/oder Optionsschuldverschreibungen gemäß §§ 221 Abs. 4 Satz 2, 186 Abs. 4 Satz 2 AktG i.V.m. Art. 9 Abs. 1

SE-VO

Der Vorstand erstattet den nachfolgenden Bericht an die Hauptversammlung gemäß § 221 Abs. 4 Satz 2 AktG in Verbindung mit

§ 186 Abs. 4 Satz 2 AktG und Art. 9 Abs. 1 SE-VO über die Gründe für die Ermächtigung des Vorstands, das Bezugsrecht der Aktionäre

bei Ausnutzung der Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen ausschließen zu können:

Vorstand und Aufsichtsrat schlagen der Hauptversammlung eine neue Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen

(zusammen „Schuldverschreibungen“) und ein neues bedingtes Kapital vor. Die Begebung von Wandel- und/oder Optionsschuldverschreibungen

(bzw. eine Kombination dieser Instrumente) bietet neben den klassischen Möglichkeiten der Fremd- und Eigenkapitalaufnahme

die Möglichkeit, abhängig von der Marktlage attraktive Finanzierungsalternativen am Kapitalmarkt zu nutzen. Die neue Ermächtigung

soll auf einen Gesamtnennbetrag der Schuldverschreibungen von maximal Euro 250.000.000,00 und eine Berechtigung zum Bezug

von bis zu maximal 12.234.000 auf den Inhaber lautende Stückaktien der Gesellschaft begrenzt werden. Konkrete Pläne für eine

Ausnutzung dieser Ermächtigung bestehen derzeit nicht.

Die Emission von Wandel- und/oder Optionsschuldverschreibungen soll die Aufnahme von Finanzierungsmitteln zu attraktiven Konditionen

ermöglichen. Die erzielten Wandel- bzw. Optionsprämien kommen der Kapitalbasis der Gesellschaft zugute und ermöglichen ihr

so die Nutzung günstiger Finanzierungsmöglichkeiten. Die ferner vorgesehene Möglichkeit, neben der Einräumung von Wandel-

oder Optionsrechten auch Wandlungspflichten zu begründen, erweitert den Spielraum für die Ausgestaltung dieses Finanzierungsinstruments.

Die vorliegende Ermächtigung gibt der Gesellschaft die erforderliche Flexibilität, die Schuldverschreibungen selbst oder über

unter der Leitung der Gesellschaft stehende Konzernunternehmen („Konzernunternehmen“) zu platzieren. Schuldverschreibungen

können außer in Euro auch in anderen gesetzlichen Währungen, wie bspw. eines OECD-Landes, mit und ohne Laufzeitbegrenzung

ausgegeben werden. Die vorgeschlagene Ermächtigung legt den Wandlungs- bzw. Optionspreis fest.

Den Aktionären ist grundsätzlich ein Bezugsrecht zu gewähren. Bei einer Platzierung über Konzernunternehmen muss die Gesellschaft

ebenfalls sicherstellen, dass den Aktionären der Gesellschaft das gesetzliche Bezugsrecht gewährt wird. Um die Abwicklung

zu erleichtern, ist die Möglichkeit vorgesehen, die Schuldverschreibungen an ein oder mehrere Kreditinstitute oder vergleichbare

Institute mit der Verpflichtung auszugeben, den Aktionären die Schuldverschreibungen entsprechend ihrem Bezugsrecht zum Bezug

anzubieten.

Der Vorstand soll jedoch ermächtigt werden, mit Zustimmung des Aufsichtsrats das Bezugsrecht insoweit auszuschließen, als

sich die Ausgabe von Aktien aufgrund von Wandlungs- bzw. Optionsrechten oder Wandlungspflichten auf bis zu 10% des Grundkapitals

der Gesellschaft beschränkt. Auf diese Beschränkung in Höhe von 10% des Grundkapitals ist eine anderweitige Ausgabe von Aktien

gegen Bareinlage oder Veräußerung von eigenen Aktien oder eine Ausgabe von Options- oder Wandlungsrechten anzurechnen, soweit

diese unter Ausschluss des Bezugsrechts entsprechend § 186 Abs. 3 Satz 4 AktG während der Laufzeit dieser Ermächtigung erfolgt.

Durch diese Anrechnungen wird sichergestellt, dass keine Wandel- und/oder Optionsschuldverschreibungen ausgegeben werden,

wenn dies dazu führen würde, dass insgesamt für mehr als 10% des Grundkapitals das Bezugsrecht der Aktionäre in unmittelbarer

oder mittelbarer Anwendung von § 186 Abs. 3 Satz 4 AktG ausgeschlossen wird. Diese weitergehende Beschränkung liegt im Interesse

der Aktionäre, die bei entsprechenden Kapitalmaßnahmen ihre Beteiligungsquote möglichst aufrechterhalten wollen.

Durch diese Möglichkeit des Ausschlusses des Bezugsrechts erhält die Gesellschaft die Flexibilität, günstige Kapitalmarktsituationen

kurzfristig auszunutzen und durch eine marktnahe Festsetzung der Konditionen bessere Bedingungen bei der Festlegung von Zinssatz

und Ausgabepreis der Schuldverschreibung zu erreichen. Maßgeblich hierfür ist, dass im Gegensatz zu einer Emission von Schuldverschreibungen

mit Bezugsrecht der Ausgabepreis erst unmittelbar vor der Platzierung festgesetzt werden kann, wodurch ein erhöhtes Kursänderungsrisiko

für den Zeitraum einer Bezugsfrist vermieden werden kann. Bei Gewährung eines Bezugsrechts muss dagegen der Bezugspreis bis

zum drittletzten Tag der Bezugsfrist veröffentlicht werden. Angesichts der häufig zu beobachtenden Volatilität an den Aktienmärkten