Sartorius Aktiengesellschaft

Göttingen

Einladung

Ordentliche Hauptversammlung 2024

ISIN DE0007165607 und ISIN DE0007165631

Wir laden die Aktionäre der Sartorius Aktiengesellschaft mit Sitz in Göttingen zur ordentlichen Hauptversammlung der Gesellschaft

ein, die

am Donnerstag, den 28. März 2024, um 12.00 Uhr (MEZ)

ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung als

virtuelle Hauptversammlung

abgehalten wird. Die gesamte Versammlung wird für teilnahmeberechtigte Aktionäre und ihre Bevollmächtigten im passwortgeschützten

Internetservice, der über einen Link auf der Internetseite der Gesellschaft unter www.sartorius.com/hauptversammlung erreichbar ist (HV-Portal), live mit Bild und Ton übertragen.

Ort der Hauptversammlung im Sinne des Aktiengesetzes ist die Veranstaltungshalle in der Annastraße 29, 37075 Göttingen. Für

Aktionäre und deren Bevollmächtigte besteht mit Ausnahme der Stimmrechtsvertreter der Gesellschaft im Hinblick auf die Abhaltung

der Hauptversammlung als virtuelle Hauptversammlung kein Recht und keine Möglichkeit zur Anwesenheit am Ort der Versammlung.

Nähere Bestimmungen und Erläuterungen zur Teilnahme der Aktionäre an der virtuellen Hauptversammlung, der Ausübung des Stimmrechts

und zu weiteren hauptversammlungsbezogenen Rechten der Aktionäre sind im Anschluss an die Tagesordnung abgedruckt.

I. Tagesordnung

1.

Vorlage des festgestellten Jahresabschlusses der Sartorius Aktiengesellschaft und des gebilligten Konzernabschlusses zum 31.

Dezember 2023, des zusammengefassten Lageberichts für die Sartorius Aktiengesellschaft und den Konzern jeweils mit dem darin

eingeschlossenen erläuternden Bericht des Vorstands zu den Angaben gemäß §§ 289a, 315a HGB sowie dem Bericht des Aufsichtsrats

für das Geschäftsjahr 2023

Die genannten Unterlagen einschließlich des Vorschlags des Vorstands für die Verwendung des Bilanzgewinns sind im Internet

veröffentlicht unter der Adresse www.sartorius.com/hauptversammlung

Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss und Konzernabschluss gebilligt; der Jahresabschluss ist

damit festgestellt. Eine Feststellung des Jahresabschlusses bzw. eine Billigung des Konzernabschlusses durch die Hauptversammlung

ist in diesem Fall durch das Gesetz nicht vorgesehen. Vielmehr sind die vorgenannten Unterlagen der Hauptversammlung nach

der gesetzlichen Regelung (§ 176 Abs. 1 Satz 1 AktG) lediglich zugänglich zu machen. Dementsprechend erfolgt zu Tagesordnungspunkt

1 keine Beschlussfassung der Hauptversammlung.

2.

Beschlussfassung über die Verwendung des Bilanzgewinns der Sartorius Aktiengesellschaft

Vorstand und Aufsichtsrat schlagen vor, den für das Geschäftsjahr 2023 ausgewiesenen Bilanzgewinn der Gesellschaft in Höhe

von € 283.012.753,53 wie folgt zu verwenden:

| Zahlung einer Dividende von je € 0,73 pro dividendenberechtigter Stammstückaktie |

= |

€ 24.987.482,44 |

| Zahlung einer Dividende von je € 0,74 pro dividendenberechtigter Vorzugsstückaktie |

= |

€ 25.756.485,14 |

| Vortrag auf neue Rechnung: |

|

€ 232.268.785,95 |

| Insgesamt: |

|

€ 283.012.753,53 |

Der vorstehende Beschlussvorschlag berücksichtigt, dass zum Zeitpunkt der Einberufung der Hauptversammlung von der Gesellschaft

insgesamt 3.210.572 Stammaktien und insgesamt 2.633.939 Vorzugsaktien als eigene Aktien gehalten werden, die gemäß § 71b AktG

nicht dividendenberechtigt sind. Falls sich die Zahl der dividendenberechtigten Aktien bis zum Zeitpunkt der Beschlussfassung

über die Verwendung des Bilanzgewinns ändern sollte, wird bei unverändertem Betrag der Dividende pro dividendenberechtigter

Stammstückaktie und pro dividendenberechtigter Vorzugsstückaktie ein entsprechend angepasster Beschlussvorschlag zur Abstimmung

gestellt werden.

Gemäß § 58 Abs. 4 Satz 2 AktG ist der Anspruch auf die Dividende am dritten auf den Hauptversammlungsbeschluss folgenden Geschäftstag,

das heißt am 4. April 2024, zur Zahlung fällig.

3.

Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2023

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2023 amtierenden Mitgliedern des Vorstands für ihre Tätigkeit

im Geschäftsjahr 2023 Entlastung zu erteilen.

4.

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2023

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2023 amtierenden Mitgliedern des Aufsichtsrats für ihre Tätigkeit

im Geschäftsjahr 2023 Entlastung zu erteilen.

5.

Wahl des Abschlussprüfers für das Geschäftsjahr 2024 sowie des Prüfers für eine prüferische Durchsicht oder Prüfung unterjähriger

Finanzberichte/Finanzinformationen im Geschäftsjahr 2024 und im Geschäftsjahr 2025 im Zeitraum bis zur nächsten ordentlichen

Hauptversammlung

Gestützt auf die Empfehlung und Präferenz des Auditausschusses schlägt der Aufsichtsrat vor, die PricewaterhouseCoopers GmbH

Wirtschaftsprüfungsgesellschaft, Frankfurt am Main,

| - |

zum Abschlussprüfer und Konzernabschlussprüfer für das Geschäftsjahr 2024 sowie zum Prüfer für eine etwaige prüferische Durchsicht

oder Prüfung unterjähriger Finanzberichte/Finanzinformationen für das Geschäftsjahr 2024; und

|

| - |

zum Prüfer für eine etwaige prüferische Durchsicht oder Prüfung unterjähriger Finanzberichte/Finanzinformationen für das Geschäftsjahr

2025 im Zeitraum bis zur nächsten ordentlichen Hauptversammlung im Jahr 2025

|

zu bestellen.

Der Empfehlung und Präferenz des Auditausschusses ist ein nach Art. 16 Abs. 3 der Verordnung (EU) Nr. 537/2014 (EU-Abschlussprüferverordnung)

durchgeführtes Auswahlverfahren vorangegangen. Im Anschluss daran hat der Auditausschuss dem Aufsichtsrat die PricewaterhouseCoopers

GmbH Wirtschaftsprüfungsgesellschaft und die Mazars GmbH & Co. KG Wirtschaftsprüfungsgesellschaft Steuerberatungsgesellschaft,

Hamburg, für das ausgeschriebene Prüfungsmandat empfohlen und eine begründete Präferenz für die PricewaterhouseCoopers GmbH

Wirtschaftsprüfungsgesellschaft mitgeteilt.

Der Auditausschuss hat zudem gemäß Artikel 16 Abs. 2 Unterabs. 3 der EU-Abschlussprüferverordnung in seiner Empfehlung erklärt,

dass diese frei von ungebührlicher Einflussnahme durch Dritte ist und ihm keine Beschränkung im Hinblick auf die Auswahl eines

bestimmten Abschlussprüfers oder einer bestimmten Prüfungsgesellschaft im Sinne des Artikel 16 Abs. 6 der EU-Abschlussprüferverordnung

auferlegt wurde.

6.

Beschlussfassung über die Billigung des Vergütungsberichts

Gemäß § 162 AktG erstellen Vorstand und Aufsichtsrat jährlich einen Bericht über die im letzten Geschäftsjahr jedem einzelnen

gegenwärtigen oder früheren Mitglied des Vorstands und des Aufsichtsrats gewährte und geschuldete Vergütung (Vergütungsbericht)

und legen diesen Vergütungsbericht der Hauptversammlung gemäß § 120a Abs. 4 AktG zur Billigung vor.

Der von Vorstand und Aufsichtsrat für das Geschäftsjahr 2023 erstellte Vergütungsbericht wurde gemäß den Vorgaben des § 162

Abs. 3 AktG durch den Abschlussprüfer geprüft. Der vom Abschlussprüfer erstellte Vermerk ist dem Vergütungsbericht beigefügt.

Der Vergütungsbericht ist in den ergänzenden Angaben zu Tagesordnungspunkt 6 nachfolgend unter Punkt II abgedruckt.

Vorstand und Aufsichtsrat schlagen vor, den nach § 162 AktG erstellten und geprüften Vergütungsbericht für das Geschäftsjahr

2023 zu billigen.

7.

Beschlussfassung über die Erteilung einer neuen Ermächtigung gemäß § 71 Abs. 1 Nr. 8 AktG zum Erwerb und zur Verwendung eigener

Aktien mit der Möglichkeit zum Bezugsrechtsausschluss

Die Gesellschaft soll gemäß § 71 Abs. 1 Nr. 8 AktG zum Erwerb und zur Verwendung eigener Aktien, auch mit der Möglichkeit

zum Bezugsrechtsausschluss, ermächtigt werden.

Die Gesellschaft verfügt derzeit über keine Ermächtigung zum Erwerb eigener Aktien. Sie wurde zuletzt durch Beschluss der

Hauptversammlung vom 9. April 2015 zur Verwendung eigener Aktien, auch unter Ausschluss des Bezugsrechts, ermächtigt.

Vorstand und Aufsichtsrat schlagen vor, wie folgt zu beschließen:

| a) |

Die Gesellschaft wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 27. März 2029 (einschließlich) eigene auf den Inhaber

lautende Stamm- und/oder auf den Inhaber lautende Vorzugsaktien der Gesellschaft in einem Umfang von bis zu 10 % des Grundkapitals

zu erwerben; maßgeblich ist der Betrag des Grundkapitals im Zeitpunkt der Erteilung bzw. - sofern geringer - im Zeitpunkt

der Ausübung der Ermächtigung. Auf die aufgrund dieser Ermächtigung erworbenen Aktien dürfen zusammen mit anderen eigenen

Aktien, die sich im Besitz der Gesellschaft befinden oder ihr nach § 71d AktG zuzurechnen sind, zu keinem Zeitpunkt mehr als

10 % des jeweils bestehenden Grundkapitals entfallen.

|

| b) |

Der Erwerb kann nach Wahl der Gesellschaft über die Börse, mittels eines an alle Inhaber-Stammaktionäre und/oder Inhaber-Vorzugsaktionäre

gerichteten öffentlichen Kaufangebots und/oder mittels einer öffentlichen Aufforderung zur Abgabe von Verkaufsofferten erfolgen.

Hierfür gelten die folgenden Bestimmungen:

| (i) |

Beim Erwerb über die Börse darf der von der Gesellschaft gezahlte Kaufpreis je Aktie (ohne Erwerbsnebenkosten) den Börsenkurs

nicht um mehr als 10 % überschreiten und nicht um mehr als 10 % unterschreiten. Als maßgeblicher Börsenkurs gilt dabei der

am jeweiligen Handelstag durch die Eröffnungsauktion ermittelte Börsenkurs (bzw. - wenn keine Eröffnungsauktion stattfindet,

der am jeweiligen Handelstag erste bezahlte Kurs) der betreffenden Aktiengattung der Gesellschaft im XETRA-Handel (oder einem

vergleichbaren Nachfolgesystem).

|

| (ii) |

Erfolgt der Erwerb über ein öffentliches Kaufangebot, darf der gebotene Kaufpreis je Aktie (ohne Erwerbsnebenkosten) den Börsenkurs

nicht um mehr als 10 % überschreiten und nicht um mehr als 10 % unterschreiten. Als maßgeblicher Börsenkurs gilt dabei das

arithmetische Mittel der Schlusskurse (bzw. - wenn ein Schlusskurs am betreffenden Tag nicht festgestellt wird - des letzten

bezahlten Kurses) für die betreffende Aktiengattung der Gesellschaft im XETRA-Handel (oder einem vergleichbaren Nachfolgesystem)

an den letzten drei Handelstagen der Frankfurter Wertpapierbörse vor dem Tag der Veröffentlichung des Kaufangebots. Ergeben

sich nach der Veröffentlichung des Kaufangebots erhebliche Abweichungen des maßgeblichen Kurses, so kann das Angebot angepasst

werden. In diesem Fall wird auf den Durchschnittskurs der drei letzten Handelstage vor der öffentlichen Ankündigung einer

etwaigen Anpassung abgestellt. Das Kaufangebot kann weitere Bedingungen vorsehen. Das Volumen eines öffentlichen Kaufangebots

kann begrenzt werden. Sofern das öffentliche Kaufangebot überzeichnet ist, kann das Andienungsrecht der Aktionäre insoweit

ausgeschlossen werden, als die Annahme im Verhältnis der jeweils angedienten Aktien derselben Gattung erfolgt; darüber hinaus

kann eine bevorrechtigte Annahme geringer Stückzahlen bis zu 100 Stück zum Erwerb angedienter Aktien je Aktionär sowie - zur

Vermeidung rechnerischer Bruchteile von Aktien - eine Rundung nach kaufmännischen Grundsätzen vorgesehen werden.

|

| (iii) |

Erfolgt der Erwerb über eine öffentliche Aufforderung zur Abgabe von Verkaufsofferten, darf der Kaufpreis je Aktie (ohne Erwerbsnebenkosten)

den Börsenkurs nicht um mehr als 10 % überschreiten und nicht um mehr als 10 % unterschreiten. Als maßgeblicher Börsenkurs

gilt dabei das arithmetische Mittel der Schlusskurse (bzw. - wenn ein Schlusskurs am betreffenden Tag nicht festgestellt wird

- des letzten bezahlten Kurses) für die betreffende Aktiengattung der Gesellschaft im XETRA-Handel (oder einem vergleichbaren

Nachfolgesystem) an den letzten drei Handelstagen der Frankfurter Wertpapierbörse vor dem Tag der Annahme der Verkaufsofferten.

Das Volumen der mittels der öffentlichen Aufforderung zur Abgabe von Verkaufsofferten zu erwerbenden Aktien kann begrenzt

werden. Sofern die öffentliche Aufforderung zur Abgabe von Verkaufsofferten überzeichnet ist, kann das Andienungsrecht der

Aktionäre insoweit ausgeschlossen werden, als die Annahme im Verhältnis der zu dem festgelegten Erwerbspreis (bzw. einem darunter

liegenden Erwerbspreis) jeweils angebotenen Aktien derselben Gattung erfolgt; darüber hinaus kann eine bevorrechtigte Annahme

geringer Stückzahlen bis zu 100 Stück zum Erwerb angedienter Aktien je Aktionär sowie - zur Vermeidung rechnerischer Bruchteile

von Aktien - eine Rundung nach kaufmännischen Grundsätzen vorgesehen werden.

|

|

| c) |

Die Ermächtigung kann zu jedem gesetzlich zulässigen Zweck, insbesondere in Verfolgung eines oder mehrerer der nachstehend

genannten Zwecke ausgeübt werden. Der Erwerb zum Zweck des Handels in eigenen Aktien ist ausgeschlossen. Erfolgt mit Zustimmung

des Aufsichtsrats eine Verwendung eigener Aktien zu einem oder mehreren der in nachstehend d) genannten Zwecke, oder eine

Verwendung eigener Aktien durch den Aufsichtsrat zu einem in nachstehend e) genannten Zweck, ist das Bezugsrecht der Aktionäre

jeweils ausgeschlossen, soweit von der Verwaltung bei der Entscheidung über eine solche Verwendung nichts anderes bestimmt

wird.

|

| d) |

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats

| (i) |

eigene Aktien gegen Barzahlung in anderer Weise als über die Börse oder durch Angebot an alle Aktionäre zu veräußern, sofern

der Verkaufspreis je Aktie den Börsenpreis der betreffenden Aktiengattung jeweils nicht wesentlich unterschreitet (§ 71 Abs.

1 Nr. 8 AktG in Verbindung mit § 186 Abs. 3 Satz 4 AktG). Hierbei darf der anteilige Betrag am Grundkapital der Aktien, die

aufgrund dieser Ermächtigung veräußert werden, insgesamt 10 % des Grundkapitals weder im Zeitpunkt der Erteilung noch im Zeitpunkt

der Ausnutzung dieser Ermächtigung übersteigen. Auf diese Volumenbegrenzung in Höhe von 10 % des Grundkapitals sind auch sonstige

Aktien der Gesellschaft anzurechnen, die ab Wirksamwerden dieser Ermächtigung in unmittelbarer oder entsprechender Anwendung

des § 186 Abs. 3 Satz 4 AktG unter Bezugsrechtsausschluss ausgegeben oder veräußert werden;

|

| (ii) |

eigene Aktien in anderer Weise als über die Börse oder durch ein an alle Aktionäre gerichtetes Angebot zu veräußern oder in

sonstiger Weise zu übertragen, soweit dies gegen Sachleistung erfolgt, insbesondere beim Erwerb von Unternehmen, Unternehmensteilen

oder Beteiligungen an Unternehmen oder bei Unternehmenszusammenschlüssen sowie beim Erwerb von sonstigen Vermögensgegenständen

einschließlich von Rechten und Forderungen; sowie

|

| (iii) |

eigene Aktien im Rahmen von Beteiligungsprogrammen und/oder im Rahmen einer aktienbasierten Vergütung zu verwenden. Die Übertragung

der Aktien oder eine Zusage bzw. Vereinbarung der Übertragung darf dabei nur an Personen erfolgen, die an dem Beteiligungsprogramm

als Mitglied der Geschäftsführung eines von der Gesellschaft abhängigen Unternehmens oder als Mitarbeiter der Gesellschaft

oder eines von ihr abhängigen Unternehmens teilnehmen bzw. denen die aktienbasierte Vergütung als Mitglied der Geschäftsführung

eines von der Gesellschaft abhängigen Unternehmens oder als Mitarbeiter der Gesellschaft oder eines von ihr abhängigen Unternehmens

gewährt wird bzw. wurde, oder an Dritte, die diesen Personen das wirtschaftliche Eigentum und/oder die wirtschaftlichen Früchte

aus den Aktien überlassen und/oder (unmittelbar oder mittelbar) im alleinigen Anteilsbesitz solcher Personen stehen. Eine

Übertragung an die genannten Personen kann dabei insbesondere auch zu vergünstigten Preisen und/oder ohne gesondertes Entgelt

erfolgen.

|

|

| e) |

Der Aufsichtsrat wird ermächtigt, eigene Aktien der Gesellschaft zu folgenden Zwecken zu verwenden:

Sie können zur Bedienung von Erwerbsrechten auf Sartorius-Aktien verwendet werden, die mit Mitgliedern des Vorstands der Gesellschaft

im Rahmen der Regelungen zur Vorstandsvergütung vereinbart werden oder wurden. Insbesondere können sie Vorstandsmitgliedern

der Gesellschaft als Vergütungsbestandteil angeboten, zugesagt und übertragen werden. Die Mitgliedschaft im Vorstand muss

dabei zum Zeitpunkt des Angebots, der Zusage oder der Übertragung bestehen. Die Einzelheiten der Vergütung für die Vorstandsmitglieder

werden vom Aufsichtsrat festgelegt.

|

| f) |

Der Vorstand wird ermächtigt, eigene Aktien mit Zustimmung des Aufsichtsrats ohne weiteren Hauptversammlungsbeschluss ganz

oder teilweise einzuziehen. Die Einziehung erfolgt im Wege der Einziehung im vereinfachten Verfahren durch Kapitalherabsetzung

oder derart, dass das Grundkapital unverändert bleibt und sich gemäß § 8 Abs. 3 AktG der rechnerische Anteil der übrigen Aktien

am Grundkapital erhöht.

|

| g) |

Die Ermächtigung kann vollständig oder in Teilen, ein- oder mehrmalig, durch die Gesellschaft oder durch von ihr abhängige

oder in ihrem Mehrheitsbesitz stehende Unternehmen ausgeübt werden; ferner kann die Ermächtigung auch durch für Rechnung der

Gesellschaft oder für Rechnung der abhängigen oder in Mehrheitsbesitz der Gesellschaft stehenden Unternehmen handelnde Dritte

ausgeübt werden.

|

| h) |

Die vorstehenden Regelungen zur Verwendung eigener Aktien unter Ausschluss des Bezugsrechts sowie zur Einziehung eigener Aktien

gelten auch für solche eigenen Aktien, die aufgrund vorangegangener Ermächtigungen der Hauptversammlung zum Erwerb eigener

Aktien gemäß § 71 Abs. 1 Nr. 8 AktG erworben wurden.

|

| i) |

Die durch die Hauptversammlung am 9. April 2015 erteilte Ermächtigung zur Verwendung eigener Aktien bleibt unberührt.

|

8.

Beschlussfassung über eine Ermächtigung zum Einsatz von Derivaten im Rahmen des Erwerbs eigener Aktien unter Ausschluss des

Bezugs- bzw. Andienungsrechts der Aktionäre

In Ergänzung der unter Tagesordnungspunkt 7 zu beschließenden neuen Ermächtigung zum Erwerb eigener Aktien gemäß § 71 Abs.

1 Nr. 8 AktG soll die Gesellschaft ferner ermächtigt werden, eigene Aktien auch unter Einsatz von Derivaten zu erwerben.

Vorstand und Aufsichtsrat schlagen vor, wie folgt zu beschließen:

| a) |

In Ergänzung der unter Tagesordnungspunkt 7 zu beschließenden Ermächtigung zum Erwerb eigener Aktien gemäß § 71 Abs. 1 Nr.

8 AktG darf der Erwerb von auf den Inhaber lautenden Stamm- und/oder Vorzugsaktien der Gesellschaft gemäß der unter Tagesordnungspunkt

7 zu beschließenden Ermächtigung außer auf den dort beschriebenen Wegen nach näherer Maßgabe der folgenden Bestimmungen auch

unter Einsatz von Derivaten durchgeführt werden.

|

| b) |

Die Gesellschaft wird zu diesem Zweck ermächtigt,

| • |

Optionen zu veräußern, die die Gesellschaft zum Erwerb von auf den Inhaber lautenden Stamm- und/oder Vorzugsaktien der Gesellschaft

bei Ausübung der Option verpflichten („Put-Optionen“);

|

| • |

Optionen zu erwerben, die der Gesellschaft das Recht vermitteln, auf den Inhaber lautende Stamm- und/oder Vorzugsaktien der

Gesellschaft bei Ausübung der Option zu erwerben („Call-Optionen“);

|

| • |

Terminkaufverträge über auf den Inhaber lautende Stamm- und/oder Vorzugsaktien der Gesellschaft abzuschließen, bei denen zwischen

dem Abschluss des jeweiligen Kaufvertrags und der Lieferung der erworbenen Aktien mehr als zwei Börsentage liegen („Terminkäufe“)

|

sowie eigene Aktien auch unter Einsatz von Put-Optionen, Call-Optionen, Terminkäufen (jeweils ein „Derivat“) und/oder einer

Kombination dieser Derivate zu erwerben. Der Einsatz von Derivaten zum Erwerb eigener Aktien ist nur mit Zustimmung des Aufsichtsrats

der Gesellschaft zulässig.

|

| c) |

Aktienerwerbe unter Einsatz von Derivaten sind insgesamt auf Aktien im Umfang von höchstens 5 % des im Zeitpunkt der Erteilung

der Ermächtigung oder - falls dieser Wert geringer ist - des zum Zeitpunkt der Ausübung der Ermächtigung bestehenden Grundkapitals

der Gesellschaft beschränkt.

|

| d) |

Die Laufzeit der jeweiligen Derivate darf höchstens 18 Monate betragen. Ferner muss die Laufzeit der Derivate so gewählt oder

auf andere Weise als durch die Laufzeit selbst sichergestellt werden, dass der Erwerb von Aktien der Gesellschaft unter Einsatz

von Derivaten nicht nach Ablauf des 27. März 2029 erfolgt.

|

| e) |

Die Derivate dürfen nur mit Finanzinstituten, die über Erfahrung mit der Durchführung komplexer Transaktionen verfügen, abgeschlossen

werden. In den Bedingungen der Derivate muss sichergestellt sein, dass die Derivate nur mit Aktien bedient werden, die ihrerseits

unter Wahrung des Gleichbehandlungsgrundsatzes über die Börse erworben wurden, wobei der bei dem börslichen Erwerb gezahlte

Gegenwert je Aktie (ohne Erwerbsnebenkosten) innerhalb der Preisgrenzen liegen muss, die gemäß der unter Tagesordnungspunkt

7 zu beschließenden Ermächtigung auch für den börslichen Erwerb von Aktien durch die Gesellschaft gelten würden.

|

| f) |

Der in dem jeweiligen Derivat vereinbarte, bei Ausübung einer Put- oder Call-Option beziehungsweise in Erfüllung eines Terminkaufs

zu zahlende Kaufpreis je Aktie der betreffenden Aktiengattung der Gesellschaft („Ausübungspreis“) darf das arithmetische Mittel

der Schlusskurse (bzw. - wenn ein Schlusskurs am betreffenden Tag nicht festgestellt wird - des letzten bezahlten Kurses)

für die betreffende Aktiengattung der Gesellschaft im XETRA-Handel (oder einem vergleichbaren Nachfolgesystem) an den letzten

drei Handelstagen der Frankfurter Wertpapierbörse vor Abschluss des betreffenden Derivatgeschäfts jeweils nicht um mehr als

10 % überschreiten und nicht um mehr als 10 % unterschreiten (jeweils ohne Erwerbsnebenkosten).

Der von der Gesellschaft für Call-Optionen oder Terminkäufe gezahlte Erwerbspreis (bzw. die hierfür von der Gesellschaft zu

zahlende Optionsprämie) darf ferner nicht wesentlich über und der von der Gesellschaft vereinnahmte Veräußerungspreis für

Put-Optionen (bzw. die hierfür von der Gesellschaft vereinnahmte Optionsprämie) darf nicht wesentlich unter dem nach anerkannten

finanzmathematischen Methoden ermittelten theoretischen Marktpreis der jeweiligen Derivate liegen, bei dessen Ermittlung unter

anderem der vereinbarte Ausübungspreis zu berücksichtigen ist.

|

| g) |

Werden eigene Aktien unter Einsatz von Derivaten unter Beachtung der vorstehenden Regelungen erworben, ist ein Recht der Aktionäre,

solche Derivat-Geschäfte mit der Gesellschaft abzuschließen, ausgeschlossen. Aktionäre haben ein Recht auf Andienung ihrer

Aktien der Gesellschaft nur, soweit die Gesellschaft ihnen gegenüber aus den Derivat-Geschäften zur Abnahme der Aktien verpflichtet

ist. Ein etwaiges weitergehendes Andienungsrecht ist ausgeschlossen.

|

| h) |

Die Ermächtigung kann vollständig oder in Teilen, ein- oder mehrmalig, durch die Gesellschaft oder durch von ihr abhängige

oder in ihrem Mehrheitsbesitz stehende Unternehmen ausgeübt werden; ferner kann die Ermächtigung auch durch für Rechnung der

Gesellschaft oder für Rechnung der abhängigen oder in Mehrheitsbesitz der Gesellschaft stehenden Unternehmen handelnde Dritte

ausgeübt werden.

|

| i) |

Für die Verwendung eigener Aktien, die unter Einsatz von Derivaten erworben werden, gelten die zu Tagesordnungspunkt 7 festgesetzten

Regelungen für die Verwendung der auf Grundlage der dortigen Ermächtigung erworbenen eigenen Aktien entsprechend.

|

II. Ergänzende Angaben zur Tagesordnung

1. Ergänzende Angaben zu Tagesordnungspunkt 6 (Beschlussfassung über die Billigung des Vergütungsberichts)

Vergütungsbericht der Sartorius Aktiengesellschaft für das Geschäftsjahr 2023

1. Grundzüge des Vergütungssystems des Vorstands

A. Grundzüge des Vergütungssystems und Beitrag zur Förderung der Geschäftsstrategie und zur langfristigen Entwicklung der

Gesellschaft

Das Vergütungssystem für den Vorstand wurde durch den Aufsichtsrat überarbeitet und durch die Hauptversammlung am 29. März

2023 gebilligt. Es zielt darauf ab, die Vorstandsmitglieder entsprechend ihrem Aufgaben- und Verantwortungsbereich angemessen

zu vergüten und die Leistung eines jeden Vorstandsmitglieds sowie den Erfolg des Unternehmens zu berücksichtigen. Daher beinhaltet

das Vergütungssystem neben festen Vergütungsbestandteilen auch kurz- und langfristige variable Vergütungsbestandteile.

Die Unternehmensstrategie zielt auf profitables Wachstum sowie eine nachhaltige und langfristige Steigerung des Unternehmenswerts

ab. Aus dieser Zielsetzung wird die Struktur des Vergütungssystems für den Vorstand der Sartorius AG abgeleitet: Die kurzfristige

variable Vergütung hängt von jährlichen Unternehmenszielen ab, die an wesentlichen Kennzahlen für ein profitables Wachstum

des Unternehmens ausgerichtet sind. Die Langfristvergütung bemisst sich an Unternehmenszielen, welche nachhaltiges und langfristiges

Wachstum des Konzerns abbilden, und zum anderen von der langfristigen Kursentwicklung der Aktie, welche unmittelbar die Wertentwicklung

des Unternehmens widerspiegelt. Somit setzt das Vergütungssystem Anreize im Sinne einer langfristig und nachhaltig positiven

Entwicklung des Unternehmens.

Das System zur Vergütung der Vorstandsmitglieder ist einfach, klar und verständlich gestaltet. Es entspricht den Vorgaben

des Aktiengesetzes sowie den Empfehlungen des Deutschen Corporate Governance Kodex ("DCGK") mit Ausnahme etwaiger in der jeweiligen Entsprechenserklärung begründeten Abweichungen. Im Berichtsjahr bestehende Abweichungen

von den Empfehlungen des geltenden DCGK im Bereich der Vergütung sind nachfolgend jeweils angegeben.

B. Das Vergütungssystem im Einzelnen

I. Vergütungskomponenten

1. Überblick über die einzelnen Vergütungsbestandteile

Die Vergütung setzt sich aus festen und variablen Bestandteilen zusammen. Die festen Bestandteile sind das feste Jahresgehalt

und Nebenleistungen. Die variablen, erfolgsabhängigen Bestandteile bestehen aus kurzfristigen Komponenten mit einjähriger

Bemessungsgrundlage und langfristigen Komponenten mit mehrjähriger Bemessungsgrundlage. Daneben bestehen Versorgungszusagen,

die unter anderem von der Höhe des Eigenbeitrags abhängen, den das jeweilige Vorstandsmitglied durch Entgeltumwandlung variabler

Vergütungsanteile erbringt, und daher ebenfalls variabel ausgestaltet sind.

2. Feste Vergütungskomponenten

a) Feste Jahresvergütung

Die feste Jahresvergütung ist eine auf das Geschäftsjahr bezogene Barvergütung, die sich insbesondere an dem Aufgaben- und

Verantwortungsbereich des jeweiligen Vorstandsmitglieds orientiert. Die feste Jahresvergütung wird in zwölf Monatsraten ausgezahlt.

b) Nebenleistungen

Darüber hinaus wird den Vorstandsmitgliedern als Nebenleistung jeweils ein Dienstwagen zur Verfügung gestellt, der auch privat

genutzt werden kann, sowie eine Unfallversicherung zugunsten der Vorstandsmitglieder abgeschlossen. Für Vorstandsmitglieder

mit Wohnsitz außerhalb Deutschlands - im Berichtsjahr 2023 Rainer Lehmann und John Gerard Mackay - wurden ferner jeweils die

Kosten für Heimflüge und doppelte Haushaltsführung sowie Nebenkosten hierfür übernommen jeweils bis zum Ausscheiden als Mitglied

des Vorstands übernommen.

Überdies unterhält die Gesellschaft eine zugunsten der Vorstandsmitglieder abgeschlossene Vermögensschaden-Haftpflichtversicherung

(D&O-Versicherung). Die entsprechenden Versicherungsprämien haben keinen Vergütungscharakter und werden daher nicht als Personalaufwand

erfasst.

3. Variable erfolgsabhängige Vergütungskomponenten

a) Kurzfristige variable Vergütung mit einjähriger Bemessungsgrundlage

Zusätzlich zu den festen Vergütungsbestandteilen haben alle Vorstandsmitglieder Anspruch auf eine kurzfristige variable Vergütung

mit einjähriger Bemessungsgrundlage.

Zielparameter

Die kurzfristige variable Vergütung mit einjähriger Bemessungsgrundlage besteht aus vier Einzelkomponenten, die sich auf die

finanziellen Teilziele Durchschnitt aus Umsatz und Auftragseingang, underlying EBITDA, dynamischer Verschuldungsgrad sowie

auf den Employee Net Promoter Score (ENPS), eine Messzahl für die Weiterempfehlung von Sartorius als Arbeitgeber durch die

Mitarbeitenden, beziehen.

Diese Teilziele stellen wesentliche Steuerungselemente für profitables Wachstum sowie eine nachhaltige und langfristige Steigerung

des Unternehmenswerts dar und dienen so der Umsetzung der übergeordneten strategischen Zielsetzung des Unternehmens.

Messung der Zielerreichung und Auszahlung

Der Aufsichtsrat hat für jeden Zielparameter eine Formel bestimmt, anhand derer in Abhängigkeit vom Zielerreichungsgrad die

Auszahlungshöhe der zugehörigen Einzelkomponente ermittelt wird. Dabei legt der Aufsichtsrat auch jeweils (i) eine Mindestzielerreichung

fest, bei deren Unterschreitung die Auszahlung null beträgt, und (ii) eine maximale Zielerreichung, bei deren Überschreitung

die Auszahlungshöhe nicht mehr zunimmt. Damit ist der Auszahlungsbetrag für jedes Teilziel auf einen maximalen Prozentsatz

des individuellen Zielbetrags begrenzt (Cap). Dieser Cap liegt derzeit für alle Teilziele bei 120 %.

Für jede der Einzelkomponenten der kurzfristigen variablen Vergütung mit einjähriger Bemessungsgrundlage wird vom Aufsichtsrat

vor Beginn des Geschäftsjahres ein individueller Zielbetrag für jedes Vorstandsmitglied festgelegt, auf dessen Basis jeweils

anhand der für das betreffende Geschäftsjahr festgestellten Zielerreichung des zugehörigen Teilziels der konkrete Auszahlungsbetrag

ermittelt wird. Die Ziele sind für die einzelnen Vorstandsmitglieder gemäß ihrem Verantwortungsbereich gewichtet und beziehen

sich auf die Sparten beziehungsweise den Konzern.

Der Zielwert der finanziellen Teilziele wird vom Aufsichtsrat aus dem genehmigten Jahresbudget für das betreffende Geschäftsjahr

abgeleitet und der Zielerreichungsgrad durch Vergleich mit dem Ist-Ergebnis bestimmt, welches sich aus dem geprüften und gebilligten

Konzernabschluss der Gesellschaft für das betreffende Geschäftsjahr ergibt. Bei den nichtfinanziellen Zielparametern bestimmt

sich der Zielerreichungsgrad durch Vergleich der vom Aufsichtsrat festgelegten Zielwerte mit den betreffenden Ist-Ergebnissen.

Der Aufsichtsrat stellt die Vergleichbarkeit von Ziel- und Istwerten sicher, indem nicht in der operativen Planung enthaltenen

Sachverhalte berücksichtigt werden. Im Geschäftsjahr 2023 waren dies solche im Zusammenhang mit der im Juli 2023 vollzogenen

Akquisition von Polyplus.

Die jährliche kurzfristige variable Vergütung wird im auf die Gewährung folgenden Geschäftsjahr abgerechnet und ausgezahlt.

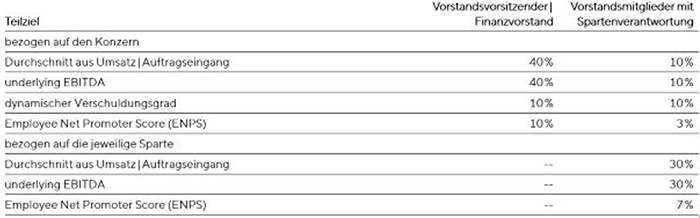

Für die Vorstandsmitglieder sind innerhalb der kurzfristigen variablen Vergütung die Teilziele wie folgt gewichtet:

Teilziel „Durchschnitt aus Umsatz | Auftragseingang“

Das Teilziel „Durchschnitt aus Umsatz | Auftragseingang“ stellt eine wesentliche Wachstumskennziffer dar. Der Zielwert wird

aus dem Budget abgeleitet und vom Aufsichtsrat für den Konzern und die Sparten festgelegt. Die Zielerreichung beträgt 100

%, wenn der Ist-Wert des Durchschnitts aus Umsatz | Auftragseingang diesem Zielwert entspricht. Die Mindestzielerreichung

liegt bei 90 % des Zielwertes und der Cap bei 104 % des Zielwertes. Wird der Zielwert in Höhe von 90 % erreicht, liegt der

Auszahlungsbetrag bei 50 % des zugehörigen individuellen Zielbetrages; für eine Zielerreichung unter 90 % erfolgt für dieses

Teilziel keine Auszahlung. Wird der Zielwert in Höhe von 104 % erreicht, wird ein Betrag in Höhe von 120 % des zugehörigen

individuellen Zielbetrages ausgezahlt; eine darüberhinausgehende Zielerreichung erhöht den Auszahlungsbetrag nicht weiter.

Zwischenwerte werden linear interpoliert. Die Messung der Zielerreichung erfolgt auf Grundlage der nach dem maßgeblichen geprüften

und gebilligten Konzernabschluss der Gesellschaft erzielten währungsbereinigten Ist-Werte für Umsatz und Auftragseingang sowie

bereinigt um Effekte aus der unterjährig vollzogenen Polyplus-Akquisition. Für das Geschäftsjahr 2023 betrug der Zielwert

für den Konzern 4.106 Mio. €. In der Sparte Bioprocess Solutions lag der Zielwert bei 3.216 Mio. € und in der Sparte Lab Products

& Services bei 890 Mio. €.

Umsatz | Auftragseingang

Aufgrund der Geschäftsentwicklung im Jahr 2023 wurden im Konzern sowie in den beiden Sparten Bioprocess und Lab Products &

Services für das Teilziel „Durchschnitt aus Umsatz | Auftragseingang“ Beträge erreicht, die unter 90 % des Zielwertes lagen.

Im Konzern lag die Zielerreichung bei 79,62 % des Zielwertes, was zu einem Auszahlungsgrad von 0 % für den Vorstandsvorsitzenden

und den Finanzvorstand führte. In der Sparte Bioprocess Solutions lag die Zielerreichung bei 79,60 % des Zielwertes, was einem

Auszahlungsgrad von 0 % entspricht und in der Sparte Lab Products & Services bei 79,71 %, was einem Auszahlungsgrad von 0

% entspricht und entsprechend zu keiner Auszahlung an den Spartenvorstand führte.

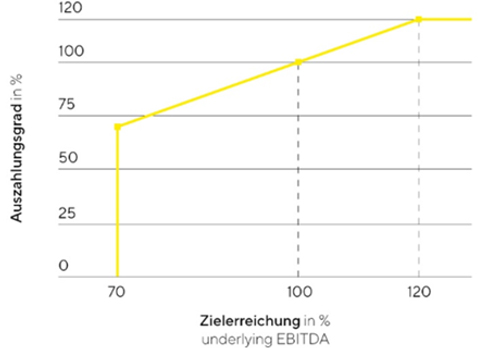

Teilziel „underlying EBITDA“

Das Teilziel „underlying EBITDA“ ist eine zentrale Ertragskennziffer des Konzerns, mit welcher die operative Entwicklung des

Konzerns auch international besser vergleichbar dargestellt werden kann. Das underlying EBITDA stellt das um Sondereffekte

bereinigte Ergebnis vor Zinsen, Steuern, Abschreibungen und Amortisation dar. Der Zielwert wird aus dem Budget abgeleitet

und vom Aufsichtsrat für den Konzern bzw. die jeweilige Sparte festgelegt. Die Zielerreichung beträgt 100 %, wenn der erreichte

Ist-Wert des underlying EBITDA dem festgelegten Zielwert entspricht. Die Mindestzielerreichung liegt bei 70 % des Zielwertes

und der Cap bei 120 % des Zielwertes. Der Auszahlungsgrad erfolgt linear zum Grad der Zielerreichung, d.h. bei einer Zielerreichung

von 70 % erfolgt eine Auszahlung in Höhe von 70 % des zugehörigen individuellen Zielbetrags bzw. bei einer Zielerreichung

von 120 % eine Auszahlung in Höhe von 120 % des zugehörigen individuellen Zielbetrags. Liegt die Zielerreichung unter 70 %,

erfolgt für dieses Teilziel keine Auszahlung; eine Zielerreichung über 120 % erhöht den Auszahlungsbetrag dagegen nicht weiter.

Die Messung der Zielerreichung erfolgt auf Grundlage des nach dem maßgeblichen geprüften und gebilligten Konzernabschluss

der Gesellschaft erzielten Ist-Werts für das underlying EBITDA unter Berücksichtigung aktueller Wechselkurse. Der Zielwert

im Geschäftsjahr 2023 betrug für den Konzern 1.448 Mio. €. In der Sparte Bioprocess Solutions lag der Zielwert bei 1.210 Mio.

€ und in der Sparte Lab Products & Services bei 238 Mio. €.

Underlying EBITDA

Im Geschäftsjahr 2023 lag die Zielerreichung für das Teilziel „underlying EBITDA“ im Konzern bei 64,68 %, in der Sparte Bioprocess

Solutions bei 62,62 % und in der Sparte Lab Products & Services bei 75,18 % des jeweiligen Zielwerts, die sich in Auszahlungsgrade

von 0 % für den Konzern 0 % für die Sparte Bioprocess Solutions und 75,18 % für die Sparte Lab Products & Services übersetzen

und entsprechend der jeweiligen Gewichtung der Teilziele an die Vorstandsmitglieder ausgezahlt werden.

Teilziel „dynamischer Verschuldungsgrad“

Das Teilziel „dynamischer Verschuldungsgrad“ stellt in Bezug auf die Fremdfinanzierungspotenziale des Konzerns eine zentrale

Größe dar. Er berechnet sich als Quotient aus Nettoverschuldung und underlying EBITDA. Der Zielwert wird aus dem Budget abgeleitet

und vom Aufsichtsrat für den Konzern festgelegt. Die Zielerreichung beträgt 100 %, wenn der tatsächlich erreichte Wert des

dynamischen Verschuldungsgrads dem festgelegten Zielwert entspricht. Der Auszahlungsgrad liegt dabei zwischen 50 % und 120

% des zugehörigen Zielbetrags. Wird der Zielwert für den dynamischen Verschuldungsgrad erreicht, liegt der Auszahlungsgrad

bei 100 %. Liegt der dynamische Verschuldungsgrad über dem Zielwert, verringert sich der Auszahlungsgrad proportional bis

auf 50 % bei Erreichen des vom Aufsichtsrat festgelegten Höchstbetrags für den dynamischen Verschuldungsgrad; liegt der dynamische

Verschuldungsgrad über diesem Höchstwert, erfolgt keine Auszahlung für dieses Teilziel. Liegt der dynamische Verschuldungsgrad

dagegen unterhalb des Zielwertes, erhöht sich der Auszahlungsgrad auf höchstens 120 % (Cap), wobei sich der zugehörige Wert

des dynamischen Verschuldungsgrads dabei rechnerisch aus dem vom Aufsichtsrat festgelegten Höchst- und Zielwert für den dynamischen

Verschuldungsgrad linear proportional ableitet. Die Messung der Zielerreichung erfolgt auf Grundlage des nach dem maßgeblichen

geprüften und gebilligten Konzernabschluss der Gesellschaft erzielten Ist-Werts für den dynamischen Verschuldungsgrad unter

Berücksichtigung aktueller Wechselkurse sowie von Zahlungszuflüssen und Zahlungsabflüssen aus strategischen (Kapital-)Maßnahmen,

wie z.B. Akquisitionen, soweit sie nicht Bestandteil des Zielwertes sind. Im Geschäftsjahr 2023 betrug der Zielwert 1,43.

Dynamischer Verschuldungsgrad

Im Geschäftsjahr 2023 lag die Zielerreichung für das Teilziel „dynamischer Verschuldungsgrad“ bei 0 % was entsprechend zu

keiner Auszahlung für dieses Teilziel führt.

Teilziel „Employee Net Promoter Score (ENPS)“

Das Teilziel „Employee Net Promoter Score (ENPS)“ bezieht sich auf die nichtfinanzielle Komponente Mitarbeiterzufriedenheit.

Der Fokus liegt auf einer hohen bzw. wettbewerbsfähigen Weiterempfehlungsquote, die derzeit zweimal pro Jahr im Rahmen weltweiter

Mitarbeiterbefragungen erhoben wird. Der Zielwert wird vom Aufsichtsrat für den Konzern bzw. die jeweilige Sparte festgelegt.

Die Zielerreichung beträgt 100 %, wenn der erreichte Durchschnittswert des ENPS der zwei Erhebungen dem vom Aufsichtsrat festgelegten

Zielwert entspricht. Die Mindestzielerreichung liegt bei 70 % des Zielwertes und der Cap bei 120 % des Zielwertes. Der Auszahlungsgrad

erfolgt linear zum Grad der Zielerreichung, d.h. bei einer Zielerreichung von 70 % erfolgt eine Auszahlung in Höhe von 50

% des zugehörigen individuellen Zielbetrags bzw. bei einer Zielerreichung von 112 % eine Auszahlung in Höhe von 120 % des

zugehörigen individuellen Zielbetrags. Liegt die Zielerreichung unter 70 %, erfolgt für dieses Teilziel keine Auszahlung;

eine Zielerreichung über 112 % erhöht den Auszahlungsbetrag dagegen nicht weiter. Die Messung der Zielerreichung erfolgt auf

Grundlage des erzielten Ist-Werts. Der Aufsichtsrat hat für das Geschäftsjahr 2023 einen Zielwert des Employee Net Promoter

Score von 35 festgelegt.

Employee Net Promoter Score (ENPS)

Im Geschäftsjahr 2023 lag die Zielerreichung für das Teilziel „Employee Net Promoter Score (ENPS)“ bei 8,81 % des Zielwerts

für den Konzern, -21,69 % für die Sparte Bioprocess Solutions und 71,47 % für die Sparte Lab Products & Services. Diese Zielerreichung

führt zu Auszahlungsbeträgen von 0 % für den Konzern, 0 % für die Sparte Bioprocess Solutions und 52,50 % für die Sparte Lab

Products & Services, und entsprechend der jeweiligen Gewichtung der Teilziele an die Vorstandsmitglieder ausgezahlt werden.

b) Langfristige variable Vergütungsbestandteile

Die langfristigen variablen Vergütungsbestandteile bestanden im Berichtsjahr bei allen Vorstandsmitgliedern aus den folgenden

drei Einzelkomponenten: Jede Einzelkomponente bezieht sich in einem jeweils vierjährigen Bemessungszeitraum auf die Entwicklung

des Konzernjahresüberschusses, auf die Reduktion der CO2-Emissionsintensität und auf die Kursentwicklung der Vorzugsaktie der Sartorius AG. Damit sind auch die langfristigen variablen

Vergütungsbestandteile an Zielparametern ausgerichtet, die profitables Wachstum und eine nachhaltige und langfristige Steigerung

des Unternehmenswerts bzw. die Erreichung von aus der Nachhaltigkeitsstrategie des Unternehmens abgeleiteten Klimazielen messen,

und dienen so der Umsetzung der übergeordneten strategischen Zielsetzung des Unternehmens.

Die vorgenannten langfristigen variablen Vergütungsbestandteile sind wie folgt gewichtet: jeweils zu 25 % Konzernjahresüberschuss

und Reduktion der CO2-äquivalenten Emissionsintensität und 50 % Phantom Stock Plan. Für jede der Einzelkomponenten wird ein separater individueller

Zielbetrag für jedes Vorstandsmitglied festgelegt, auf dessen Basis jeweils anhand der für die betreffenden Geschäftsjahre

festgestellten Zielerreichung der zugehörigen Ziele der konkrete Auszahlungsbetrag ermittelt wird.

Dem Vorstandsvorsitzenden Dr. Joachim Kreuzburg wurde als weitere langfristige variable Vergütungskomponente zusätzlich eine

Aktienvergütung gewährt. Auch durch die Aktienvergütung und die dadurch vermittelte Teilnahme an der Kursentwicklung der Aktien

der Gesellschaft wird die langfristige Steigerung des Unternehmenswerts als übergeordnete strategische Zielsetzung des Unternehmens

gefördert. Die jeweiligen langfristigen variablen Vergütungsbestandteile stellen zusammen für jedes Vorstandsmitglied grundsätzlich

den überwiegenden Teil der variablen Vergütungsbestandteile dar.

Die Komponenten Konzernjahresüberschuss und Reduktion der CO2-äquivalenten Emissionsintensität sind mit jeweils 25 % innerhalb der langfristigen variablen Vergütung gewichtet. Die Komponente

Kursentwicklung der Vorzugsaktie ist demgegenüber mit 50 % innerhalb der langfristigen variablen Vergütung gewichtet. Somit

stellt der aktienbasierte Teil der variablen Vergütungen in Abweichung von der Empfehlung G.10 Satz 1 des DCGK grundsätzlich

nicht den überwiegenden Teil der variablen Vergütung der Vorstandsmitglieder dar. Der Aufsichtsrat ist der Auffassung, dass

auch mit der derzeitigen Gewichtung eine Anreizstruktur erreicht wird, die auf eine nachhaltige und langfristige Entwicklung

der Gesellschaft ausgerichtet ist. Im Falle des Vorstandsvorsitzenden ist die variable Vergütung im Hinblick auf die zusätzlich

gewährte Aktienkomponente allerdings in Übereinstimmung mit dieser Empfehlung überwiegend aktienbasiert ausgestaltet. Im Berichtsjahr

hat der Aufsichtsrat beschlossen, in Zukunft von der Möglichkeit Gebrauch zu machen, allen Vorstandsmitgliedern auch eine

Aktienkomponente zugänglich zu machen.

Konzernjahresüberschuss

Die Einzelkomponente bezogen auf den Konzernjahresüberschuss hat einen Bemessungszeitraum von vier aufeinanderfolgenden Geschäftsjahren

(bis 2021 von drei aufeinanderfolgenden Geschäftsjahren) und beginnt mit dem Geschäftsjahr der Zuteilung der betreffenden

Tranche. Die Zuteilung einer neuen Tranche erfolgt rollierend für jedes Geschäftsjahr. Der Auszahlungsbetrag für die jeweilige

Tranche richtet sich nach der Gesamtzielerreichung für den zugehörigen Bemessungszeitraum, die dem Durchschnitt der Zielerreichung

für jedes der vier Geschäftsjahre des betreffenden Bemessungszeitraums entspricht. Der Aufsichtsrat legt jährlich für jedes

Geschäftsjahr ein Ziel für den Konzernjahresüberschuss in Euro fest. Zur Ermittlung der Zielerreichung für ein Geschäftsjahr

wird der im maßgeblichen geprüften und gebilligten Konzernabschluss der Gesellschaft ausgewiesene Konzernjahresüberschuss

exklusive Amortisation (Abschreibungen auf immaterielle Vermögenswerte aus Unternehmenszusammenschlüssen gem. IFRS 3) mit

dem vom Aufsichtsrat jeweils festgelegten Ziel verglichen. Im Geschäftsjahr 2023 hat der Aufsichtsrat bei dieser Komponente

zur Objektivierung der Berechnung im Wesentlichen die Akquisition von Polyplus sowie deren Finanzierungsaspekte berücksichtigt.

Die Auszahlungshöhe wird anhand des individuellen Zielbetrags und der vom Aufsichtsrat festgelegten Formel bestimmt. Sie sieht

(i) eine Mindestzielerreichung von 50 % vor, bei deren Unterschreitung die Auszahlung null beträgt, und (ii) eine maximale

Zielerreichung, bei deren Überschreitung die Auszahlungshöhe nicht mehr zunimmt. Damit ist der Auszahlungsbetrag jeweils auf

einen maximalen Prozentsatz des individuellen Zielbetrags begrenzt (Cap). Dieser Cap liegt derzeit einheitlich bei 120 % und

wird bei einem Zielerreichungsgrad von 120 % erreicht. Die Auszahlung dieser Vergütungskomponente erfolgt grundsätzlich nach

Ablauf des letzten Geschäftsjahres des Bemessungszeitraums für die betreffende Tranche, der für Gewährungen im Berichtsjahr

vier Jahre und der vorhergehenden Jahre drei Jahre betrug.

Maßgeblicher Konzernjahresüberschuss

Zur Glättung der Auszahlungsbeträge erfolgte bis zum Geschäftsjahr 2021 einschließlich eine Abschlagszahlung in Höhe von 50

% des unter Zugrundelegung der Zielerreichung für das jeweils erste Geschäftsjahr des Bemessungszeitraums einer Tranche ermittelten

Auszahlungsbetrags auf Basis des individuellen Zielbetrags. Diese Abschlagszahlung galt nur noch für Rainer Lehmann, dessen

Vertrag bzgl. dieser Komponente noch vor Inkrafttreten des neuen Vergütungssystems datiert. Die Berechnung und die Auszahlung

des Abschlags erfolgen jeweils nach Ablauf des betreffenden ersten Geschäftsjahrs des zugehörigen Bemessungszeitraums auf

Basis des maßgeblichen geprüften und gebilligten Konzernabschlusses der Gesellschaft. Etwaige Überzahlungen von Abschlägen

werden bei Feststehen der Gesamtzielerreichung nach dem dritten bzw. vierten Geschäftsjahr des relevanten Bemessungszeitraums

mit anderen Vergütungskomponenten verrechnet.

Die auf das Geschäftsjahr 2023 entfallende Zielerreichung für die Komponente „Konzernjahresüberschuss“ lag bei 0 % des Zielwerts.

Für die Zielerreichung im Mehrjahreszeitraum 2021 bis 2023 liegt die Zielerreichung bei 90,7 %, sodass für diesen Dreijahreszeitraum

eine Auszahlung von 90,7 % abzüglich des 2021 gewährten Abschlags zum Tragen kommt. Die vollständige Zielerreichung für den

2023 beginnenden Mehrjahreszeitraum kann erst mit Vorliegen des geprüften und gebilligten Konzernabschlusses für das Jahr

2026 ermittelt werden.

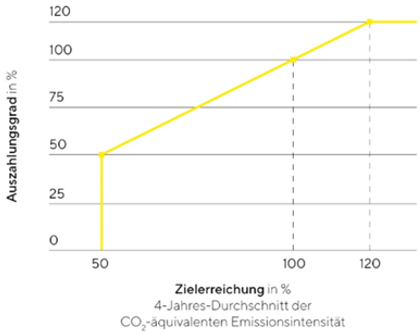

Reduktion CO2-Emissionsintensität

Die Einzelkomponente bezogen auf die Reduktion der CO2-Emissionsintensität hat einen Bemessungszeitraum von vier Geschäftsjahren und beginnt mit dem Geschäftsjahr der Zuteilung

der betreffenden Tranche. Die Zuteilung einer neuen Tranche erfolgt rollierend für jedes Geschäftsjahr der Bestellungszeit.

Der Auszahlungsbetrag für die jeweilige Tranche richtet sich nach dem individuellen Zielbetrag und der Zielerreichung für

den zugehörigen Bemessungszeitraum. Der Aufsichtsrat legt für jede Tranche einen Zielwert für die Reduktion der CO2-Emissionsintensität während des Bemessungszeitraums fest. Grundlage dafür sind der jeweilige Zielwert der Nachhaltigkeitsstrategie

des Unternehmens (der sich aus der geprüften nichtfinanziellen Konzernerklärung für das Vorjahr ergibt. Dieser ist derzeit

10 % pro Geschäftsjahr. Zur Ermittlung der Zielerreichung wird als Endwert der in der geprüften nichtfinanziellen Konzernerklärung

ausgewiesene Ist-Wert der CO2-Emissionsintensität zugrunde gelegt, der im jeweils letzten Geschäftsjahr des vierjährigen Bemessungszeitraums der jeweiligen

Tranche erreicht wurde. Dabei werden Fortschritte in der verfügbaren Datenqualität berücksichtigt, indem Korrekturen von Basiseffekten

und Erfassungsungenauigkeiten vorgenommen werden.

Die Auszahlungshöhe wird anhand des individuellen Zielbetrags und der vom Aufsichtsrat festgelegten Formel bestimmt. Sie sieht

(i) eine Mindestzielerreichung von 50 % vor, bei deren Unterschreitung die Auszahlung null beträgt, und (ii) eine maximale

Zielerreichung, bei deren Überschreitung die Auszahlungshöhe nicht mehr zunimmt. Damit ist der Auszahlungsbetrag jeweils auf

einen maximalen Prozentsatz des individuellen Zielbetrags begrenzt (Cap). Dieser Cap liegt bei 120 % und wird bei einem Zielerreichungsgrad

von 120 % erreicht.

Die Auszahlung dieser Vergütungskomponente erfolgt nach Ablauf des vierten Geschäftsjahres des Bemessungszeitraums für die

betreffende Tranche.

CO2-Emissionsintensität

Die Zielerreichung für den 2023 beginnenden Mehrjahreszeitraum kann erst mit Vorliegen des geprüften und gebilligten Konzernabschlusses

für das Jahr 2026 ermittelt werden.

Kursentwicklung der Vorzugsaktie (Phantom Stock-Plan)

Als dritte Einzelkomponente der langfristigen variablen Vergütung erhalten die Vorstandsmitglieder virtuelle Aktien, sog.

Phantom Stocks. Mit der Ausgabe von Phantom Stocks werden die Vorstandsmitglieder so gestellt, als ob sie Inhaber einer bestimmten

Anzahl von Vorzugsaktien der Sartorius AG wären, ohne jedoch dividendenberechtigt zu sein. Die Wertentwicklung dieser Phantom

Stocks ist an die Kursentwicklung der Vorzugsaktie der Gesellschaft gekoppelt. Dabei werden sowohl Kursgewinne als auch Kursverluste

berücksichtigt. Zu einem späteren Zeitpunkt werden die Phantom Stocks anhand des aktuellen Aktienkurses bewertet und ihr Gegenwert

in bar ausbezahlt, sofern die Bedingungen dafür vorliegen. Die Phantom Stocks sind nicht handelbar und beinhalten kein Aktienbezugsrecht.

Der Phantom Stock-Plan sieht vor, dass das jeweilige Vorstandsmitglied am Anfang eines jeden Geschäftsjahres Phantom Stocks

im Wert eines vereinbarten Geldbetrags zugeschrieben bekommt. Die Auszahlung der Phantom Stocks kann für jede Jahrestranche

nur insgesamt und jeweils frühestens nach vier Jahren und spätestens nach acht Jahren verlangt werden. Bei unterjährigem Beginn

der Bestellungszeit erfolgt die Zuteilung (ggf. zeitanteilig) rückwirkend zum Beginn des Geschäftsjahres.

Ein Auszahlungsanspruch besteht nur, wenn der Aktienkurs zum Zeitpunkt der Auszahlung gegenüber dem Zeitpunkt der Zuteilung

der Phantom Stocks eine Mindestwertsteigerung von 7,5 % pro Jahr oder eine bessere Wertentwicklung als der TecDAX als Vergleichsindex

erzielt hat. Darüber hinaus muss der Wert der Phantom Stocks mindestens 50 % des Zuteilungswertes betragen. Eine nachträgliche

Veränderung der Vergleichsparameter schließt der Phantom Stock-Plan aus.

Maßgeblich für die Zuteilung der Phantom Stocks sowie für deren spätere Auszahlung ist der Mittelwert der durchschnittlichen

Aktienkurse der Vorzugsaktie der Sartorius AG in der Schlussauktion des XETRA-Handels an der Frankfurter Wertpapierbörse (oder

eines entsprechenden Nachfolge-Handelssystems) der letzten 20 Börsenhandelstage des Vorjahres (im Falle der Zuteilung) bzw.

vor dem Zeitpunkt des Auszahlungsbegehrens (im Falle der Auszahlung). Dies dient dem Ausgleich kurzfristiger Kursschwankungen.

Die Auszahlung erfolgt maximal zu einem Abrechnungskurs in Höhe des 2,5-fachen Aktienkurses zum Zeitpunkt der Zuteilung der

Phantom Stocks (Cap), jeweils bezogen auf die einzelne Jahrestranche.

Es besteht nach den derzeitigen Planbedingungen eine Ausübungssperre von jeweils vier Wochen vor der voraussichtlichen Bekanntgabe

von Quartalsergebnissen bzw. 30 Kalendertagen vor der voraussichtlichen Bekanntgabe von Halbjahresergebnissen und vorläufigen

Jahresergebnissen sowie von 20 Börsenhandelstagen nach tatsächlich erfolgter Veröffentlichung von Quartalsergebnissen und

der vorläufigen Jahresergebnisse. Mit den hierdurch eingegrenzten Auszahlungsfenstern soll sichergestellt werden, dass eine

Ausübung nur in Zeiträumen erfolgt, in denen die jeweils jüngsten Geschäftsergebnisse bereits im Kapitalmarkt verarbeitet

sind und die turnusmäßige Veröffentlichung weiterer Geschäftsergebnisse noch ausreichend weit in der Zukunft liegt.

Der Zuteilungskurs für diese Vergütungskomponente beträgt für das Jahr 2023 356,09 €. Die Zielerreichung für dieses Teilziel

wird im Vergütungsbericht nach Erdienung bzw. Ausübung durch die Vorstandsmitglieder berichtet, also zwischen 2027 und 2031.

Aktienvergütung

Dr. Joachim Kreuzburg wurde im Dezember 2019 im Zusammenhang mit der vierten Verlängerung seiner Bestellung als Mitglied und

Vorsitzender des Vorstands zusätzlich eine Aktienvergütung in Form von Aktien der Gesellschaft mit einem Zuteilungswert von

insgesamt 5,0 Mio. € (auf Basis des Kurswerts per 5. Dezember 2019 als dem Datum der Zusage) zugesagt; dies entspricht einem

anteiligen Zuteilungswert von 1,0 Mio. € für jedes Jahr der fünfjährigen neuen Bestellungszeit. Zu diesem Zweck wurden Dr.

Joachim Kreuzburg zu Beginn der neuen Bestellungszeit im November 2020 eine entsprechende Anzahl eigener Aktien (insgesamt

27.570 eigene Aktien), bestehend hälftig aus eigenen Vorzugs- und eigenen Stammaktien, übertragen. Für diese Aktien besteht

eine Haltefrist bis 10. November 2024. Sollte Dr. Joachim Kreuzburg das Unternehmen vor dem 11. November 2022 auf eigenen

Wunsch verlassen, so verfallen die Zusagen auf Aktienzuteilung in voller Höhe; verlässt Dr. Joachim Kreuzburg das Unternehmen

nach dem 10. November 2022 und vor dem 11. November 2024 auf eigenen Wunsch, so verfallen die Zusagen auf Aktienzuteilung

zur Hälfte. Für Zwecke der Ziel-Gesamtvergütung werden die für die laufende fünfjährige Bestellungszeit von Dr. Joachim Kreuzburg

zugesagten Aktien mit ihrem anteilig auf jedes Jahr der Bestellungszeit entfallenden Zuteilungswert angesetzt. Dr. Joachim

Kreuzburg hat am 14. November 2022 insgesamt 20.000 Vorzugsaktien veräußert. Diese gemeldete Transaktion wurde auf der Webseite

der Sartorius AG veröffentlicht.

Dr. Alexandra Gatzemeyer und Dr. René Fáber wurden im Dezember 2023 Aktienvergütungen in Form von Aktien der Gesellschaft

zugesagt, welche zum 1. Januar 2024 übertragen wurden. Dr. Alexandra Gatzemeyer wurden 1.496 Stammaktien zu einem Ausübungspreis

von 234,00 € und 1.186 Vorzugsaktien zu einem Ausübungspreis von 295,10 € für eine Vertragslaufzeit von zwei Jahren und vier

Monaten zugesagt. Für die Aktien besteht eine Haltefrist bis 31. Dezember 2027. Sollte Dr. Alexandra Gatzemeyer das Unternehmen

vor dem 31. Dezember 2024 auf eigenen Wunsch verlassen, so verfällt der Anspruch auf Aktienübertragung in voller Höhe; verlässt

sie das Unternehmen nach dem 31. Dezember 2024 und vor 30. April 2025 auf eigenen Wunsch, so verfällt der Anspruch auf Aktienübertragung

zur Hälfte. Dr. René Fáber wurden 1.923 Stammaktien zu einem Ausübungspreis von 234,00 € und 1.525 Vorzugsaktien zu einem

Ausübungspreis von 295,10 € für eine Vertragslaufzeit von drei Jahren zugesagt. Für die Aktien besteht eine Haltefrist bis

31. Dezember 2027. Sollte Dr. René Fáber das Unternehmen vor dem 30. Juni 2025 auf eigenen Wunsch verlassen, so verfällt der

Anspruch auf Aktienübertragung in voller Höhe; verlässt er das Unternehmen nach dem 30. Juni 2025 und vor dem 31. Dezember

2025 auf eigenen Wunsch, so verfällt der Anspruch auf Aktienübertragung zur Hälfte.

4. Versorgungszusagen

Die Mitglieder des Vorstands erhalten grundsätzlich beitragsbezogene Versorgungszusagen bei der ersten Wiederbestellung. Auf

Wunsch des betreffenden Vorstandsmitglieds schließt die Gesellschaft für die Dauer des Dienstverhältnisses eine entsprechende

Versicherung ab, auf welche die jeweiligen Versorgungsbeiträge eingezahlt werden. Der Versorgungsbeitrag besteht aus einem

Basisbetrag von 14 % der jeweiligen jährlichen Festvergütung. Auf Wunsch kann das betreffende Vorstandsmitglied aus dem Bruttobetrag,

der an das Vorstandsmitglied im betreffenden Geschäftsjahr als kurzfristige variable Vergütung und als langfristige auf den

Konzernüberschuss entfallende variable Vergütung ausgezahlt wird, zusätzlich einen Anteil von 7 % im Wege der Entgeltumwandlung

als Eigenbeitrag einzahlen. Macht ein Vorstandsmitglied von diesem Recht Gebrauch, leistet die Gesellschaft ihrerseits einen

Zusatzbeitrag in gleicher Höhe (sog. Matching Contribution). Für Zwecke der Bestimmung der Ziel-Gesamtvergütung und des relativen

Anteils der Versorgungszusagen an der Ziel-Gesamtvergütung wurde jeweils nur der von der Gesellschaft zu leistende Basisbetrag

und die Matching Contribution berücksichtigt (auf Basis einer 100-Prozent-Zielerreichung der relevanten variablen Vergütungsbestandteile).

Die Versorgungsleistung kann entsprechend den Versicherungsbedingungen je nach Wahlrecht des Vorstandsmitglieds in Form von

Ruhegeld als Rente oder Einmalzahlung für die Fälle Alter und Invalidität sowie in Form von Hinterbliebenengeld für Witwen

und Waisen gewährt werden. Die Gesellschaft garantiert weder das eingezahlte Kapital noch eine jährliche Verzinsung.

Für Dr. Joachim Kreuzburg besteht darüber hinaus aus einer älteren Versorgungszusage zusätzlich eine leistungsorientierte

Versorgungsleistung in Abhängigkeit vom Gehalt eines Bundesbeamten der Besoldungsgruppe 10 der Besoldungsordnung B des Bundesbesoldungsgesetzes.

Die Versorgungsleistung wird über einen Zeitraum von 20 Jahren in Höhe von 5 % für jedes Jahr der Mitgliedschaft im Vorstand

der Gesellschaft erdient; die zugesagten Versorgungsleistungen sind unter Berücksichtigung der bisherigen Dienstzeiten von

Dr. Joachim Kreuzburg mit Ablauf des 31. Dezember 2021 vollständig erdient. Die Versorgungsleistung wird in Form von Ruhegeld

für die Fälle Alter und Invalidität sowie in Form von Hinterbliebenengeld für Witwen und Waisen gewährt und entspricht der

Höhe nach 70 % der entsprechenden Versorgungsleistung für die Besoldungsgruppe 10 der Besoldungsordnung B des Bundesbesoldungsgesetzes.

Diese zusätzlichen Versorgungsleistungen werden bei der Bestimmung der Ziel-Gesamtvergütung von Dr. Joachim Kreuzburg und

dem relativen Anteil der Versorgungszusage an der Ziel-Gesamtvergütung mit dem hierauf jeweils entfallenden Versorgungsaufwand

berücksichtigt.

Für alle Versorgungszusagen ist die Vollendung des 65. Lebensjahres als reguläre Altersgrenze vorgesehen. Vorruhestandsregelungen

bestehen, außer für den Fall der Invalidität, nicht.

5. Sonstige Vergütungskomponenten

Das Vergütungssystem sieht vor, dass der Aufsichtsrat bei außerordentlichen Leistungen eines Vorstandsmitglieds eine Sondervergütung

nach billigem Ermessen gewähren kann. Hiervon wurde im Berichtsjahr kein Gebrauch gemacht.

II. Ziel-Gesamtvergütung; relativer Anteil fester und variabler Vergütungskomponenten

Der Aufsichtsrat legt für jedes Vorstandsmitglied eine konkrete Ziel-Gesamtvergütung fest. Die Ziel-Gesamtvergütung setzt

sich aus der Summe aller für die Gesamtvergütung maßgeblichen Vergütungsbestandteile zusammen. Bei den variablen Bestandteilen

wird, soweit eine Zielmessung erfolgt, jeweils der Zielbetrag bei 100-Prozent-Zielerreichung zugrunde gelegt. Bei der nur

im Falle des Vorstandsvorsitzenden gewährten Aktienvergütung wird im Sinne einer transparenten Nachvollziehbarkeit für Zwecke

der Ziel-Gesamtvergütung der anteilig auf jedes Jahr der zugehörigen Vertragslaufzeit entfallende Zuteilungswert (= 1,0 Mio.

€ jährlich) angesetzt. Bei den Versorgungszusagen wird ferner unterstellt, dass die Vorstandsmitglieder von ihrem Recht zur

Entgeltumwandlung variabler Vergütungsbestandteile (auf Basis einer 100-Prozent-Zielerreichung) im maximal zugelassenen Umfang

Gebrauch machen und die Gesellschaft daher auch einen entsprechenden Zusatzbeitrag als Matching Contribution leistet.

Beim Vorstandsvorsitzenden liegt der relative Anteil der festen Vergütungsbestandteile (festes Jahresgehalt und Nebenleistungen)

bei rund 29 % und der Anteil der variablen Vergütungsbestandteile insgesamt bei rund 62 % der Ziel-Gesamtvergütung. Dabei

liegt der Anteil der kurzfristigen (Ziel-)Vergütung an der Ziel-Gesamtvergütung bei rund 17 % und der Anteil der langfristigen

(Ziel-)Vergütung bei rund 45 % der Ziel-Gesamtvergütung. Der Anteil der Versorgungszusagen liegt beim Vorstandsvorsitzenden

derzeit bei rund 9 % der Ziel-Gesamtvergütung.

Bei den weiteren Vorstandsmitgliedern liegt der relative Anteil der festen Vergütungsbestandteile (festes Jahresgehalt und

Nebenleistungen) jeweils zwischen rund 37 % und 42 % und der Anteil aller variablen Vergütungsbestandteile jeweils zwischen

rund 51 % und 60 % der Ziel-Gesamtvergütung. Dabei liegt der Anteil der kurzfristigen (Ziel-)Vergütung an der Ziel-Gesamtvergütung

jeweils zwischen rund 21 % und 25 % und der Anteil der langfristigen (Ziel-)Vergütung zwischen rund 30 % und 35 % der jeweiligen

Ziel-Gesamtvergütung. Der Anteil der Versorgungszusagen liegt derzeit jeweils zwischen 7 % und rund 8 % der Ziel-Gesamtvergütung.

Die festgelegten relativen Anteile der Vergütungsbestandteile entsprechen in ihrer jeweiligen Höhe den Vorgaben des maßgeblichen

Vergütungssystems.

III. Rückforderung oder Reduzierung variabler Vergütung (Clawback)

Alle Vorstandsdienstverträge enthalten Bestimmungen, wonach die Gesellschaft gegen die betreffenden Vorstandsmitglieder einen

Anspruch auf Rückzahlung ausgezahlter variabler Vergütung in den nachfolgenden dargestellten Fällen hat:

1. Performance Clawback

Liegt dem Anspruch auf Zahlung der jährlichen kurzfristigen variablen Vergütung und der Vergütung mit mehrjähriger Bemessungsgrundlage

bezogen auf die Einzelkomponente des Konzernjahresüberschusses ein testierter und gebilligter Konzernabschluss zugrunde, der

objektiv fehlerhaft war und der daher nach den relevanten Rechnungslegungsvorschriften nachträglich korrigiert werden musste,

und wäre unter Zugrundelegung des korrigierten testierten Konzernabschlusses kein oder ein geringerer Anspruch auf Zahlung

variabler Vergütungsbestandteile entstanden, kann die Gesellschaft den entsprechenden Betrag der Überbezahlung von dem jeweiligen

Vorstandsmitglied zurückfordern.

2. Compliance Clawback

Wenn das Vorstandsmitglied grob fahrlässig oder vorsätzlich die Sorgfaltspflichten eines ordentlichen und gewissenhaften Geschäftsleiters

nach § 93 Abs. 1 AktG verletzt, ist die Gesellschaft berechtigt, von dem jeweiligen Vorstandsmitglied die für den jeweiligen

Bemessungszeitraum, in dem die Pflichtverletzung stattgefunden hat, die ausgezahlte jährliche kurzfristige variable Vergütung,

die Vergütung mit mehrjähriger Bemessungsgrundlage bezogen auf die Einzelkomponente des Konzernjahresüberschusses und die

liquidierten Phantom Stocks ganz oder teilweise zurückzufordern und/oder in Bezug auf noch laufende Tranchen der Phantom Stocks

den Verfall zu erklären.

Eine Pflicht zur Rückerstattung durch das Vorstandsmitglied besteht nicht, wenn seit der Auszahlung der jeweiligen variablen

Vergütungsbestandteile bis zur Geltendmachung des Anspruchs mehr als drei Jahre vergangen sind. Der Einwand der Entreicherung

gemäß § 818 Abs. 3 BGB ist ausgeschlossen. Die Geltendmachung von Schadensersatz nach § 93 AktG bleibt unberührt.

3. Ausübung

Im Geschäftsjahr 2023 lagen die Voraussetzungen für eine Rückforderung oder Reduzierung der Vergütung nach diesen Bestimmungen

jeweils nicht vor. Entsprechend wurde hiervon kein Gebrauch gemacht.

IV. Vergütungsbezogene Rechtsgeschäfte

1. Laufzeiten und Voraussetzungen der Beendigung vergütungsbezogener Rechtsgeschäfte

Die Dienstverträge der Vorstandsmitglieder werden für die Dauer der Bestellung abgeschlossen. Erstbestellungen erfolgen jeweils

für höchstens drei Jahre, Verlängerungen der Bestellungszeit für bis zu fünf Jahre.

Die Laufzeiten der Dienstverträge der amtierenden Vorstandsmitglieder betragen derzeit:

| • |

Dr. Joachim Kreuzburg: 10. November 2025

|

| • |

Dr. René Fáber: 31. Dezember 2026

|

| • |

Dr. Alexandra Gatzemeyer: 30. April 2026

|

Eine ordentliche Kündigung der Dienstverträge ist ausgeschlossen. Der Dienstvertrag kann daher nur einvernehmlich durch Aufhebungsvertrag

oder durch außerordentliche Kündigung aus wichtigem Grund beendet werden. Eine außerordentliche Kündigung aus wichtigem Grund

durch die Gesellschaft kann insbesondere auch im Falle eines Widerrufs der Bestellung eines Vorstandsmitglieds durch den Aufsichtsrat

aus wichtigem Grund nach § 84 Abs. 3 AktG erfolgen. In diesem Fall gelten, sofern nicht zugleich ein wichtiger Grund für eine

fristlose außerordentliche Kündigung nach § 626 BGB besteht, die gesetzlichen Kündigungsfristen gemäß § 622 BGB.

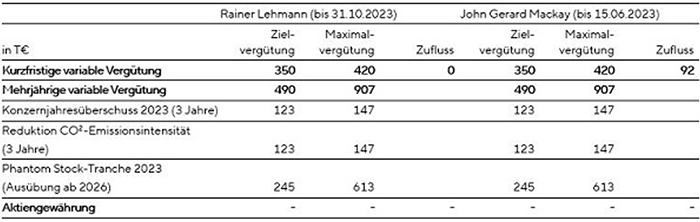

Im Geschäftsjahr sind Rainer Lehmann und John Gerard Mackay aus dem Vorstand ausgeschieden.

Rainer Lehmann ist zum 31. Oktober 2023 vorzeitig aus dem Vorstand ausgeschieden. Die variable Vergütung für das Geschäftsjahr

2023 wird zeitanteilig berechnet und die Auszahlungszeitpunkte der variablen Vergütung bleiben unverändert. Zugeteilte Phantom

Stocks aus Tranchen vorangegangener Geschäftsjahre bleiben bestehen und werden nach Erdienung bzw. Ausübung ausgezahlt. Eine

Abfindungszahlung wurde nicht vereinbart.

John Gerard Mackay ist zum 15. Juni 2023 vorzeitig aus dem Vorstand ausgeschieden. Die Berechnung und Auszahlungszeitpunkte

für die variable Vergütung des Geschäftsjahrs 2023 bleiben unverändert. Zugeteilte Phantom Stocks aus Tranchen vorangeganger

Geschäftsjahre bleiben bestehen und werden nach Erdienung bzw. Ausübung ausgezahlt. Eine Abfindungszahlung wurde nicht vereinbart.

2. Entlassungsentschädigungen

Die Dienstverträge sehen vor, dass ein Vorstandsmitglied eine Abfindung für den Fall der außerordentlichen Kündigung des Anstellungsvertrags

durch die Gesellschaft erhält, sofern das Vorstandsmitglied den Grund für die vorzeitige Beendigung nicht zu verantworten

hat. Die Höhe der Abfindung beträgt maximal zwei Jahresvergütungen (inklusive variabler Bestandteile), höchstens jedoch die

Höhe der Vergütung, die bis zum Vertragslaufzeitende zu zahlen wäre.

Ferner kann die Gesellschaft auch im Fall einer vorzeitigen einvernehmlichen Beendigung der Vorstandstätigkeit Abfindungsleistungen

gewähren oder zusagen, deren Höhe wiederum auf maximal zwei Jahresvergütungen (inklusive variabler Bestandteile) begrenzt

ist und die nicht mehr als die Restlaufzeit des Anstellungsvertrages vergütet.

3. Wettbewerbsverbot

Die Vorstandsdienstverträge sehen ein nachvertragliches Wettbewerbsverbot für die Dauer von bis zu zwei Jahren nach Beendigung

des Anstellungsvertrages vor. Für den Fall, dass nicht auf das Wettbewerbsverbot verzichtet oder es aufgehoben wird, ist für

die Dauer des Wettbewerbsverbots eine Karenzentschädigung in Höhe der Hälfte der zuletzt gewährten Bezüge von der Gesellschaft

zu zahlen. Eine etwaige, im Zusammenhang mit der Beendigung des Anstellungsvertrags an das Vorstandsmitglied zu zahlende Abfindung

ist gemäß der Empfehlung G.13 des DCGK vom 16. Dezember 2019 auf die Karenzentschädigung in voller Höhe anzurechnen, soweit

die betreffenden Anstellungsverträge nach Inkrafttreten des DCGK verlängert wurden.

V. Verfahren zur Fest- und Umsetzung sowie Überprüfung des Vergütungssystems

Die Vergütung wird vom Aufsichtsrat festgesetzt und von diesem regelmäßig überprüft. Der Präsidialausschuss des Aufsichtsrats

bereitet die Entscheidung des Gesamtgremiums vor und unterbreitet entsprechende Vorschläge.

Dabei überprüft der Aufsichtsrat insbesondere auch die Angemessenheit der Vergütung im Vergleich zur Vorstandsvergütung innerhalb

der Peer Group der Gesellschaft (horizontale Angemessenheit). Die Peer Group wird vom Aufsichtsrat bzw. dessen Präsidialausschuss

festgelegt und bei Bedarf angepasst. Im Jahr 2022 hat der Aufsichtsrat mithilfe eines neutralen externen Vergütungsberaters

ein Benchmarking der Vorstandsvergütung durchgeführt und in diesem Zusammenhang die Peergroup überprüft und neu zusammengesetzt.

Bei der Zusammensetzung der Peer Group hat der Aufsichtsrat in- und ausländische Unternehmen ermittelt, die jeweils aufgrund

der Branche, der Größe und des Umsatzes vergleichbar zur Gesellschaft sind. Diese aktualisierte Peer Group umfasst derzeit

die folgenden Unternehmen: Beiersdorf, Carl Zeiss Meditec, Drägerwerk, Gerresheimer, Qiagen, Symrise, SYNLAB, bioMérieux,

Coloplast, Eurofins Scientific, Lonza Group, Smith&Nephew, Steris und UCB.

Bei der Festsetzung der Vergütung berücksichtigt der Aufsichtsrat ferner die Vergütung des oberen Führungskreises (Senior

Management) und der restlichen Belegschaft bezogen auf die deutschen Konzerngesellschaften (vertikale Angemessenheit). Der

obere Führungskreis wird für diese Zwecke vom Aufsichtsrat definiert als die Gruppe an Führungskräften der ersten beiden Managementebenen

unterhalb des Vorstands. Der Aufsichtsrat betrachtet dabei nicht nur die aktuelle Vergütungsrelation, sondern auch, wie sich

diese im Zeitablauf entwickelt.

Bei Bedarf beauftragt der Aufsichtsrat zur Überprüfung der vertikalen und horizontalen Angemessenheit einen unabhängigen Vergütungsberater;

zuletzt ist dies im Jahr 2022 erfolgt. Ferner berücksichtigt der Aufsichtsrat bei der Festsetzung und Überprüfung der Vorstandsvergütung

auch die Vorgaben des Deutschen Corporate Governance Kodex.

Ein etwaiger Interessenkonflikt bei der Fest- und Umsetzung sowie der Überprüfung des Vergütungssystems wird vom Aufsichtsrat

behandelt wie andere Interessenkonflikte in der Person eines Aufsichtsratsmitglieds auch. Das betreffende Aufsichtsratsmitglied

hat daher einen Interessenkonflikt gegenüber dem Aufsichtsratsvorsitzenden offenzulegen und wird an der Beschlussfassung bzw.

auch an der Beratung nicht teilnehmen. Dabei wird durch eine frühzeitige Offenlegung etwaiger Interessenkonflikte sichergestellt,

dass die Entscheidungen des Aufsichtsrats nicht durch sachwidrige Erwägungen beeinflusst werden.

Die laufenden Vorstandsdienstverträge der derzeitigen Vorstandsmitglieder entsprachen im Berichtsjahr mit wenigen - vorstehend

jeweils erläuterten - Abweichungen dem neuen Vergütungssystem. Soweit nach den derzeitigen Vorstandsdienstverträgen noch über

das laufende Jahr hinaus Abweichungen bestehen - dies betrifft lediglich noch die Abschlagszahlung für die Komponente Konzernjahresüberschuss

der langfristigen variablen Vergütung sowie die fehlende Anrechnung der Karenzentschädigung auf eine Abfindung im Fall von

Rainer Lehmann -, wird der Aufsichtsrat im Einvernehmen mit den betreffenden Vorstandsmitgliedern prüfen, inwieweit und ggf.

ab welchem Zeitraum eine Anpassung erfolgen kann. Solange weiterhin Abweichungen bestehen, werden diese im Vergütungsbericht

dargestellt.

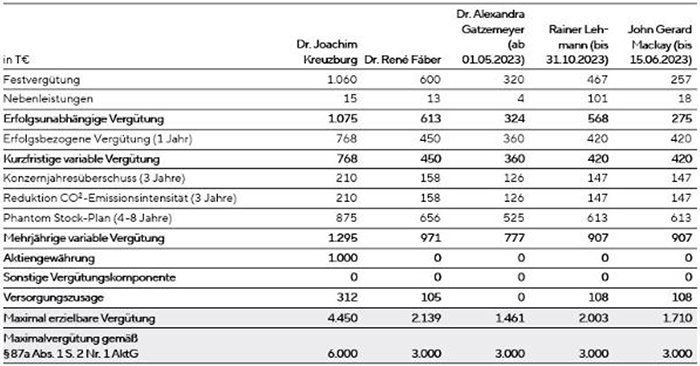

VI. Einhaltung der Maximalvergütung des Vorstands

Die Vorstandsvergütung ist in zweierlei Hinsicht begrenzt. Nach dem neuen Vergütungssystem ist die Gesamtvergütung bestehend

aus Festgehalt einschließlich Nebenleistungen, Versorgungsaufwand und den kurz- und langfristigen variablen Vergütungsteilen

für ein Geschäftsjahr - unabhängig davon, ob sie in dem betreffenden Geschäftsjahr oder zu einem anderen Zeitpunkt ausgezahlt

wird - für den Vorstandsvorsitzenden insgesamt auf einen Betrag von maximal 6 Mio. € brutto und bei jedem anderen Vorstandsmitglied

auf einen Betrag von maximal 3 Mio. € brutto begrenzt. Die Maximalvergütung berücksichtigt die jeweils maximal möglichen erfolgsunabhängigen

festen und erfolgsabhängigen variablen Vergütungskomponenten einschließlich des Versorgungsaufwands. Als Nebenleistungen gewährte

Sachleistungen werden mit ihrem für die Lohnsteuer maßgeblichen Wert angesetzt. Hinsichtlich der Aktienvergütung des Vorstandsvorsitzenden

wird im Rahmen der Maximalvergütung der anteilig auf ein Jahr entfallende Zuteilungswert angesetzt.

Bei allen derzeitigen Vorstandsmitgliedern sind die Einzelkomponenten ihrer Vergütung bereits derzeit so ausgestaltet, dass

die dem betreffenden Vorstandsmitglied für ein Geschäftsjahr insgesamt gewährte Gesamtvergütung - unabhängig davon, ob sie

in dem betreffenden Geschäftsjahr oder zu einem anderen Zeitpunkt ausgezahlt wird - die im neuen Vergütungssystem festgelegte

Maximalvergütung nicht übersteigt. Hierzu ist für alle variablen Vergütungskomponenten jeweils ein eigenständiger Höchstbetrag

vorgesehen. Dieser Höchstbetrag beträgt im Falle der kurzfristigen variablen Vergütung mit einjähriger Bemessungsgrundlage

und bei der auf den Konzernjahresüberschuss bezogenen Komponente der langfristigen variablen Vergütung derzeit jeweils 120

% des Zielbetrags und im Falle der Beteiligung am Phantom Stock Programm 250 % des Zuteilungsbetrags; die Aktienvergütung

des Vorstandsvorsitzenden wird für Zwecke der Maximalvergütung mit dem anteilig auf ein Jahr entfallende Zuteilungswert und

damit mit einem von vornherein feststehenden Betrag berücksichtigt (siehe vorstehend).

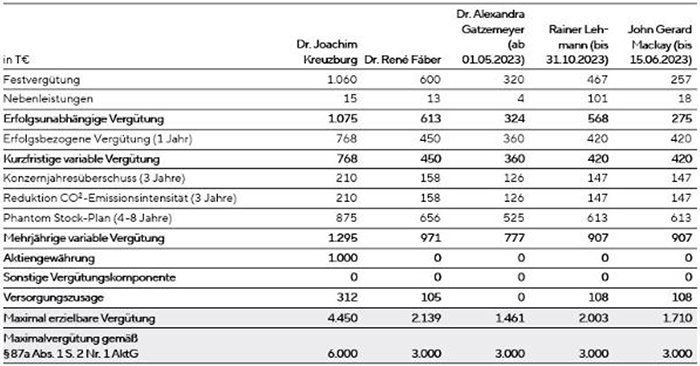

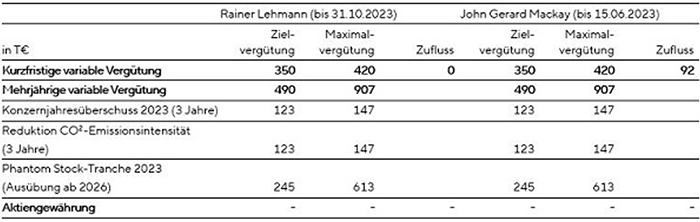

Die folgende Tabelle stellt die Höchstgrenzen für die variablen Vergütungsbestandteile und die Aktiengewährung dar. Die Einhaltung

der Höchstgrenze für die kurzfristige variable Vergütung sowie die Aktiengewährung kann für das Geschäftsjahr 2023 bereits

geprüft werden. Die Einhaltung der Höchstgrenzen für die mehrjährige variable Vergütung kann erst rückwirkend geprüft werden,

wenn diese erdient bzw. die Phantom Stocks ausgeübt wurden.

Der Betrag der festen Vergütungsbestandteile und die Ziel- bzw. Zuteilungsbeträge der variablen Vergütungsbestandteile für

das Geschäftsjahr 2023 wurden bei allen Vorstandsmitgliedern so gewählt, dass - auch bei Ansatz des jeweiligen Höchstbetrags

im Falle der variablen Vergütungsbestandteile - der Bruttogesamtbetrag der festen und variablen Vergütungsbestandteile des

jeweiligen Vorstandsmitglieds den durch die Maximalvergütung festgelegten Höchstbetrag für dieses Geschäftsjahr nicht überschreitet.

Die folgende Tabelle zeigt die maximal erzielbaren Beträge der einzelnen Vergütungskomponenten für das Jahr 2023 und verdeutlicht,

dass die maximal erzielbare Vergütung unter der festgelegten Maximalvergütung des Aufsichtsrats gemäß § 87a Abs. 1 Satz 2

Nr. 1 AktG liegt.

Über die abschließende Prüfung der Einhaltung der Maximalvergütung für das Geschäftsjahr 2023 wird im Vergütungsbericht für

das Geschäftsjahr berichtet, in dem die letzte langfristige Vergütungskomponente erdient wurde und/oder ausgeübt worden ist.

Da Sartorius in der Vergangenheit keine vergleichbare Regelung zur Maximalvergütung hatte, kann im Berichtsjahr keine Angabe

zur Einhaltung der Maximalvergütung für ein früheres Geschäftsjahr erfolgen.

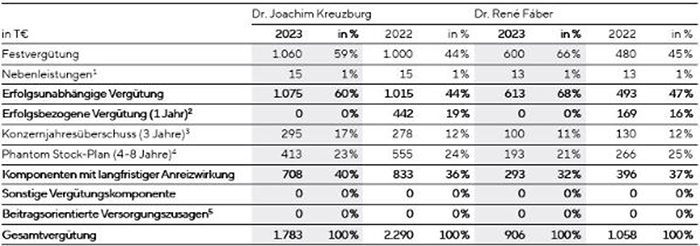

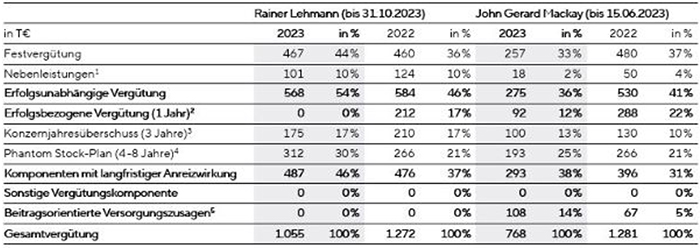

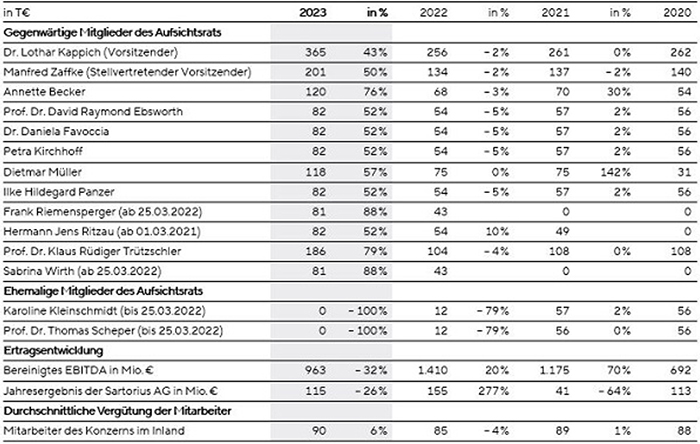

2. Vergütung des Vorstands im Geschäftsjahr

Die gewährte und geschuldete Vergütung für die aktive Vorstandstätigkeit aller Vorstandsmitglieder zusammen beliefen sich

im Jahr 2023 insgesamt auf 4.889T€ nach 5.901 T€ im Vorjahr. Die Details der einzelnen Vergütungskomponenten werden im Folgenden

beschrieben.

Gewährte und geschuldete Vergütung des Vorstands gemäß § 162 AktG

In der nachfolgenden Tabelle wird die gewährte und geschuldete Vergütung der gegenwärtigen und im Geschäftsjahr 2023 ausgeschiedenen

Mitglieder des Vorstands gemäß § 162 AktG angegeben. Eine Vergütung gilt als geschuldet, wenn sie fällig ist, aber noch nicht

erfüllt wurde. Die Gewährung wird hier bereits bei erbrachter Leistung und nicht erst im Zeitpunkt der Auszahlung angenommen.

Bei den genannten Werten für variable Vergütungsbestandteile handelt es sich um die im jeweiligen Geschäftsjahr „erdienten“

Beträge.

1 Die Beiträge zur D&O-Versicherung in Höhe von insgesamt 971 T€ (Vorjahr: 871 T€) sind nicht enthalten, da sie sich auf die

Organmitglieder aller Gesellschaften des Sartorius Konzerns beziehen und eine Zuordnung auf einzelne Versicherte nicht erfolgt.

2 Wert entsprechend tatsächlicher Zielerreichung.

3 Wert entsprechend tatsächlicher Zielerreichung des Plans, der im Geschäftsjahr endete, d. h. für 2023: Konzernjahresüberschuss

2021 -2023 (Vorjahr: Konzernjahresüberschuss 2020 -2022).

4 Beizulegender Zeitwert in dem Zeitpunkt der Erfüllung der Ausübungsvoraussetzungen.

5 Zahlungen für einen Versorgungsplan.

Im Rahmen der auf dem Konzernjahresüberschuss dreier aufeinander folgender Geschäftsjahre basierenden Vergütungskomponente

erhielt bis zum Geschäftsjahr 2021 jedes Vorstandsmitglied nach dem ersten Geschäftsjahr eine Abschlagszahlung in Höhe von

50 % der Zielerreichung dieses Geschäftsjahres. Bei Feststehen der Gesamtzielerreichung nach dem dritten Geschäftsjahr erfolgt

dann die abschließende Auszahlung unter Anrechnung der jeweiligen Abschlagszahlung. Die Höhe der insgesamt ausgezahlten Abschläge

stellt sich zum Ende des Berichtsjahres wie folgt dar:

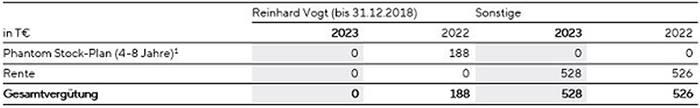

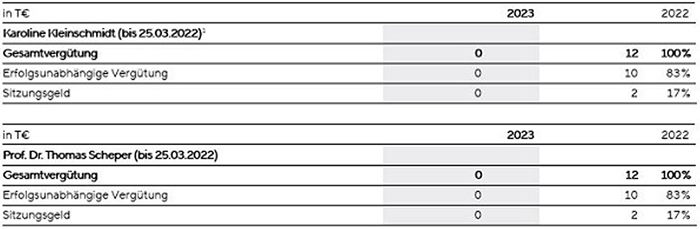

Gewährte und geschuldete Vergütung ehemaliger Mitglieder des Vorstands

In der nachfolgenden Tabelle wird die gewährte und geschuldete Vergütung ehemaliger Mitglieder des Vorstands gemäß § 162 AktG

angegeben. Für ehemalige Vorstandsmitglieder, die in den letzten zehn Jahren aus dem Unternehmen ausgeschieden sind, erfolgt

die Angabe unter Namensnennung. Alle früheren Mitglieder werden gemäß § 162 AktG Abs. 5 Satz 2 anonymisiert unter „Sonstige“

zusammengefasst.

1 Beizulegender Zeitwert in dem Zeitpunkt der Erfüllung der Ausübungsvoraussetzungen.

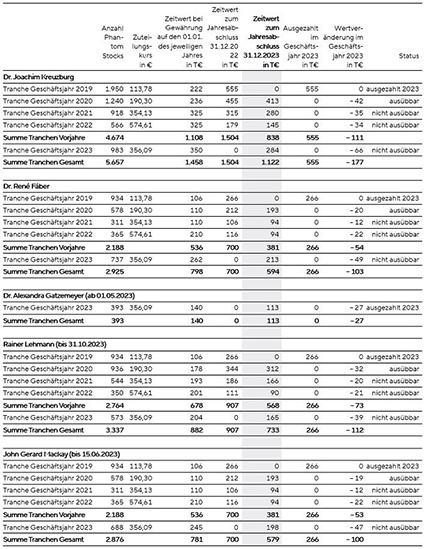

3. Angaben zu anteilsbasierter Vergütung | Phantom Stocks

4. Versorgungszusagen

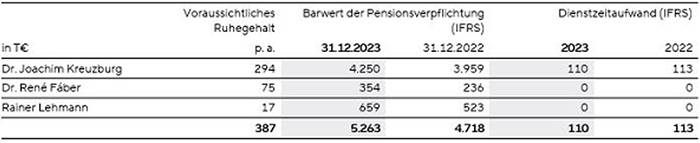

Das voraussichtliche Ruhegehalt, der Barwert der Pensionsverpflichtungen sowie der Dienstzeitaufwand der Vorstandsmitglieder

ergeben sich aus der nachstehenden Übersicht:

Zudem wurde im Jahr 2023 für Dr. Joachim Kreuzburg ein Versorgungsbeitrag in Höhe von 199 T€ (2022: 189 T€), für Dr. René