Nordex SE

Rostock

ISIN DE000A0D6554

Sehr geehrte Aktionärin, sehr geehrter Aktionär,

hiermit laden wir Sie zu unserer

ordentlichen Hauptversammlung

ein. Die Hauptversammlung findet am

Dienstag, dem 23. April 2024, um 10.00 Uhr (MESZ)

statt und wird in Form einer virtuellen Hauptversammlung gemäß § 118a Abs. 1 S. 1 Aktiengesetz (AktG1) i.V.m. § 19 Abs. 4 der Satzung der Gesellschaft ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten (mit Ausnahme

der Stimmrechtsvertreter der Gesellschaft) am Ort der Hauptversammlung abgehalten.

Die virtuelle Hauptversammlung wird live in Bild und Ton auf der Internetseite der Gesellschaft unter

https://ir.nordex-online.com/websites/Nordex/German/7000/hauptversammlung.html

und im Investor-Portal übertragen. Ordnungsgemäß angemeldete Aktionäre und ihre Bevollmächtigten können sich im Wege der elektronischen

Kommunikation zu der Hauptversammlung zuschalten, ihre Rechte - wie unter Ziffer IV. dieser Einladung im Einzelnen beschrieben

- über das Investor-Portal, das auf der Internetseite der Gesellschaft unter

https://ir.nordex-online.com/websites/Nordex/German/7000/hauptversammlung.html

zur Verfügung steht, ausüben und auf diese Weise an der Hauptversammlung teilnehmen.

Ort der Hauptversammlung im Sinne des Aktiengesetzes ist die Hauptverwaltung der Gesellschaft in Hamburg: Langenhorner Chaussee

600, 22419 Hamburg. Für die Aktionäre und ihre Bevollmächtigten (mit Ausnahme von Stimmrechtsvertretern der Gesellschaft)

besteht kein Recht und keine Möglichkeit zur Anwesenheit am Ort der Hauptversammlung.

1 Die Vorschriften des Aktiengesetzes sind auf die Gesellschaft gemäß Art. 9 Abs. 1 lit. c) (ii) der Verordnung (EG) Nr. 2157/2001

des Rates vom 8. Oktober 2001 über das Statut der Europäischen Gesellschaft (SE) (SE-Verordnung) anzuwenden, soweit sich aus

speziellen Vorschriften der SE-Verordnung nichts anderes ergibt.

Angaben gemäß § 125 Aktiengesetz in Verbindung mit der Durchführungsverordnung (EU) 2018/1212 („EU-DVO“)

A.

Inhalt der Mitteilung

| 1. |

Eindeutige Kennung des Ereignisses: 82aa4fd4c9d0ee11b52f00505696f23c

|

| 2. |

Art der Mitteilung: Einberufung der Hauptversammlung

|

B.

Angaben zum Emittenten

| 1. |

ISIN: DE000A0D6554

|

| 2. |

Name des Emittenten: Nordex SE

|

C.

Angaben zur Hauptversammlung

| 1. |

Datum der Hauptversammlung: 23. April 2024

|

| 2. |

Uhrzeit der Hauptversammlung: 10:00 Uhr MESZ (8:00 Uhr UTC)

|

| 3. |

Art der Hauptversammlung:

Ordentliche Hauptversammlung, virtuell ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten

|

| 4. |

Ort der Hauptversammlung:

URL zum Investor-Portal (Internet-Service der Gesellschaft) zur Verfolgung der Hauptversammlung in Bild und Ton sowie zur

Ausübung der Aktionärsrechte:

https://ir.nordex-online.com/websites/Nordex/German/7000/hauptversammlung.html

Ort der Hauptversammlung im Sinne des Aktiengesetzes: Nordex SE, Langenhorner Chaussee 600, 22419 Hamburg

|

| 5. |

Aufzeichnungsdatum: 01. April 2024

|

| 6. |

Uniform Resource Locator (URL)/Internetseite zur Hauptversammlung:

https://ir.nordex-online.com/websites/Nordex/German/7000/hauptversammlung.html

|

| I. |

Tagesordnung und Vorschläge zur Beschlussfassung

|

| 1. |

Vorlage des festgestellten Jahresabschlusses und des gebilligten Konzernabschlusses für das Geschäftsjahr 2023, des zu einem

Bericht zusammengefassten Lageberichts und Konzernlageberichts für das Geschäftsjahr 2023 mit dem Bericht des Aufsichtsrats

sowie dem erläuternden Bericht des Vorstands zu den Angaben nach §§ 289a, 315a HGB

Die genannten Unterlagen sind mit Ausnahme des festgestellten Jahresabschlusses Bestandteil des Geschäftsberichts 2023. Sämtliche

vorgenannten Unterlagen sind über unsere Internetseite unter

|

https://ir.nordex-online.com/websites/Nordex/German/7000/hauptversammlung.html

|

zugänglich. Sie werden in der Hauptversammlung näher erläutert werden.

Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss und den Konzernabschluss gebilligt; damit ist der Jahresabschluss

festgestellt. Die Hauptversammlung hat zu diesem Tagesordnungspunkt 1 daher keinen Beschluss zu fassen.

|

| 2. |

Beschlussfassung über die Entlastung des Vorstands

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2023 amtierenden Mitgliedern des Vorstands für diesen Zeitraum

Entlastung zu erteilen.

|

| 3. |

Beschlussfassung über die Entlastung des Aufsichtsrats

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2023 amtierenden Mitgliedern des Aufsichtsrats für diesen Zeitraum

Entlastung zu erteilen.

|

| 4. |

Beschlussfassung über die Billigung des gemäß § 162 AktG erstellten und geprüften Vergütungsberichts für das Geschäftsjahr

2023

Gemäß § 162 AktG haben Vorstand und Aufsichtsrat börsennotierter Gesellschaften jährlich einen Vergütungsbericht zu erstellen

und diesen der Hauptversammlung zur Billigung vorzulegen. Der Vergütungsbericht für das Geschäftsjahr 2023 ist nachfolgend

unter Ziffer II.1 abgedruckt. Der Abschlussprüfer hat diesen Vergütungsbericht gemäß § 162 Abs. 3 AktG daraufhin geprüft,

ob die gesetzlich geforderten Angaben nach § 162 Abs. 1 und 2 AktG gemacht wurden, und hat einen Vermerk über die Prüfung

erteilt, der dem Bericht beigefügt ist.

Vorstand und Aufsichtsrat schlagen vor, folgenden Beschluss zu fassen:

| |

Der unter II.1 in der Einberufung abgedruckte Vergütungsbericht für das vergangene Geschäftsjahr 2023 wird gebilligt.

|

|

| 5. |

Beschlussfassung über die Schaffung eines neuen Genehmigten Kapitals I mit der Ermächtigung zum Bezugsrechtsausschluss, Änderung

der Satzung und Aufhebung des bisherigen Genehmigten Kapitals I

Das derzeit bestehende Genehmigte Kapital I wurde von der ordentlichen Hauptversammlung vom 6. Juni 2023 beschlossen und kann

insbesondere für Kapitalerhöhungen unter Ausschluss des Bezugsrechts in Bezug auf die Ausgabe von neuen Aktien mit einem Anteil

von 10 % am Grundkapital ausgenutzt werden. Von ihm wurde bisher kein Gebrauch gemacht.

Um sicherzustellen, dass die Gesellschaft auch zukünftig jederzeit in der Lage ist, ihre Eigenkapitalausstattung nach den

sich ergebenden Erfordernissen und Möglichkeiten flexibel und nachhaltig anpassen zu können, wird vorgeschlagen, das Genehmigte

Kapital I aufzuheben und in Höhe von EUR 23.645.036,00 (10 % des Grundkapitals bei Einberufung der Hauptversammlung) mit einer

Laufzeit von drei Jahren neu zu schaffen. Durch Änderung des § 186 Abs. 3 S. 4 AktG hat das am 15. Dezember 2023 in Kraft

getretene Zukunftsfinanzierungsgesetz die Schwelle, innerhalb derer Barkapitalerhöhungen börsennotierter Gesellschaften unter

Bezugsrechtsausschluss erfolgen können, auf 20 % des Grundkapitals angehoben. Auf eine Anhebung der Schwelle auf 20 % des

Grundkapitals wurde bei diesem Beschlussvorschlag bewusst verzichtet. Das neue Genehmigte Kapital I sieht nach wie vor eine

Ermächtigung zum Bezugsrechtsausschluss für Bar- und/oder Sacheinlagen zur Ausgabe von neuen Aktien mit einem Anteil am Grundkapital

in Höhe von 10 % des aktuellen Grundkapitals vor.

Weiterhin sollen - wie schon bei vorherigen Beschlussfassungen über Kapitalia vorgesehen - aus sämtlichen der Gesellschaft

zur Verfügung stehenden Genehmigten Kapitalia unter Anrechnung von neuen Aktien, die zur Bedienung von Schuldverschreibungen

mit Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht oder zur Bedienung von Bezugsrechten aus Aktienoptionen

von Führungskräften und Mitgliedern der Geschäftsführung von Unternehmen der Nordex-Gruppe ausgegeben werden bzw. auszugeben

sind, nur neue Aktien mit einem Gesamtanteil am Grundkapital in einer Höhe von maximal 40 % des Grundkapitals ausgegeben werden

können. Hierfür soll das zum Zeitpunkt der Einberufung dieser Hauptversammlung vom 23. April 2024 bestehende Grundkapital

in Höhe von EUR 236.450.364,00 maßgeblich sein und daher die Höchstgrenze also bei 94.580.145 neuen Aktien liegen.

Vorstand und Aufsichtsrat schlagen vor, folgende Beschlüsse zu fassen:

| a) |

Die von der ordentlichen Hauptversammlung vom 6. Juni 2023 erteilte Ermächtigung zur Erhöhung des Grundkapitals durch Ausgabe

von neuen Aktien aus dem Genehmigten Kapital I, die in vollständiger Höhe von EUR 21.194.622,00 noch nicht ausgenutzt ist,

wird mit Wirkung zum Zeitpunkt der Eintragung des nachfolgend unter lit. b) und c) zu beschließenden neuen Genehmigten Kapitals

I aufgehoben.

|

| b) |

Der Vorstand wird bis zum Ablauf des 22. April 2027 ermächtigt, das Grundkapital der Gesellschaft mit Zustimmung des Aufsichtsrats

einmalig oder mehrmalig insgesamt um bis zu EUR 23.645.036,00 gegen Bar- und/oder Sacheinlagen durch Ausgabe von neuen, auf

den Inhaber lautenden Stückaktien zu erhöhen („Genehmigtes Kapital I“). Den Aktionären steht grundsätzlich ein

Bezugsrecht zu. Gemäß Art. 5 SE-VO i.V.m. § 186 Abs. 5 AktG können die neuen Aktien auch von einem Kreditinstitut oder einem

nach § 53 Abs. 1 Satz 1 oder § 53b Abs. 1 Satz 1 oder Abs. 7 des Gesetzes über das Kreditwesen tätigen Unternehmen mit der

Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten (mittelbares Bezugsrecht).

Der Vorstand wird ferner ermächtigt, mit Zustimmung des Aufsichtsrats das gesetzliche Bezugsrecht der Aktionäre in folgenden

Fällen einmalig oder mehrmalig auszuschließen,

| aa) |

für Spitzenbeträge; oder

|

| bb) |

wenn der auf die neuen Aktien, für die das Bezugsrecht auf Basis dieser Ermächtigung ausgeschlossen wird, insgesamt entfallende

anteilige Betrag des Grundkapitals 10 % des im Zeitpunkt des Wirksamwerdens dieser Ermächtigung oder - sofern dieser Betrag

niedriger ist - des zum Zeitpunkt der Ausübung dieser Ermächtigung bestehenden Grundkapitals nicht übersteigt („Höchstbetrag“), und

| - |

die neuen Aktien gegen Sacheinlage, insbesondere zum Zweck des Erwerbs von Unternehmen, Unternehmensteilen und Beteiligungen,

Forderungen oder sonstigen Vermögensgegenständen, gewährt werden; oder

|

| - |

bei Kapitalerhöhungen gegen Bareinlagen der Ausgabebetrag der neuen Aktien den Börsenkurs der bereits börsennotierten Aktien

der Gesellschaft gleicher Ausstattung zum Zeitpunkt der endgültigen Festsetzung des Ausgabebetrages nicht wesentlich unterschreitet

(Art. 5 SE-VO i.V.m. § 203 Abs. 1 und 2, § 186 Abs. 3 Satz 4 AktG).

|

Auf den vorstehenden Höchstbetrag sind Aktien anzurechnen, die (i) während der Laufzeit dieser Ermächtigung unter Ausschluss

des Bezugsrechts aufgrund anderer Ermächtigungen in direkter oder entsprechender Anwendung des Art. 5 SE-VO i.V.m. § 186 Abs.

3 Satz 4 AktG von der Gesellschaft ausgegeben oder veräußert werden oder (ii) zur Bedienung von Schuldverschreibungen mit

Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht ausgegeben werden bzw. auszugeben sind, sofern die Schuldverschreibungen

während der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts in entsprechender Anwendung des Art. 5 SE-VO i.V.m.

§ 186 Abs. 3 Satz 4 AktG ausgegeben werden. Eine Anrechnung, die nach dem vorstehenden Satz wegen der Ausübung von Ermächtigungen

(i) zur Ausgabe von neuen Aktien gemäß Art. 5 SE-VO i.V.m. § 203 Abs. 1 Satz 1, Abs. 2 Satz 1, § 186 Abs. 3 Satz 4 AktG und/oder

(ii) zur Veräußerung von eigenen Aktien gemäß Art. 5 SE-VO i.V.m. § 71 Abs. 1 Nr. 8, § 186 Abs. 3 Satz 4 AktG und/oder (iii)

zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen gemäß Art. 5 SE-VO i.V.m. § 221 Abs. 4 Satz 2, § 186 Abs. 3

Satz 4 AktG erfolgt ist, entfällt mit Wirkung für die Zukunft, wenn und soweit die jeweilige(n) Ermächtigung(en), deren Ausübung

die Anrechnung bewirkte(n), von der Hauptversammlung unter Beachtung der gesetzlichen Vorschriften erneut erteilt wird bzw.

werden.

|

Die Ausgabe von neuen Aktien aufgrund dieser Ermächtigung ist nur zulässig, solange unter Anrechnung von neuen Aktien, die

zuvor während der Laufzeit dieser Ermächtigung aufgrund anderer nach Art. 5 SE-VO i.V.m. § 202 AktG erteilter Ermächtigungen

(genehmigte Kapitalia) ausgegeben werden, sowie unter Anrechnung von neuen Aktien, die zur Bedienung von Schuldverschreibungen

mit Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht oder zur Bedienung von Bezugsrechten aus Aktienoptionen

von Führungskräften und Mitgliedern der Geschäftsführung von Unternehmen der Nordex-Gruppe ausgegeben werden bzw. auszugeben

sind (bedingte Kapitalia), sofern die Schuldverschreibungen bzw. Bezugsrechte zuvor während der Laufzeit dieser Ermächtigung

ausgegeben bzw. gewährt werden, insgesamt eine Anzahl an neuen Aktien von 94.580.145 (entsprechend einem Anteil von 40 % des

aktuellen Grundkapitals, d.h. EUR 94.580.145,00) nicht überschritten wird.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung von Kapitalerhöhungen

aus diesem Genehmigten Kapital I einschließlich des weiteren Inhalts der jeweiligen Aktienrechte und der Bedingungen der Aktienausgabe

festzulegen. Soweit rechtlich zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats insbesondere die Gewinnbeteiligung

neuer Aktien abweichend von § 60 Abs. 2 AktG, auch für ein bereits abgelaufenes Geschäftsjahr, festlegen. Der Aufsichtsrat

wird ermächtigt, die Fassung des § 4 der Satzung nach vollständiger oder teilweiser Durchführung der Erhöhung des Grundkapitals

entsprechend der jeweiligen Ausnutzung des Genehmigten Kapitals I und, falls das Genehmigte Kapital I bis zum Ablauf des 22.

April 2027 nicht oder nicht vollständig ausgenutzt worden sein sollte, nach Ablauf der Ermächtigung des Vorstands anzupassen.

|

| c) |

§ 4 Abs. 2 der Satzung wird wie folgt neu gefasst:

| „(2) |

Der Vorstand ist bis zum Ablauf des 22. April 2027 ermächtigt, das Grundkapital der Gesellschaft mit Zustimmung des Aufsichtsrats

einmalig oder mehrmalig insgesamt um bis zu EUR 23.645.036,00 gegen Bar- und/oder Sacheinlagen durch Ausgabe von neuen, auf

den Inhaber lautenden Stückaktien zu erhöhen („

Genehmigtes Kapital I

“). Den Aktionären steht grundsätzlich ein Bezugsrecht zu. Gemäß Art. 5 SE-VO i.V.m. § 186 Abs. 5 AktG können die neuen Aktien

auch von einem Kreditinstitut oder einem nach § 53 Abs. 1 Satz 1 oder § 53b Abs. 1 Satz 1 oder Abs. 7 des Gesetzes über das

Kreditwesen tätigen Unternehmen mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten (mittelbares

Bezugsrecht).

Der Vorstand ist ferner ermächtigt, mit Zustimmung des Aufsichtsrats das gesetzliche Bezugsrecht der Aktionäre in folgenden

Fällen einmalig oder mehrmalig auszuschließen,

| aa) |

für Spitzenbeträge; oder

|

| bb) |

wenn der auf die neuen Aktien, für die das Bezugsrecht auf Basis dieser Ermächtigung ausgeschlossen wird, insgesamt entfallende

anteilige Betrag des Grundkapitals 10 % des im Zeitpunkt des Wirksamwerdens dieser Ermächtigung oder - sofern dieser Betrag

niedriger ist - des zum Zeitpunkt der Ausübung dieser Ermächtigung bestehenden Grundkapitals nicht übersteigt („

Höchstbetrag

“), und

| - |

- die neuen Aktien gegen Sacheinlage, insbesondere zum Zweck des Erwerbs von Unternehmen, Unternehmensteilen und Beteiligungen,

Forderungen oder sonstigen Vermögensgegenständen, gewährt werden; oder

|

| - |

bei Kapitalerhöhungen gegen Bareinlagen der Ausgabebetrag der neuen Aktien den Börsenkurs der bereits börsennotierten Aktien

der Gesellschaft gleicher Ausstattung zum Zeitpunkt der endgültigen Festsetzung des Ausgabebetrages nicht wesentlich unterschreitet

(Art. 5 SE-VO i.V.m. § 203 Abs. 1 und 2, § 186 Abs. 3 Satz 4 AktG).

|

Auf den vorstehenden Höchstbetrag sind Aktien anzurechnen, die (i) während der Laufzeit dieser Ermächtigung unter Ausschluss

des Bezugsrechts aufgrund anderer Ermächtigungen in direkter oder entsprechender Anwendung des Art. 5 SE-VO i.V.m. § 186 Abs.

3 Satz 4 AktG von der Gesellschaft ausgegeben oder veräußert werden oder (ii) zur Bedienung von Schuldverschreibungen mit

Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht ausgegeben werden bzw. auszugeben sind, sofern die Schuldverschreibungen

während der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts in entsprechender Anwendung des Art. 5 SE-VO i.V.m.

§ 186 Abs. 3 Satz 4 AktG ausgegeben werden. Eine Anrechnung, die nach dem vorstehenden Satz wegen der Ausübung von Ermächtigungen

(i) zur Ausgabe von neuen Aktien gemäß Art. 5 SE-VO i.V.m. § 203 Abs. 1 Satz 1, Abs. 2 Satz 1, § 186 Abs. 3 Satz 4 AktG und/oder

(ii) zur Veräußerung von eigenen Aktien gemäß Art. 5 SE-VO i.V.m. § 71 Abs. 1 Nr. 8, § 186 Abs. 3 Satz 4 AktG und/oder (iii)

zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen gemäß Art. 5 SE-VO i.V.m. § 221 Abs. 4 Satz 2, § 186 Abs. 3

Satz 4 AktG erfolgt ist, entfällt mit Wirkung für die Zukunft, wenn und soweit die jeweilige(n) Ermächtigung(en), deren Ausübung

die Anrechnung bewirkte(n), von der Hauptversammlung unter Beachtung der gesetzlichen Vorschriften erneut erteilt wird bzw.

werden.

|

Die Ausgabe von neuen Aktien aufgrund dieser Ermächtigung ist nur zulässig, solange unter Anrechnung von neuen Aktien, die

zuvor während der Laufzeit dieser Ermächtigung aufgrund anderer nach Art. 5 SE-VO i.V.m. § 202 AktG erteilter Ermächtigungen

(genehmigte Kapitalia) ausgegeben werden, sowie unter Anrechnung von neuen Aktien, die zur Bedienung von Schuldverschreibungen

mit Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht oder zur Bedienung von Bezugsrechten aus Aktienoptionen

von Führungskräften und Mitgliedern der Geschäftsführung von Unternehmen der Nordex-Gruppe ausgegeben werden bzw. auszugeben

sind (bedingte Kapitalia), sofern die Schuldverschreibungen bzw. Bezugsrechte zuvor während der Laufzeit dieser Ermächtigung

ausgegeben bzw. gewährt werden, insgesamt eine Anzahl an neuen Aktien von 94.580.145 (entsprechend einem Anteil von 40 % des

aktuellen Grundkapitals, d.h. EUR 94.580.145,00) nicht überschritten wird.

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung von Kapitalerhöhungen

aus diesem Genehmigten Kapital I einschließlich des weiteren Inhalts der jeweiligen Aktienrechte und der Bedingungen der Aktienausgabe

festzulegen. Soweit rechtlich zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats insbesondere die Gewinnbeteiligung

neuer Aktien abweichend von § 60 Abs. 2 AktG, auch für ein bereits abgelaufenes Geschäftsjahr, festlegen. Der Aufsichtsrat

ist ermächtigt, die Fassung des § 4 der Satzung nach vollständiger oder teilweiser Durchführung der

Erhöhung des Grundkapitals entsprechend der jeweiligen Ausnutzung des Genehmigten Kapitals I und, falls das Genehmigte Kapital

I bis zum Ablauf des 22. April 2027 nicht oder nicht vollständig ausgenutzt worden sein sollte, nach Ablauf der Ermächtigung

des Vorstands anzupassen.“

|

|

|

| 6. |

Beschlussfassung über die Schaffung eines neuen Genehmigten Kapitals II mit der Ermächtigung zum Bezugsrechtsausschluss nur

für Spitzenbeträge, entsprechende Änderung der Satzung und Aufhebung des bisherigen Genehmigten Kapitals II

Das von der außerordentlichen Hauptversammlung vom 27. März 2023 beschlossene Genehmigte Kapital II in Höhe von EUR 42.389.245,00

(20 % des seinerzeitigen Grundkapitals) soll aufgehoben und ein neues Genehmigtes Kapital II in Höhe von EUR 47.290.072,00

(= 20 % des aktuellen Grundkapitals bei Einberufung dieser Hauptversammlung) geschaffen werden, welches nur für Kapitalerhöhungen

unter Bezugsrechtsgewährungen genutzt werden kann und lediglich einen Bezugsrechtsausschluss für Spitzenbeträge vorsieht.

Ebenso sollen dabei - wie schon bei vorherigen Beschlussfassungen über Kapitalia vorgesehen - aus sämtlichen der Gesellschaft

zur Verfügung stehenden genehmigten Kapitalia unter Anrechnung von neuen Aktien, die zur Bedienung von Schuldverschreibungen

mit Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht oder zur Bedienung von Bezugsrechten aus Aktienoptionen

von Führungskräften und Mitgliedern der Geschäftsführung von Unternehmen der Nordex-Gruppe ausgegeben werden bzw. auszugeben

sind, nur neue Aktien mit einem Gesamtanteil am Grundkapital in einer Höhe von maximal 40 % des Grundkapitals ausgegeben werden

können. Hierfür soll das zum Zeitpunkt der Einberufung dieser Hauptversammlung vom 23. April 2024 bestehende Grundkapital

in Höhe von EUR 236.450.364,00 maßgeblich sein und daher die Höchstgrenze nunmehr also bei 94.580.145 neuen Aktien liegen.

Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen:

| a) |

Die von der außerordentlichen Hauptversammlung vom 27. März 2023 erteilte Ermächtigung zur Erhöhung des Grundkapitals durch

Ausgabe von neuen Aktien aus dem Genehmigten Kapital II, die in vollständiger Höhe von EUR 42.389.245,00 noch nicht ausgenutzt

ist, wird mit Wirkung zum Zeitpunkt der Eintragung des nachfolgend unter lit. b) und c) zu beschließenden neuen Genehmigten

Kapitals II aufgehoben.

|

| b) |

Der Vorstand wird bis zum Ablauf des 22. April 2027 ermächtigt, das Grundkapital der Gesellschaft mit Zustimmung des Aufsichtsrats

einmalig oder mehrmalig insgesamt um bis zu EUR 47.290.072,00 gegen Bareinlage durch Ausgabe von neuen, auf den Inhaber lautende

Stückaktien zu erhöhen („Genehmigtes Kapital II“). Den Aktionären steht grundsätzlich ein Bezugsrecht zu. Gemäß Art. 5 SE-VO i.V.m. § 186 Abs. 5 AktG können die neuen Aktien

auch von einem Kreditinstitut oder einem nach § 53 Abs. 1 Satz 1 oder § 53b Abs. 1 Satz 1 oder Abs. 7 des Gesetzes über das

Kreditwesen tätigen Unternehmen mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten („mittelbares Bezugsrecht“).

Der Vorstand wird ferner ermächtigt, mit Zustimmung des Aufsichtsrats das gesetzliche Bezugsrecht der Aktionäre für Spitzenbeträge

einmalig oder mehrmalig auszuschließen.

Die Ausgabe von neuen Aktien aufgrund dieser Ermächtigung ist nur zulässig, solange unter Anrechnung von neuen Aktien, die

zuvor während der Laufzeit dieser Ermächtigung aufgrund anderer dem Vorstand nach Art. 5 SE-VO i.V.m. § 202 AktG erteilter

Ermächtigungen (genehmigte Kapitalia) ausgegeben werden, sowie unter Anrechnung von neuen Aktien, die zur Bedienung von Schuldverschreibungen

mit Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht oder zur Bedienung von Bezugsrechten aus Aktienoptionen

von Führungskräften und Mitgliedern der Geschäftsführung von Unternehmen der Nordex-Gruppe ausgegeben werden bzw. auszugeben

sind (bedingte Kapitalia), sofern die Schuldverschreibungen bzw. Bezugsrechte zuvor während der Laufzeit dieser Ermächtigung

ausgegeben bzw. gewährt werden, insgesamt eine Anzahl an neuen Aktien von 94.580.145 (entsprechend einem Anteil von 40 % des

aktuellen Grundkapitals, d.h. EUR 94.580.145,00) nicht überschritten wird.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung von Kapitalerhöhungen

aus diesem Genehmigten Kapital II einschließlich des weiteren Inhalts der jeweiligen Aktienrechte und der Bedingungen der

Aktienausgabe festzusetzen. Soweit rechtlich zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats insbesondere die

Gewinnbeteiligung neuer Aktien abweichend von § 60 Abs. 2 AktG, auch für ein bereits abgelaufenes Geschäftsjahr, festlegen.

Der Aufsichtsrat wird ermächtigt, die Fassung des § 4 der Satzung nach vollständiger oder teilweiser Durchführung der Erhöhung

des Grundkapitals entsprechend der jeweiligen Ausnutzung des Genehmigten Kapitals II und, falls das Genehmigte Kapital II

bis zum Ablauf des 22. April 2027 nicht oder nicht vollständig ausgenutzt worden sein sollte, nach Ablauf der Ermächtigung

des Vorstands anzupassen.

|

| c) |

§ 4 Abs. 3 der Satzung wird wie folgt neu gefasst:

| „(3) |

Der Vorstand ist bis zum Ablauf des 22. April 2027 ermächtigt, das Grundkapital der Gesellschaft mit Zustimmung des Aufsichtsrats

einmalig oder mehrmalig insgesamt um bis zu EUR 47.290.072,00 gegen Bareinlage durch Ausgabe von neuen, auf den Inhaber lautende

Stückaktien zu erhöhen („

Genehmigtes Kapital II

“). Den Aktionären steht grundsätzlich ein Bezugsrecht zu. Gemäß Art. 5 SE-VO i.V.m. § 186 Abs. 5 AktG können die neuen Aktien

auch von einem Kreditinstitut oder einem nach § 53 Abs. 1 Satz 1 oder § 53b Abs. 1 Satz 1 oder Abs. 7 des Gesetzes über das

Kreditwesen tätigen Unternehmen mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten (mittelbares

Bezugsrecht).

Der Vorstand ist ferner ermächtigt, mit Zustimmung des Aufsichtsrats das gesetzliche Bezugsrecht der Aktionäre lediglich für

Spitzenbeträge einmalig oder mehrmalig auszuschließen.

Die Ausgabe von neuen Aktien aufgrund dieser Ermächtigung ist nur zulässig, solange unter Anrechnung von neuen Aktien, die

zuvor während der Laufzeit dieser Ermächtigung aufgrund anderer dem Vorstand nach Art. 5 SE-VO i.V.m. § 202 AktG erteilter

Ermächtigungen (genehmigte Kapitalia) ausgegeben werden, sowie unter Anrechnung von neuen Aktien, die zur Bedienung von Schuldverschreibungen

mit Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht oder zur Bedienung von Bezugsrechten aus Aktienoptionen

von Führungskräften und Mitgliedern der Geschäftsführung von Unternehmen der Nordex-Gruppe ausgegeben werden bzw. auszugeben

sind (bedingte Kapitalia), sofern die Schuldverschreibungen bzw. Bezugsrechte zuvor während der Laufzeit dieser Ermächtigung

ausgegeben bzw. gewährt werden, insgesamt eine Anzahl an neuen Aktien von 94.580.145 (entsprechend einem Anteil von 40 % des

aktuellen Grundkapitals, d.h. EUR 94.580.145,00) nicht überschritten wird.

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung von Kapitalerhöhungen

aus diesem Genehmigten Kapital II, einschließlich des weiteren Inhalts der jeweiligen Aktienrechte und der Bedingungen der

Aktienausgabe festzusetzen. Soweit rechtlich zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats insbesondere die

Gewinnbeteiligung neuer Aktien abweichend von § 60 Abs. 2 AktG, auch für ein bereits abgelaufenes Geschäftsjahr, festlegen.

Der Aufsichtsrat ist ermächtigt, die Fassung des § 4 der Satzung nach vollständiger oder teilweiser Durchführung der Erhöhung

des Grundkapitals entsprechend der jeweiligen Ausnutzung des Genehmigten Kapitals II und, falls das Genehmigte Kapital II

bis zum Ablauf des 22. April 2027 nicht oder nicht vollständig ausgenutzt worden sein sollte, nach Ablauf der Ermächtigung

des Vorstands anzupassen.“

|

|

|

| 7. |

Beschlussfassung über die Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen, zum Ausschluss des Bezugsrechts

sowie über die Schaffung eines neuen Bedingten Kapitals III und die entsprechende Änderung der Satzung und die Aufhebung der

bisherigen Ermächtigung zur Ausgabe von Schuldverschreibungen

Die Hauptversammlung hat dem Vorstand durch Beschluss der außerordentlichen Hauptversammlung vom 27. März 2023 die Ermächtigung

erteilt, mit Zustimmung des Aufsichtsrats bis zum Ablauf des 26. März 2026 Wandel- und/oder Optionsschuldverschreibungen („Schuldverschreibungen“) auszugeben, und hierfür ein Bedingtes Kapital I geschaffen. Von der Ermächtigung wurde durch Beschluss des Vorstands vom

4. April 2023 mit Zustimmung des Aufsichtsrats zur zum 14. April 2030 fälligen Ausgabe von Wandelschuldverschreibungen im

Volumen von insgesamt EUR 333.000.000,00 mit einem jeweiligen Nennbetrag der Schuldverschreibung von EUR 100.000,00 zu 100

% des Nennbetrags Gebrauch gemacht. Das bestehende Bedingte Kapital I wird für die Bedienung dieser im Jahr 2023 ausgegebenen

Wandelschuldverschreibungen benötigt.

Um die vorhandenen Möglichkeiten der Gesellschaft für geeignete Finanzierungsstrukturen zu erhalten, wird unter Aufhebung

der alten Ermächtigung die Schaffung einer neuen Ermächtigung und eines neuen Bedingten Kapitals III vorgeschlagen.

Die Ausgabe von Schuldverschreibungen auf Basis dieser Ermächtigung soll nur zulässig sein, solange die Zahl an Aktien, hinsichtlich

derer durch die Ausgabe von Schuldverschreibungen ein Options- oder Wandlungsrecht oder eine Wandlungspflicht begründet wird,

unter Anrechnung von Aktien, die zuvor während der Laufzeit dieser Ermächtigung aus genehmigten Kapitalia ausgegeben werden,

sowie unter Anrechnung von Aktien, die zur Bedienung von Bezugsrechten aus Aktienoptionen von Führungskräften und Mitgliedern

der Geschäftsführung von

Unternehmen der Nordex-Gruppe ausgegeben werden bzw. auszugeben sind, sofern die Bezugsrechte während der Laufzeit dieser

Ermächtigung gewährt werden, insgesamt eine Aktienanzahl von 94.580.145 (entsprechend einem Anteil von 40 % des aktuellen

Grundkapitals, d.h. EUR 94.580.145,00) nicht überschreitet. Die Möglichkeit zum Barausgleich soll von dieser Beschränkung

unberührt bleiben.

Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen:

| a) |

Aufhebung der bestehenden Ermächtigung zur weiteren Ausgabe von Wandel- und/oder Optionsschuldverschreibungen

Die derzeit gemäß Hauptversammlungsbeschluss vom 27. März 2023 (Tagesordnungspunkt 5) bestehende Ermächtigung des Vorstands

zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen und zum Ausschluss des Bezugsrechts auf diese Options- oder

Wandelschuldverschreibungen wird, soweit von dieser noch kein Gebrauch gemacht ist, vorsorglich aufgehoben. Der Bestand des

Bedingten Kapitals I und die auf Basis der Ermächtigung ausgegebenen Schuldverschreibungen bleiben hiervon unberührt.

|

| b) |

Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen und zum Ausschluss des Bezugsrechts auf diese Wandel-

und/oder Optionsschuldverschreibungen

| aa) |

Allgemeines

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 22. April 2027 einmalig oder mehrmals auf den Inhaber

lautende Wandel- und/oder Optionsschuldverschreibungen (zusammen „Schuldverschreibungen“) im Gesamtnennbetrag von bis zu EUR 450.000.000,00 mit oder ohne Laufzeitbeschränkung auszugeben und den Inhabern oder Gläubigern

von Optionsanleihen Optionsrechte oder den Inhabern oder Gläubigern von Wandelanleihen Wandlungsrechte oder -pflichten für

auf den Inhaber lautende Stückaktien der Gesellschaft mit einem anteiligen Betrag des Grundkapitals von insgesamt bis zu EUR

23.645.036,00 (10 % des aktuellen Grundkapitals) nach näherer Maßgabe der Bedingungen dieser Schuldverschreibungen zu gewähren

oder aufzuerlegen. Die Schuldverschreibungen können gegen Bareinlagen ausgegeben werden.

Die Ausgabe von Schuldverschreibungen auf Basis dieser Ermächtigung ist nur zulässig, solange die Zahl an Aktien, hinsichtlich

derer durch die Ausgabe von Schuldverschreibungen ein Options- oder Wandlungsrecht oder eine Wandlungspflicht begründet wird,

unter Anrechnung von Aktien, die zuvor während der Laufzeit dieser Ermächtigung aus genehmigten Kapitalia ausgegeben werden,

sowie unter Anrechnung von Aktien, die zur Bedienung von Bezugsrechten aus Aktienoptionen von Führungskräften und Mitgliedern

der Geschäftsführung von Unternehmen der Nordex-Gruppe ausgegeben werden bzw. auszugeben sind, sofern die Bezugsrechte während

der Laufzeit dieser Ermächtigung gewährt werden, insgesamt eine Aktienanzahl von 94.580.145 (entsprechend einem Anteil von

40 % des aktuellen Grundkapitals, d.h. EUR 94.580.145,00) nicht überschreitet. Die Möglichkeit zum Barausgleich soll von dieser

Beschränkung unberührt bleiben.

|

| bb) |

Options- und Wandelschuldverschreibungen

Die Schuldverschreibungen werden in Teilschuldverschreibungen eingeteilt. Im Falle der Ausgabe von Optionsschuldverschreibungen

werden jeder Teilschuldverschreibung ein oder mehrere Optionsscheine beigefügt, die den Inhaber nach näherer Maßgabe der vom

Vorstand festzulegenden Optionsbedingungen zum Bezug von auf den Inhaber lautenden Stückaktien der Gesellschaft berechtigen.

Die Optionsbedingungen können vorsehen, dass der Optionspreis auch durch Übertragung von Teilschuldverschreibungen und gegebenenfalls

eine bare Zuzahlung erfüllt werden kann. Soweit sich Bruchteile von Aktien ergeben, kann vorgesehen werden, dass diese Bruchteile

nach Maßgabe der Options- oder Anleihebedingungen, gegebenenfalls gegen Zuzahlung, zum Bezug ganzer Aktien aufaddiert werden

können. Im Falle der Ausgabe von Wandelschuldverschreibungen erhalten bei auf den Inhaber lautenden Schuldverschreibungen

die Inhaber, ansonsten die Gläubiger der Teilschuldverschreibungen, das Recht, ihre Teilschuldverschreibungen gemäß den vom

Vorstand festgelegten Wandelanleihebedingungen in auf den Inhaber lautende Stückaktien der Gesellschaft zu wandeln. Das Wandlungsverhältnis

ergibt sich aus der Division des Nennbetrages oder des unter dem Nennbetrag liegenden Ausgabebetrages einer Teilschuldverschreibung

durch den festgesetzten Wandlungspreis für eine auf den Inhaber lautende Stückaktie der Gesellschaft und kann auf eine volle

Zahl auf- oder abgerundet werden; ferner können eine in bar zu leistende Zuzahlung und die Zusammenlegung oder ein Ausgleich

für nicht wandlungsfähige Spitzen festgesetzt werden. Die Anleihebedingungen können ein variables Wandlungsverhältnis und

eine Bestimmung des Wandlungspreises (vorbehaltlich des nachfolgend bestimmten Mindestpreises) innerhalb einer vorgegebenen

Bandbreite in Abhängigkeit von der Entwicklung des Kurses der Stückaktie der Gesellschaft während der Laufzeit der Anleihe

vorsehen.

|

| cc) |

Ersetzungsbefugnis

Die Anleihebedingungen können das Recht der Gesellschaft vorsehen, im Falle der Wandlung oder Optionsausübung nicht neue Stückaktien

zu gewähren, sondern einen Geldbetrag zu zahlen, der für die Anzahl der anderenfalls zu liefernden Aktien dem volumengewichteten

durchschnittlichen Schlusskurs der Stückaktien der Gesellschaft im elektronischen Handel an der Frankfurter Wertpapierbörse

während einer in den Anleihebedingungen festzulegenden Frist entspricht. Die Anleihebedingungen können auch vorsehen, dass

die Schuldverschreibung, die mit Optionsrechten oder Wandlungsrechten oder -pflichten verbunden ist, nach Wahl der Gesellschaft

statt in neue Aktien aus bedingtem Kapital in bereits existierende Aktien der Gesellschaft oder einer börsennotierten anderen

Gesellschaft gewandelt werden oder das Optionsrecht durch Lieferung solcher Aktien erfüllt werden kann.

Die Anleihebedingungen können auch das Recht der Gesellschaft vorsehen, bei Endfälligkeit der Schuldverschreibung, die mit

Optionsrechten oder Wandlungsrechten oder -pflichten verbunden ist (dies umfasst auch eine Fälligkeit wegen Kündigung), den

Inhabern oder Gläubigern ganz oder teilweise anstelle der Zahlung des fälligen Geldbetrages Stückaktien der Gesellschaft oder

einer börsennotierten anderen Gesellschaft zu gewähren.

|

| dd) |

Wandlungspflicht

Die Bedingungen der Wandelschuldverschreibungen können auch eine Wandlungspflicht zum Ende der Laufzeit (oder zu einem früheren

Zeitpunkt oder einem bestimmten Ereignis) vorsehen. Die Gesellschaft kann in den Bedingungen von Wandelschuldverschreibungen

berechtigt werden, eine etwaige Differenz zwischen dem Nennbetrag oder einem etwaigen niedrigeren Ausgabebetrag der Wandelschuldverschreibung

und dem Produkt aus Wandlungspreis und Umtauschverhältnis ganz oder teilweise in bar auszugleichen.

|

| ee) |

Wandlungs- und Optionspreis

Der jeweils festzusetzende Options- oder Wandlungspreis für eine Stückaktie der Gesellschaft muss mit Ausnahme der Fälle,

in denen eine Ersetzungsbefugnis oder eine Wandlungspflicht vorgesehen ist, mindestens 80 % des volumengewichteten durchschnittlichen

Schlusskurses der Stückaktien der Gesellschaft im elektronischen Handel an der Frankfurter Wertpapierbörse an den letzten

zehn Börsentagen vor dem Tag der Beschlussfassung durch den Vorstand über die Ausgabe der Schuldverschreibung, die mit einem

Options- oder Wandlungsrecht oder einer -pflicht ausgestattet sind, betragen oder - für den Fall der Einräumung eines Bezugsrechts

- mindestens 80 % des volumengewichteten durchschnittlichen Börsenkurses der Stückaktien der Gesellschaft im elektronischen

Handel an der Frankfurter Wertpapierbörse während der Bezugsfrist mit Ausnahme der Tage der Bezugsfrist, die erforderlich

sind, damit der Options- oder Wandlungspreis gemäß § 186 Abs. 2 Satz 2 AktG fristgerecht bekannt gemacht werden kann, betragen.

§ 9 Abs. 1 AktG und § 199 AktG bleiben unberührt. In den Fällen der Ersetzungsbefugnis und der Wandlungspflicht muss der Options-

oder Wandlungspreis nach näherer Maßgabe der Anleihebedingungen mindestens entweder den oben genannten Mindestpreis betragen

oder dem volumengewichteten durchschnittlichen Schlusskurs der Stückaktie der Gesellschaft im elektronischen Handel an der

Frankfurter Wertpapierbörse während der zehn Börsentage vor dem Tag der Endfälligkeit oder dem anderen festgelegten Zeitpunkt

entsprechen, auch wenn dieser Durchschnittskurs unterhalb des oben genannten Mindestpreises (80 %) liegt. § 9 Abs. 1 AktG

und § 199 AktG bleiben unberührt.

|

| ff) |

Verwässerungsschutz

Der Options- oder Wandlungspreis kann unbeschadet des § 9 Abs. 1 AktG aufgrund einer Verwässerungsschutzklausel nach näherer

Bestimmung der Anleihebedingungen dann ermäßigt werden, wenn die Gesellschaft während der Options- oder Wandlungsfrist (i)

durch eine Kapitalerhöhung aus Gesellschaftsmitteln das Grundkapital erhöht, oder (ii) unter Einräumung eines ausschließlichen

Bezugsrechts an ihre Aktionäre das Grundkapital erhöht oder eigene Aktien veräußert, oder (iii) unter Einräumung eines ausschließlichen

Bezugsrechts an ihre Aktionäre weitere Schuldverschreibungen mit Options- oder Wandlungsrecht oder -pflicht begibt, gewährt

oder garantiert, und in den Fällen (ii) und (iii) den Inhabern schon bestehender Options- oder Wandlungsrechte oder -pflichten

hierfür kein Bezugsrecht eingeräumt wird, wie es ihnen nach Ausübung des Options- oder Wandlungsrechts oder nach Erfüllung

der Wandlungspflicht zustehen würde. Die Ermäßigung des Options- oder Wandlungspreises kann auch durch eine Barzahlung bei

Ausübung des Options- oder

Wandlungsrechts oder bei der Erfüllung einer Wandlungspflicht bewirkt werden. Die Bedingungen können darüber hinaus für den

Fall der Kapitalherabsetzung oder anderer Maßnahmen oder Ereignisse, die mit einer wirtschaftlichen Verwässerung des Wertes

der Optionsrechte oder Wandlungsrechte oder -pflichten verbunden sind (z.B. Dividenden, Spaltungen, Kontrollerlangung durch

Dritte), eine Anpassung der Options- oder Wandlungsrechte oder Wandlungspflichten vorsehen.

|

| gg) |

Bezugsrecht und Ermächtigung zum Bezugsrechtsausschluss

Soweit den Aktionären nicht der unmittelbare Bezug der Schuldverschreibungen ermöglicht wird, wird den Aktionären das gesetzliche

Bezugsrecht in der Weise eingeräumt, dass die Schuldverschreibungen von einem Kreditinstitut oder einem Konsortium von Kreditinstituten

mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten. Der Vorstand ist jedoch ermächtigt, mit

Zustimmung des Aufsichtsrats Spitzenbeträge, die sich aufgrund des Bezugsverhältnisses ergeben, von dem Bezugsrecht der Aktionäre

auszunehmen und das Bezugsrecht auch insoweit auszuschließen, wie es erforderlich ist, damit Inhabern von bereits zuvor ausgegebenen

Optionsrechten oder Wandlungsrechten oder -pflichten ein Bezugsrecht in dem Umfang eingeräumt werden kann, wie es ihnen nach

Ausübung der Options- oder Wandlungsrechte oder bei Erfüllung der Wandlungspflicht als Aktionär zustehen würde.

Der Vorstand ist ferner ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auf gegen Barzahlung ausgegebene

Schuldverschreibungen vollständig auszuschließen, sofern der Vorstand nach pflichtgemäßer Prüfung zu der Auffassung gelangt,

dass der Ausgabepreis der Schuldverschreibung ihren theoretischen Marktwert nicht wesentlich unterschreitet. Diese Ermächtigung

zum Ausschluss des Bezugsrechts gilt jedoch nur für Schuldverschreibungen, die mit einem Optionsrecht oder Wandlungsrecht

oder einer -pflicht ausgegeben werden, mit einem Options- oder Wandlungsrecht oder einer Wandlungspflicht auf Aktien mit einem

anteiligen Betrag des Grundkapitals, der insgesamt 10 % des Grundkapitals nicht übersteigen darf, und zwar weder im Zeitpunkt

des Wirksamwerdens dieser Ermächtigung noch - falls dieser Wert geringer ist - im Zeitpunkt der Ausübung der vorliegenden

Ermächtigung.

Auf diese Höchstgrenze von 10 % des Grundkapitals ist der anteilige Betrag des Grundkapitals anzurechnen, der auf Aktien entfällt,

die seit Erteilung dieser Ermächtigung bis zur unter Ausnutzung dieser Ermächtigung nach § 186 Abs. 3 Satz 4 AktG bezugsrechtsfreien

Ausgabe von Schuldverschreibungen mit Wandlungs- und/oder Optionsrecht bzw. Wandlungspflicht unter Bezugsrechtsausschluss

entweder aufgrund einer Ermächtigung des Vorstands zum Bezugsrechtsausschluss in unmittelbarer bzw. sinngemäßer Anwendung

von § 186 Abs. 3 Satz 4 AktG ausgegeben oder als erworbene eigene Aktien in entsprechender Anwendung des § 186 Abs. 3 Satz

4 AktG veräußert worden sind.

|

| hh) |

Durchführungsermächtigung

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Ausgabe und Ausstattung der Schuldverschreibungen,

insbesondere Zinssatz, Ausgabekurs, Laufzeit und Stückelung, Verwässerungsschutzbestimmungen, Options- oder Wandlungszeitraum

sowie im vorgenannten Rahmen den Wandlungs- und Optionspreis, zu bestimmen.

|

|

| c) |

Schaffung eines Bedingten Kapitals III

Das Grundkapital wird um bis zu EUR 23.645.036,00 durch Ausgabe von bis zu 23.645.036 neuen, auf den Inhaber lautenden Stückaktien

bedingt erhöht (Bedingtes Kapital III). Die bedingte Kapitalerhöhung dient der Gewährung von auf den Inhaber lautenden Stückaktien bei Ausübung von Wandlungs-

oder Optionsrechten (oder bei Erfüllung entsprechender Wandlungspflichten) oder bei Ausübung eines Wahlrechts der Gesellschaft,

ganz oder teilweise anstelle der Zahlung des fälligen Geldbetrags Stückaktien der Gesellschaft zu gewähren, an die Inhaber

von Wandel- oder Optionsschuldverschreibungen, die aufgrund des Ermächtigungsbeschlusses der Hauptversammlung vom 23. April

2024 bis zum 22. April 2027 von der Gesellschaft gegen Bareinlagen ausgegeben werden. Die Ausgabe der neuen Aktien erfolgt

zu dem nach Maßgabe des vorstehend bezeichneten Ermächtigungsbeschlusses jeweils zu bestimmenden Options- oder Wandlungspreis.

Die bedingte Kapitalerhöhung ist nur im Falle der Begebung von Schuldverschreibungen, die mit Optionsrechten oder Wandlungsrechten

oder -pflichten ausgestattet sind, gemäß dem Ermächtigungsbeschluss der Hauptversammlung vom 23. April 2024 und nur insoweit

durchzuführen, wie von Options- oder Wandlungsrechten Gebrauch gemacht wird oder zur Wandlung verpflichtete Inhaber oder Gläubiger

von Schuldverschreibungen ihre Verpflichtung zur Wandlung erfüllen oder soweit die Gesellschaft ein Wahlrecht ausübt, ganz

oder teilweise anstelle der Zahlung des fälligen Geldbetrags Stückaktien der Gesellschaft zu gewähren und soweit jeweils nicht

ein Barausgleich gewährt oder eigene Aktien oder Aktien einer anderen börsennotierten Gesellschaft zur Bedienung eingesetzt

werden. Die ausgegebenen neuen Aktien nehmen vom Beginn des Geschäftsjahres an, in dem sie entstehen, am Gewinn teil; soweit

rechtlich zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats die Gewinnbeteiligung neuer Aktien hiervon und auch

abweichend von § 60 Abs. 2 AktG, auch für ein bereits abgelaufenes Geschäftsjahr, festlegen.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung der bedingten Kapitalerhöhung

festzusetzen.

|

| d) |

Satzungsänderung

§ 4 der Satzung erhält folgenden neuen Abs. 7:

| „(7) |

Das Grundkapital ist um bis zu EUR 23.645.036,00, eingeteilt in bis zu 23.645.036 auf den Inhaber lautende Stückaktien, bedingt

erhöht (

Bedingtes Kapital III

). Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt, wie die Inhaber oder Gläubiger von Options- oder Wandlungsrechten

oder die zur Wandlung Verpflichteten aus gegen Bareinlage ausgegebenen Options- oder Wandelanleihen, die von der Gesellschaft

aufgrund der Ermächtigung des Vorstands durch Hauptversammlungsbeschluss vom 23. April 2024 bis zum 22. April 2027 ausgegeben

oder garantiert werden, von ihren Options- oder Wandlungsrechten Gebrauch machen oder, soweit sie zur Wandlung verpflichtet

sind, ihre Verpflichtung zur Wandlung erfüllen, oder, soweit die Gesellschaft ein Wahlrecht ausübt, ganz oder teilweise anstelle

der Zahlung des fälligen Geldbetrags Aktien der Gesellschaft zu gewähren, soweit nicht jeweils ein Barausgleich gewährt oder

eigene Aktien oder Aktien einer anderen börsennotierten Gesellschaft zur Bedienung eingesetzt werden. Die Ausgabe der neuen

Aktien erfolgt zu dem nach Maßgabe des vorstehend bezeichneten Ermächtigungsbeschlusses jeweils zu bestimmenden Options- oder

Wandlungspreis. Die neuen Aktien nehmen vom Beginn des Geschäftsjahres an, in dem sie entstehen, am Gewinn teil; soweit rechtlich

zulässig, kann der Vorstand mit Zustimmung des Aufsichtsrats die Gewinnbeteiligung neuer Aktien hiervon und auch abweichend

von § 60 Abs. 2 AktG, auch für ein bereits abgelaufenes Geschäftsjahr, festlegen. Der Vorstand ist ermächtigt, mit Zustimmung

des Aufsichtsrats die weiteren Einzelheiten der Durchführung der bedingten Kapitalerhöhung festzusetzen.“

|

|

| e) |

Ermächtigung zur Satzungsanpassung

Der Aufsichtsrat wird ermächtigt, die Fassung des § 4 der Satzung entsprechend der jeweiligen Ausgabe der Bezugsaktien anzupassen

sowie alle sonstigen damit in Zusammenhang stehenden Anpassungen der Satzung vorzunehmen, die nur die Fassung betreffen. Entsprechendes

gilt im Falle der Nichtausnutzung der Ermächtigung zur Ausgabe von Schuldverschreibungen nach Ablauf des Ermächtigungszeitraumes

sowie im Falle der Nichtausnutzung des Bedingten Kapitals III nach Ablauf der Fristen für die Ausübung von Optionsrechten

oder Wandlungsrechten oder für die Erfüllung von Wandlungspflichten.

|

|

| 8. |

Beschlussfassung über eine Änderung der zu TOP 11 der ordentlichen Hauptversammlung vom 5. Mai 2021 gefassten Beschlussfassung

über die Ermächtigung zur Gewährung von Bezugsrechten (Aktienoptionsplan 2021) und des korrespondierenden Bedingten Kapitals

II sowie des zu TOP 4 der außerordentlichen Hauptversammlung vom 27. März 2023 beschlossenen Genehmigten Kapitals III sowie

die damit verbundene Satzungsänderung

Die Höchstgrenze von 40 % des Grundkapitals für die Ausgabe von neuen Aktien, die auf alle Genehmigten Kapitalia und auf neue

Aktien, die zur Bedienung von Schuldverschreibungen mit Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht oder

zur Bedienung von Bezugsrechten aus Aktienoptionen von Führungskräften und Mitgliedern der Geschäftsführung von Unternehmen

der Nordex-Gruppe ausgegeben werden bzw. auszugeben sind (bedingte Kapitalia), nach dem Inhalt der jeweiligen Beschlussfassung

anwendbar ist, soll - entsprechend den Beschlussvorschlägen zu TOP 5, 6, und 7 - auch für die Ermächtigung zur Gewährung von

Bezugsrechten aus dem Aktienoptionsplan 2021 und des korrespondierenden Bedingten Kapitals II sowie des Genehmigten Kapitals

III an das aktuelle Grundkapital angepasst und folglich auf 94.580.145 neue Stückaktien angehoben werden. Dabei sollen die

zwischenzeitlich seit der jeweiligen Beschlussfassung erfolgten Ausgaben von neuen Aktien aus den bisherigen Genehmigten Kapitalia,

Bezugsrechte auf neue Aktien aus bedingten Kapitalia sowie die Ausgabe von Wandelschuldverschreibungen im April 2023 hierauf

nicht angerechnet werden.

Zu diesem Zweck sind Beschlussfassungen über die Änderungen der zu TOP 11 in der ordentlichen Hauptversammlung vom 5. Mai

2021 gefassten Beschlussfassung über die Ermächtigung zur Gewährung von Bezugsrechten (Aktienoptionsplan 2021) und des korrespondierenden

Bedingten Kapitals II sowie des zu TOP 4 der außerordentlichen Hauptversammlung vom 27. März 2023 beschlossenen Genehmigten

Kapitals III erforderlich.

Vorstand und Aufsichtsrat schlagen daher vor, folgende Beschlüsse zu fassen:

| a) |

Beschlussfassung zur Änderung der von der ordentlichen Hauptversammlung vom 5. Mai 2021 zu TOP 11 erteilten Ermächtigung zur

Gewährung von Bezugsrechten (Aktienoptionsplan 2021) und des korrespondierenden Bedingten Kapitals II

|

| aa) |

Die von der ordentlichen Hauptversammlung vom 5. Mai 2021 erteilte Ermächtigung zur Gewährung von Bezugsrechten im Rahmen

des Aktienoptionsplans 2021 wird - unter gleichzeitiger Genehmigung aller bisher erfolgten Gewährungen von insgesamt 2.231.883

Bezugsrechten - zu lit. a) 3. Absatz des zu TOP 11 gefassten Beschlusses wie folgt neu gefasst:

„Die Ausgabe von Bezugsrechten auf Basis dieser Ermächtigung ist nur zulässig, solange die Zahl an Aktien, hinsichtlich derer

ein Bezugsrecht begründet wird, unter Anrechnung von neuen Aktien, die zuvor während der Laufzeit dieser Ermächtigung aufgrund

anderer nach Art. 5 SE-VO i.V.m. § 202 AktG erteilter Ermächtigungen (genehmigte Kapitalia) ausgegeben werden, sowie unter

Anrechnung von neuen Aktien, die zur Bedienung von Schuldverschreibungen mit Wandlungs- und/oder Optionsrechten bzw. einer

Wandlungspflicht ausgegeben werden bzw. auszugeben sind (bedingte Kapitalia), sofern die Schuldverschreibungen zuvor während

der Laufzeit dieser Ermächtigung ausgegeben bzw. gewährt werden, insgesamt eine Anzahl an neuen Aktien von 94.580.145 (entsprechend

einem Anteil von 40 % des (zur ordentlichen Hauptversammlung am 23. April 2024) aktuellen Grundkapitals, d.h. EUR 94.580.145,00)

nicht überschreitet. Die Möglichkeit zum Barausgleich bleibt von dieser Beschränkung unberührt.“

|

| bb) |

§ 4 Abs. 6 S. 2 der Satzung wird wie folgt neu gefasst:

„Das Bedingte Kapital II dient ausschließlich der Bedienung von Bezugsrechten aus Aktienoptionen von Arbeitnehmern der Gesellschaft

und den Unternehmen der Nordex-Gruppe im In- und Ausland sowie von Mitgliedern von Geschäftsführungen von Unternehmen der

Nordex-Gruppe, die aufgrund der durch Beschluss der Hauptversammlung vom 23. April 2024 geänderten Ermächtigung der Hauptversammlung

vom 5. Mai 2021 in der Zeit bis zum 4. Mai 2026 gewährt werden.“

|

| b) |

Beschlussfassung zur Erhöhung der Höchstgrenze im Rahmen des Genehmigten Kapitals III

|

| aa) |

Die Ausgabe von neuen Aktien aufgrund der im Rahmen des von der außerordentlichen Hauptversammlung vom 27. März 2023 beschlossenen

Genehmigten Kapitals III erteilten Ermächtigung ist nur zulässig, solange unter Anrechnung von neuen Aktien, die zuvor seit

der Änderung dieser Ermächtigung durch Beschlussfassung der Hauptversammlung vom 23. April 2024 aufgrund anderer dem Vorstand

nach Art. 5 SE-VO i.V.m. § 202 AktG erteilter Ermächtigungen (genehmigte Kapitalia) ausgegeben werden, sowie unter Anrechnung

von neuen Aktien, die zur Bedienung von Schuldverschreibungen mit Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht

oder zur Bedienung von Bezugsrechten aus Aktienoptionen von Führungskräften und Mitgliedern der Geschäftsführung von Unternehmen

der Nordex-Gruppe ausgegeben werden bzw. auszugeben sind (bedingte Kapitalia), sofern die Schuldverschreibungen bzw. Bezugsrechte

zuvor während der Laufzeit dieser Ermächtigung ausgegeben bzw. gewährt werden, insgesamt eine Anzahl an neuen Aktien von 94.580.145

(entsprechend einem Anteil von 40 % des Grundkapitals, d.h. EUR 94.580.145,00) nicht überschritten wird.

|

| bb) |

Der vierte Unterabsatz von § 4 Abs. 4 der Satzung wird entsprechend wie folgt geändert:

„Die Ausgabe von neuen Aktien aufgrund dieser Ermächtigung ist nur zulässig, solange unter Anrechnung von neuen Aktien, die

zuvor seit deren Änderung durch Beschlussfassung der Hauptversammlung vom 23. April 2024 aufgrund anderer nach Art. 5 SE-VO

i.V.m. § 202 AktG erteilter Ermächtigungen (genehmigte Kapitalia) ausgegeben werden, sowie unter Anrechnung von neuen Aktien,

die zur Bedienung von Schuldverschreibungen mit Wandlungs- und/oder Optionsrechten bzw. einer Wandlungspflicht oder zur Bedienung

von Bezugsrechten aus Aktienoptionen von Führungskräften und Mitgliedern der Geschäftsführung von Unternehmen der Nordex-Gruppe

ausgegeben werden bzw. auszugeben sind (bedingte Kapitalia), sofern die Schuldverschreibungen bzw. Bezugsrechte zuvor während

der Laufzeit dieser Ermächtigung ausgegeben bzw. gewährt werden, insgesamt eine Anzahl an neuen Aktien von 94.580.145 (entsprechend

einem Anteil von 40 % des Grundkapitals, d.h. EUR 94.580.145,00) nicht überschritten wird.“

|

|

| 9. |

Beschlussfassung über eine Satzungsänderung zur Anpassung des Stichtags zum Nachweis des Anteilsbesitzes in § 20 Abs. 2 der

Satzung der Gesellschaft

Zur Teilnahme an den Hauptversammlungen ist ein Nachweis des Anteilsbesitzes erforderlich. § 123 Abs. 4 Satz 2 AktG sah bisher

vor, dass sich dieser Nachweis (und damit der Anteilsbesitz) auf den Beginn des 21. Tages vor der Hauptversammlung (sog. Nachweisstichtag)

beziehen musste. Mit Änderung des § 123 Abs. 4 Satz 2 AktG durch das zum 15. Dezember 2023 in Kraft getretene Zukunftsfinanzierungsgesetz

wurde der Nachweisstichtag nun auf den Zeitpunkt des Geschäftsschlusses des 22. Tages vor der Hauptversammlung festgelegt.

Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zur Änderung der Satzung der Gesellschaft zu fassen:

§ 20 Abs. 2 Satz 1 der Satzung der Gesellschaft wird wie folgt neu gefasst:

| |

| „(2) |

Der Nachweis muss sich auf den Geschäftsschluss des zweiundzwanzigsten Tages vor der Hauptversammlung beziehen.“

|

|

|

| 10. |

Wahl des Abschlussprüfers für das Geschäftsjahr 2024

Der Aufsichtsrat schlägt - gestützt auf die Empfehlung seines Prüfungsausschusses - vor, die KPMG AG Wirtschaftsprüfungsgesellschaft,

Hamburg, zum Abschlussprüfer und Konzernabschlussprüfer zu bestellen, und zwar

| a) |

für das Geschäftsjahr 2024; und

|

| b) |

für die prüferische Durchsicht von Zwischenfinanzberichten gemäß §§ 115 Abs. 5, 117 Nr. 2 WpHG bis zur nächsten ordentlichen

Hauptversammlung für den Fall, dass sich der Vorstand für eine prüferische Durchsicht von Zwischenfinanzberichten entscheidet.

|

Der Empfehlung des Prüfungsausschusses ist ein nach Art. 16 der EU-Abschlussprüferverordnung (Verordnung (EU) Nr. 537/2014

des Europäischen Parlaments und des Rates vom 16. April 2014) durchgeführtes Auswahlverfahren vorangegangen. Im Anschluss

daran hat der Prüfungsausschuss dem Aufsichtsrat unter Angabe von Gründen die KPMG AG Wirtschaftsprüfungsgesellschaft, Hamburg,

und die BDO AG Wirtschaftsprüfungsgesellschaft, Hamburg, für das ausgeschriebene Prüfungsmandat empfohlen und eine begründete

Präferenz für die KPMG AG Wirtschaftsprüfungsgesellschaft, Hamburg, mitgeteilt.

Die Empfehlung des Prüfungsausschusses war frei von ungebührlicher Einflussnahme Dritter; auch wurden dem Prüfungsausschuss

keine Klauseln auferlegt, die die Auswahlmöglichkeiten der Hauptversammlung im Hinblick auf die Auswahl eines bestimmten Abschlussprüfers

oder einer bestimmten Prüfungsgesellschaft für die Durchführung der Abschlussprüfung bei der Gesellschaft auf bestimmte Kategorien

oder Listen von Abschlussprüfern oder Prüfungsgesellschaften beschränken.

|

| 11. |

Wahl des Prüfers des Nachhaltigkeitsberichts für das Geschäftsjahr 2024

Nach der am 5. Januar 2023 in Kraft getretenen Corporate Sustainability Reporting Directive („CSRD“) müssen große kapitalmarktorientierte Unternehmen mit mehr als 500 Mitarbeitern bereits für nach dem 31. Dezember 2023 beginnende

Geschäftsjahre ihren (Konzern-)Lagebericht um einen (Konzern-)Nachhaltigkeitsbericht erweitern, der extern durch den Abschlussprüfer

oder - nach Wahlmöglichkeit des jeweiligen Mitgliedstaats - einen anderen (Abschluss-)Prüfer oder einen unabhängigen Erbringer

von Bestätigungsleistungen zu prüfen ist. Damit muss die Nordex SE, die bereits heute der nichtfinanziellen Berichterstattung

i.S.d. § 289b Abs. 1, § 315b Abs. 1 HGB unterliegt, erstmals für das Geschäftsjahr 2024 einen Nachhaltigkeitsbericht für die

Gesellschaft und den Konzern aufstellen und extern prüfen lassen.

Die EU-Mitgliedstaaten haben die CSRD bis zum 6. Juli 2024 in nationales Recht umzusetzen. Es ist somit davon auszugehen,

dass der deutsche Gesetzgeber ein Gesetz zur Umsetzung der CSRD in deutsches Recht („CSRD-Umsetzungsgesetz“) verabschieden und das CSRD-Umsetzungsgesetz bis zum Ablauf der Umsetzungsfrist in Kraft treten wird.

Der Aufsichtsrat schlägt - gestützt auf die Empfehlung seines Prüfungsausschusses - vor,

| |

aufschiebend bedingt auf das Inkrafttreten des CSRD-Umsetzungsgesetzes die KPMG AG Wirtschaftsprüfungsgesellschaft, Hamburg,

zum Prüfer des Nachhaltigkeitsberichts für das Geschäftsjahr 2024 zu bestellen. Der Beschluss kommt nur zur Durchführung,

wenn nach dem CSRD-Umsetzungsgesetz ein für das Geschäftsjahr 2024 zu erstellender Nachhaltigkeitsbericht extern durch einen

von der Hauptversammlung zu bestellenden Prüfer zu prüfen ist.

|

|

| II. |

Informationen und Berichte an die virtuelle Hauptversammlung zu einzelnen Tagesordnungspunkten

|

| 1. |

Vergütungsbericht für das Geschäftsjahr 2023

(Tagesordnungspunkt 4)

Dieser Vergütungsbericht stellt die Bestandteile und die Wirkungsweise der Vergütungslogik sowie die Höhe der individuellen

Vergütungen für den Vorstand und den Aufsichtsrat dar.

Detaillierte Informationen zu den Vergütungssystemen für die Vorstands- und Aufsichtsratsmitglieder der Nordex SE sind auf

der Internetseite der Gesellschaft

| https://ir.nordex-online.com/websites/Nordex/German/6000/corporate-governance.html

|

verfügbar.

LEITLINIEN UND GRUNDSÄTZE DES VERGÜTUNGSSYSTEMS

FÜR DEN VORSTAND DER NORDEX SE

|

Die Geschäftsstrategie der Nordex SE zielt darauf ab, ein wettbewerbsfähiges und globales Unternehmen mit langfristig nachhaltiger

und positiver Zukunftsperspektive zu schaffen. Mit innovativen Produkten soll die Dekarbonisierung der Wirtschaft vorangetrieben

und ein relevanter Beitrag zum Kampf gegen den Klimawandel geleistet werden. Die strategischen Vorgaben sind auf eine erfolgreiche

Entwicklung der Nordex SE ausgerichtet, d. h. die Position des Unternehmens im globalen Wettbewerb zu festigen und somit auch

den Wert des Unternehmens für seine Anteilseigner nachhaltig zu steigern. Der Erfolg dieser Entwicklung wird anhand finanzieller

und nichtfinanzieller Leistungskriterien gemessen und entsprechend auch im Vergütungssystem für die Vorstandsmitglieder (im

Folgenden das Vergütungssystem) berücksichtigt. Vergütungssysteme sind Unternehmens-steuerungsinstrumente. Der Aufsichtsrat

der Nordex SE ist der Überzeugung, dass eine sinnvolle Ausgestaltung der Vergütung den Vorstandsmitgliedern wirkungsvolle

Anreize gibt, die Geschäftsstrategie erfolgreich umzusetzen. Deshalb umfasst die Vergütung für die Vorstandsmitglieder der

Nordex SE variable Anteile, die das Erreichen der gesetzten Ziele honorieren und welche bei Zielverfehlungen entsprechend

reduziert werden und unter Umständen sogar vollständig entfallen. Dadurch wird ein klarer Zusammenhang zwischen Unternehmenserfolg

und Vergütung hergestellt.

Die Umsetzung der Geschäftsstrategie ist in der operativen und strategischen Unternehmensplanung abgebildet. Die Unternehmensplanung

dokumentiert damit die angestrebte kurz- und mittelfristige Entwicklung der Nordex Group. Die Höhe der variablen Vergütungsbestandteile

wiederum hängt insbesondere von der Aktienkursentwicklung und vom Erreichen anspruchsvoller Leistungskriterien ab, die aus

der Unternehmensplanung abgeleitet werden. Durch diese Ausgestaltung fördert das Vergütungssystem die Geschäftsstrategie und

die langfristige Entwicklung der Gesellschaft.

Die Ausgestaltung der Vorstandsvergütung berücksichtigt insbesondere die folgenden Grundsätze:

VERGÜTUNG DER VORSTANDSMITGLIEDER

|

|

Vorstandsvergütung im Geschäftsjahr 2023 im Überblick

|

Das von der ordentlichen Hauptversammlung der Nordex SE 2021 mit einer Mehrheit von 99,37 % gebilligte Vergütungssystem gilt

für alle nach dem 5. Mai 2021 neu abzuschließenden oder zu verlängernden Anstellungsverträge. Eine Anpassung der Anstellungsverträge

an das neue Vergütungssystem ist im Geschäftsjahr 2022 für Herrn Dr. Ilya Hartmann mit Wirkung zum 1. Juli 2022 und für Herrn

José Luis Blanco sowie Herrn Patxi Landa zum 1. Januar 2023 erfolgt. Da die Vorstandsvergütung im Geschäftsjahr 2023 noch

Elemente des alten und des neuen Vergütungssystems enthält, wird im diesjährigen Vergütungsbericht über beide Vergütungssysteme

berichtet. Detaillierte Informationen zum neuen Vergütungssystem sind auf der Nordex-Homepage

| https://ir.nordex-online.com/websites/Nordex/German/6000/corporate-governance.html

|

verfügbar.

Die Vorstandsvergütung setzt sich aus erfolgsunabhängigen (festen) und erfolgsabhängigen (variablen) Vergütungsbestandteilen

zusammen. Letztere spiegeln den Erfolg eines Geschäftsjahres sowie die langfristige Unternehmensentwicklung wider. Dabei umfasst

die feste, erfolgsunabhängige Vergütung das Jahresgrundgehalt sowie Nebenleistungen. Erfolgsabhängig und somit variabel werden

die kurzfristige variable Vergütung (Tantieme) sowie die langfristige variable Vergütung (Performance Share Unit Plan (nachfolgend

auch PSUP)) gewährt.

Nach § 162 Abs. 1 Satz 1 Aktiengesetz (AktG) sind Vorstand und Aufsichtsrat einer börsennotierten Gesellschaft verpflichtet,

jährlich einen Bericht über die im letzten Geschäftsjahr gewährte und geschuldete Vergütung der gegenwärtigen oder früheren

Mitglieder des Vorstands und des Aufsichtsrats zu erstellen. Die nachfolgenden Ausführungen geben einen klaren und verständlichen

Überblick über die gewährte Vergütung, also alle Leistungen an Vorstandsmitglieder und Aufsichtsratsmitglieder, für welche

die der Vergütung zugrunde liegende Tätigkeit vollständig im Geschäftsjahr 2023 erbracht worden ist.

Der Vergütungsbericht für das Geschäftsjahr 2022 ist von der Hauptversammlung am 6. Juni 2023 mit einer Mehrheit von 95,65

% gebilligt worden. Aufgrund des hohen Zustimmungsergebnisses waren demnach keine wesentlichen Anpassungen in Bezug auf den

Inhalt sowie die Struktur erforderlich.

FESTLEGUNG DER VORSTANDSVERGÜTUNG

FÜR DAS GESCHÄFTSJAHR 2023

|

Zielvergütung und Vergütungsstruktur

Bei der Festlegung der Vorstandsvergütung orientiert sich der Aufsichtsrat an der Marktstellung der Nordex SE - insbesondere

im Hinblick auf Branche, Größe (Umsatz, Mitarbeiterzahl weltweit und Marktkapitalisierung), Land (Sitz der Hauptverwaltung

und globale Ausrichtung) - der Struktur und Höhe der Vorstandsvergütung in vergleichbaren Unternehmen und dem internen Vergütungsumfeld.

Weitere Kriterien sind die Funktion und der Verantwortungsbereich der einzelnen Vorstandsmitglieder. Des Weiteren hat der

Aufsichtsrat bei der Festsetzung der Vergütungshöhen der Zielgesamtvergütung darauf geachtet, dass der Anteil der langfristigen

variablen Vergütung den der kurzfristigen variablen Vergütung übersteigt. Dieses Vorgehen entspricht den Anforderungen des

Aktiengesetzes und den Vorgaben des Deutschen Corporate Governance Kodex in der am 28. April 2022 beschlossenen Fassung (DCGK).

|

FESTVERGÜTUNG IM GESCHÄFTSJAHR 2023

|

Die Festvergütung umfasst das monatlich zu gleichen Teilen ausgezahlte Jahresgrundgehalt und marktübliche Nebenleistungen.

Darunter fällt die Überlassung eines Firmenwagens auch zur privaten Nutzung, die Zahlung von Versicherungsprämien für eine

Invaliditäts- bzw. Todesfallabsicherung sowie Zuschüsse zur Kranken- und Pflegeversicherung.

Die Gesellschaft hat außerdem eine Vermögensschaden-Haftpflichtversicherung (D&O-Versicherung) abgeschlossen, die auch die

Tätigkeit der Vorstandsmitglieder abdeckt. Entsprechend den Regelungen des Aktiengesetzes sieht die Police einen Selbstbehalt

vor.

|

VARIABLE VERGÜTUNG IM GESCHÄFTSJAHR 2023

|

Die variablen Vergütungsbestandteile sind sowohl auf das Erreichen jährlicher Ziele als auch auf die langfristige Entwicklung

der Gesellschaft ausgerichtet. Die kurzfristige variable Vergütung (Tantieme) und die langfristige variable Vergütung (PSUP)

incentivieren die Leistung der Vorstandsmitglieder aus unterschiedlichen Perspektiven, über unterschiedlich lange Bemessungszeiträume

und unter Berücksichtigung verschiedener Leistungskriterien.

Bei der Auswahl der Leistungskriterien steht für die Tantieme die Umsetzung operativer kurzfristiger Ziele im Vordergrund.

Der PSUP fokussiert zum einen auf die Performance der Aktie der Nordex SE (nachfolgend auch Nordex-Aktie) im Vergleich zum

Kapitalmarkt. Hierdurch wird unter anderem gemessen, wie die strategische Ausrichtung der Nordex SE und deren Umsetzung durch

den Vorstand vom Kapitalmarkt beurteilt werden. Zum anderen ist der PSUP seit der Neugestaltung der Anstellungsverträge auch

von einem ESG-Ziel, namentlich der Erreichung eines Frauenanteils von 25 % in den Führungsebenen M1 bis M4, abhängig. Dies

ist aus den Zielen der Nachhaltigkeitsstrategie 2025 der Nordex Group abgeleitet. Durch die Einbeziehung dieses ESG-Ziels

wird den Anforderungen des neuen Vergütungssystems entsprochen.

Die im Geschäftsjahr 2023 der variablen Vergütung zugrunde gelegten Leistungskriterien sowie deren Strategiebezug sind in

der folgenden Tabelle dargestellt:

|

|

Leistungskriterien

|

Tantieme

|

Performance

Share Unit

Plan

|

Strategiebezug

|

| EBITDA in MEUR |

x |

|

Überprüfung der Entwicklung der Profitabilität des operativen Geschäfts |

| Working Capital Ratio |

x |

|

Sicherstellung eines effizienten Kapitaleinsatzes im operativen Geschäft |

| Relativer Total Shareholder Return |

|

x |

Langfristige Entwicklung des Unternehmenswerts im Vergleich zum Kapitalmarkt |

| Auftragseingangsqualität1 |

x |

|

Sicherstellung der Zielprofitabilität der Projekte im Auftragseingang zur Absicherung künftiger Profitabilität |

| Arbeitssicherheit, Gesundheits- und Umweltschutz2 |

x |

|

Schutz und Förderung der Mitarbeitenden durch Sicherstellung der Arbeitssicherheit |

| Qualitätskosten & Technologiemanagementkosten3 |

x |

|

Förderung der Kundenzufriedenheit durch Qualitätssicherung |

| Frauenanteil in Managementposition in der Nordex Group4 |

|

x |

Förderung einer Frauenquote von mindestens 25 % in den Führungsebenen M1 bis M4 im Einklang mit der Nachhaltigkeitsstrategie

2025 der Nordex Group

|

1 Bruttodeckungsbeitrag des Auftragseingangs in MEUR.

2 Häufigkeit von Arbeitssicherheitsvorfällen mit Ausfallzeiten bezogen auf die insgesamt geleistete Arbeitszeit (lost-time

incident frequency).

3 Kosten für Qualitätsabweichungen und Technologiemanagement gemessen in % des Gesamtumsatzes.

4 Sämtliche Führungspositionen werden mit MERCER nach der IPE-Methodik (International Position Evaluation) bewertet.

| |

|

KURZFRISTIGE VARIABLE VERGÜTUNG (TANTIEME)

|

Für jedes Vorstandsmitglied ist ein individueller Zielbetrag im Anstellungsvertrag definiert. Die Zielerreichung wird anhand

von finanziellen und nichtfinanziellen Leistungskriterien ermittelt.

Die Leistungskriterien werden jährlich vom Aufsichtsrat für jedes Vorstandsmitglied individuell bestimmt. Am Ende des Geschäftsjahres

wird die jeweilige Zielerreichung festgestellt. Für das Geschäftsjahr 2023 hat der Aufsichtsrat folgende Leistungskriterien

und Gewichtungen für die Vorstandsmitglieder festgelegt:

Ziele für die kurzfristige variable Vergütung (Tantieme)

0 % - 200 % Zielerreichung

Die Leistungskriterien werden jeweils zu Beginn eines Geschäftsjahres vom Aufsichtsrat festgelegt.

|

Gewichtung der Leistungskriterien

|

José Luis Blanco

|

Patxi

Landa

|

Dr. Ilya

Hartmann

|

| EBITDA in MEUR |

50 % |

50 % |

50 % |

| Working Capital Ratio |

20 % |

20 % |

30 % |

| Auftragseingangsqualität1 |

20 % |

30 % |

20 % |

| Arbeitssicherheit, Gesundheits- und Umweltschutz2 |

5 % |

- |

- |

| Qualitätskosten & Technologiemanagementkosten3 |

5 % |

- |

- |

1 Bruttodeckungsbeitrag des Auftragseingangs in MEUR.

2 Häufigkeit von Arbeitssicherheitsvorfällen mit Ausfallzeiten bezogen auf die insgesamt geleistete Arbeitszeit (lost-time

incident frequency).

3 Kosten für Qualitätsabweichungen und Technologiemanagement gemessen in % des Gesamtumsatzes.

Die Ziele werden aus der Unternehmensplanung abgeleitet und stellen damit den Gleichklang mit der Unternehmensstrategie sicher.

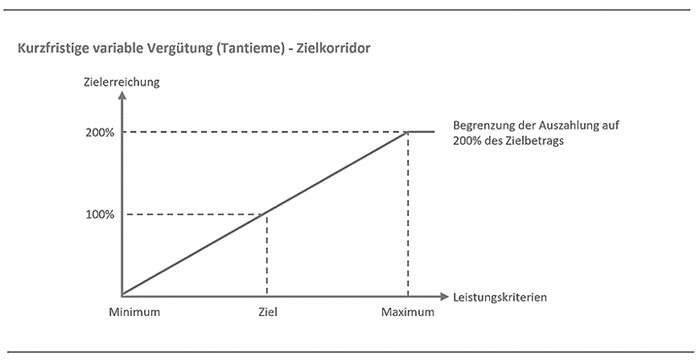

Die möglichen Zielerreichungsgrade liegen für alle Leistungskriterien zwischen 0 % und 200 %. Für jedes Leistungskriterium

wird ein entsprechender Zielkorridor festgelegt. Bei Erreichen des Zielwertes beträgt der Zielerreichungsgrad jeweils 100

%, bei Unterschreiten des Minimalwertes beträgt der Zielerreichungsgrad 0 %. Bei Erreichen oder Überschreiten des Maximalwertes

ist der Zielerreichungsgrad auf 200 % begrenzt. Zwischenwerte werden linear interpoliert.

Unter Berücksichtigung der jeweiligen Einzelzielerreichungsgrade und der Gewichtung der Leistungskriterien wird der Gesamtzielerreichungsgrad

für ein Geschäftsjahr festgestellt. Ausgehend von dem festgelegten Zielbetrag wird mit Hilfe des Gesamtzielerreichungsgrades

die Höhe der Tantieme berechnet. Der Aus-zahlungsbetrag ist auf 200 % des Zielbetrags begrenzt.

Für das Geschäftsjahr 2023 ergibt sich folgender individueller Vergütungskorridor für die Tantieme:

|

EUR

|

Minimalbetrag

|

Zielbetrag

|

Maximalbetrag

(200 % des Zielbetrags)

|

| José Luis Blanco |

0 |

620.000 |

1.240.000 |

| Patxi Landa |

0 |

370.000 |

740.000 |

| Dr. Ilya Hartmann |

0 |

240.000 |

480.000 |

Die folgende Tabelle zeigt die individuelle Zielerreichung für die Tantieme 2023.

|

Zielerreichung in %

|

José Luis

Blanco

|

Patxi

Landa

|

Dr. Ilya Hartmann

|

| EBITDA in MEUR |

0,00 % |

0,00 % |

0,00 % |

| Working Capital Ratio |

174,50 % |

174,50 % |

174,50 % |

| Auftragseingangsqualität |

118,00 % |

118,00 % |

118,00 % |

| Arbeitssicherheit, Gesundheits- und Umweltschutz |

177,50 % |

- |

- |

| Qualitätskosten & Technologiemanagementkosten |

50,00 % |

- |

- |

|

Gesamtzielerreichungsgrad

|

69,88 %

|

70,30 %

|

75,95 %

|

LANGFRISTIGE VARIABLE VERGÜTUNG (PSUP)

|

Der langfristige variable Vergütungsbestandteil ist als Performance Share Unit Plan (PSUP) auf Basis virtueller Aktien ausgestaltet.

Tranche 2021 - 2023

Die Tranche 2021 - 2023 des PSUPs für Herrn José Luis Blanco und Herrn Patxi Landa ist vor der Anpassung der Anstellungsverträge

an das neue Vergütungssystem begeben worden und wird nachstehend näher beschrieben. Abweichend hiervon wurde Herrn Dr. Ilya

Hartmann bereits 2021 eine Tranche auf Basis des neuen Vergütungssystems mit einer Performanceperiode von 2021 bis 2024 begeben.

Über diese Tranche wird im Vergütungsbericht über das Geschäftsjahr 2024 berichtet.

Langfristige variable Vergütung - Tranche 2021 - 2023

50 % - 200 % Zielerreichung

Die für den Auszahlungsbetrag maßgebliche Anzahl PSU für eine Tranche ist abhängig von einem aktienkursbasierten Ziel.

Mit den Vorstandsmitgliedern ist ein individueller Zielbetrag vereinbart. Dieser Betrag wird in Performance Share Units (nachfolgend

auch PSU) umgewandelt. Dazu wird der Zielbetrag durch den durchschnittlichen Schlusskurs der Nordex-Aktie an den letzten 20

Börsenhandelstagen vor Beginn des Bemessungszeitraums (nachfolgend auch Performanceperiode) geteilt (nachfolgend auch Anfangszahl).

Das Leistungskriterium ist der Vergleich der Entwicklung des sogenannten relativen Total Shareholder Returns (nachfolgend

auch RTSR) der Nordex-Aktie mit dem arithmetischen Mittel der Entwicklungen der Vergleichsindizes DAX, MDAX und TecDAX. Die

Zielerreichung wird für Herrn José Luis Blanco und Herrn Patxi Landa über eine dreijährige Performanceperiode ermittelt, beginnend

jeweils mit dem 1. Januar des Jahres der Zuteilung.

Für den Zielkorridor wurde ein Minimum von - 50 % und ein Maximum von +50 % definiert. Eine RTSR-Performance entsprechend

der Vergleichsindizes stellt eine Zielerreichung von 100 % dar. Bei einem Übertreffen der Vergleichsindizes um 50 % oder mehr

liegt eine Zielerreichung von 200 % vor. Bleibt die Entwicklung des RTSR der Nordex SE um 50 % oder mehr hinter der RTSR-Entwicklung

der Vergleichsindizes zurück, wird eine 50 %ige Zielerreichung angenommen. Zwischenwerte werden linear interpoliert.

Durch die Multiplikation der Anfangszahl mit dem Zielerreichungsgrad ergibt sich die endgültige Anzahl an PSU (nachfolgend

auch Endzahl). Diese wird mit dem durchschnittlichen Schlusskurs der Nordex-Aktie an den letzten 20 Börsenhandelstagen vor

Ende der Performanceperiode multipliziert, um den Auszahlungsbetrag zu ermitteln. Der Auszahlungsbetrag des PSUP ist auf 300

% des individuellen Zielbetrags begrenzt. Die Auszahlung erfolgt in bar mit der Gehaltsabrechnung des Monats, der auf die

Hauptversammlung des auf das Ende der Performanceperiode folgenden Geschäftsjahres folgt.

Die an der Tranche 2021 - 2023 teilnehmenden Vorstandsmitglieder sind verpflichtet, Aktien im Wert von mindestens 33 % des

nach Steuer- und Sozialversicherungsabzugs verbleibenden Auszahlungsbetrags über einen Zeitraum von mindestens zwei Jahren

zu halten.

Zielerreichung der Tranche 2021 - 2023

Für die 2021 begebene Tranche des PSUPs ergibt sich folgende Zielerreichung:

|

EUR

|

Zielbetrag

|

Durchschnittlicher Schlusskurs der Nordex-Aktie vor Beginn der Performanceperiode

|

Anfangzahl PSU

|

Zielerreichung

|

Endzahl PSU

|

Durchschnittlicher Schlusskurs der Nordex-Aktie vor Ende der Performanceperiode

|

|

Zum 31.12.2023 amtierende Vorstandsmitglieder

|

|

|

|

|

|

|

| José Luis Blanco |

420.000 |

20,16 |

20.833 |

50 % |

10.417 |

10,06 |

| Patxi Landa |

250.000 |

20,16 |

12.401 |

50 % |

6.201 |

10,06 |

| Dr. Ilya Hartmann |

- |

- |

- |

- |

- |

- |

Tranche 2023 - 2026

Im Geschäftsjahr 2023 wurden Herrn José Luis Blanco, Herrn Patxi Landa und Herrn Dr. Ilya Hartmann PSU zugesagt, deren Ausgestaltung

den Anforderungen des neuen Vergütungssystems entsprechen.

Die Tranche 2023 - 2026 ist wie folgt ausgestaltet:

Langfristige variable Vergütung - Tranche 2023 - 2026

0 % - 200 % Zielerreichung

Mit den Vorstandsmitgliedern ist jeweils ein individueller Zielbetrag vereinbart, welcher in PSU umgewandelt wird. Dazu wird

der Zielbetrag durch den durchschnittlichen Schlusskurs der Nordex-Aktie an den letzten 20 Börsenhandelstagen vor Beginn der

Performanceperiode geteilt (nachfolgend auch Anfangszahl).

Die Leistung wird anhand von zwei Kriterien bestimmt. Das erste Leistungskriterium (Gewichtung: 80 %) ist der Vergleich der

Entwicklung des RTSR der Nordex-Aktie mit dem arithmetischen Mittel der Entwicklungen der Vergleichsindizes DAX, MDAX und

TecDAX. Die Zielerreichung wird über eine vierjährige Performanceperiode ermittelt, beginnend mit dem 1. Januar des Jahres