Heidelberg Materials AG

News Detail

EQS-AGM News vom 30.03.2023

HeidelbergCement AG: Bekanntmachung der Einberufung zur Hauptversammlung am 11.05.2023 in Heidelberg mit dem Ziel der europaweiten Verbreitung gemäß §121 AktG

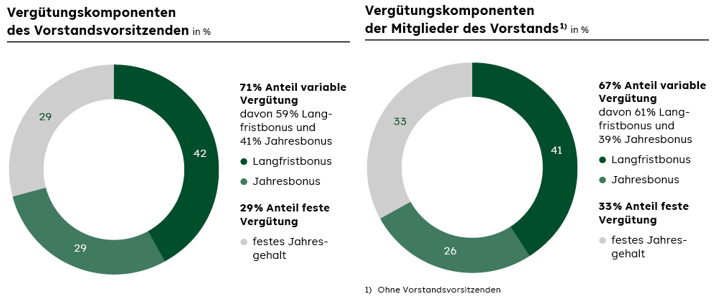

1) Festeinkommen (inkl. 13. Monatsgehalt, Urlaubsgeld), Jahresbonus (Ziel 100 %) und Langfristbonus (Ziel 100 %) auf Vollzeitbasis. 2) Der Rückgang der durchschnittlichen Zieldirektvergütung des Vorstands um 5,6 % von 2018 auf 2019 ist durch Personalwechsel innerhalb des Vorstands bedingt. Der Rückgang um 9,1 % von 2020 auf 2021 resultiert insbesondere aus der Neubestellung von drei Vorstandsmitgliedern, deren Zieldirektvergütung jeweils unterhalb der durchschnittlichen Vergütung der übrigen Vorstandsmitglieder lag. 3) Top- und Senior-Management der HeidelbergCement AG exklusive Vorstand. Das Top Management umfasst Positionen mit Führungsverantwortung für globale und Area-Funktionen sowie für große und mittelgroße Länder. Unter Senior Management sind vorwiegend Positionen mit Führungsverantwortung gefasst, die nicht zum Top Management gezählt werden. 4) Einschließlich Top- und Senior-Management, exklusive Vorstand. Im Geschäftsjahr 2022 ergab sich zwischen der durchschnittlichen Vorstandsvergütung (einschließlich des Vorstandsvorsitzenden) und der durchschnittlichen Vergütung des Top- und Senior-Managements eine Relation von 1:11 (i. V.: 1:11) und zur Gesamtbelegschaft der HeidelbergCement AG eine Relation von 1:41 (i. V.: 1:41). Vergütungsstruktur Der Leistungsbezug (Pay for Performance) und die Ausrichtung auf eine nachhaltige und langfristige Entwicklung der Gesellschaft bilden zentrale Grundsätze der Vorstandsvergütung des Unternehmens. Vor diesem Hintergrund besteht die Zieldirektvergütung des Vorstandsvorsitzenden zu 71 % und der Mitglieder des Vorstands zu rund 67 % aus variablen Vergütungskomponenten. Der Anteil des festen Jahresgehalts an der Zieldirektvergütung liegt für den Vorstandsvorsitzenden somit bei 29 % und bei den Mitgliedern des Vorstands bei rund 33 %. Um die langfristige Ausrichtung der Vorstandsvergütung sicherzustellen, überwiegt innerhalb der variablen Vergütungskomponenten

der Anteil des Langfristbonus gegenüber dem des Jahresbonus.

Jedem Vorstandsmitglied wird vertraglich eine Zielvergütung zugesagt, die sich innerhalb der festgelegten Vergütungsstruktur bewegt. Die Höhe der Zielvergütung richtet sich dabei nach den Verantwortlichkeiten sowie den relevanten Erfahrungen und Tätigkeiten des einzelnen Vorstandsmitglieds. Die Zielvergütungen der im Geschäftsjahr 2022 aktiven Vorstandsmitglieder stellen sich für das Geschäftsjahr 2022 wie folgt dar: Zielvergütung

Zielvergütung

1) Kevin Gluskie bezieht seine Vergütung gemäß Anstellungsvertrag in Australischen Dollar. Zur Umrechnung in Euro wurden jeweils die durchschnittlichen Wechselkurse der Jahre 2021 (1,5751 AUD/EUR) und 2022 (1,5169 AUD/EUR) herangezogen. Zur Umrechnung seines Langfristbonus in Euro wurden die Schlusskurse vor Beginn der Performanceperiode (31.12.2020: 1,5876 AUD/EUR, 31.12.2021: 1,5647 AUD/EUR) herangezogen. Zielvergütung

2) Ab 1. Dezember 2021 wurden 70 % des festen Jahresgehalts, des Jahresbonus sowie des Langfristbonus von Herrn Dennis Lentz von Heidelberg Materials North America (bis 1. Januar 2023 Lehigh Hanson) getragen. Die übrigen 30 % trägt die HeidelbergCement AG. Bis 30. November 2021 wurden 100 % der Vergütung von Herrn Dennis Lentz von der HeidelbergCement AG getragen. 3) Chris Ward bezieht seine Vergütung gemäß Anstellungsvertrag in US Dollar. Zur Umrechnung in Euro wurden jeweils die durchschnittlichen Wechselkurse der Jahre 2021 (1,1830 USD/EUR) und 2022 (1,0536 USD/EUR) herangezogen. Zur Umrechnung seines Langfristbonus in Euro wurden die Schlusskurse vor Beginn der Performanceperiode (31.12.2020: 1,2216 USD/EUR, 31.12.2021: 1,1370 USD/EUR) herangezogen. Einhaltung der Maximalvergütung Die Maximalvergütung (ohne Berücksichtigung von Nebenleistungen und jährlichem Dienstzeitaufwand der Pensionszusage) ergibt sich aus dem festen Jahresgehalt zzgl. der Summe der einzelnen variablen Vergütungskomponenten (Jahresbonus und Langfristbonus), welche jeweils auf das Zweifache des Zielbetrags begrenzt sind, zuzüglich der diskretionären Anpassung von maximal 15 % bzw. für Altverträge von zwei Vorstandsmitgliedern von maximal 25 %. Die maximale Vergütung für die Herren Ernest Jelito, Jon Morrish und Chris Ward entspricht 177 % der Zieldirektvergütung, die maximale Vergütung für die Herren Kevin Gluskie und Hakan Gurdal 184 % der Zieldirektvergütung. In den seit dem Geschäftsjahr 2020 geschlossenen Vorstandsverträgen sind absolute Obergrenzen (exklusive Nebenleistungen und jährlichem Dienstzeitaufwand der Pensionszusage) definiert. Für Herrn René Aldach, Frau Dr. Nicola Kimm und Herrn Dennis Lentz gilt eine Maximalvergütung von 3.245.000 €. Für den aktuellen Vorstandsvorsitzenden ist die Maximalvergütung durch individualvertragliche Regelungen auf 8.400.000 € begrenzt. Dies entspricht 157 % der Zieldirektvergütung für den Vorstandsvorsitzenden und 177 % der Zieldirektvergütung für Herrn René Aldach, Frau Dr. Nicola Kimm und Herrn Dennis Lentz. Die Maximalvergütung des Vorstandsvorsitzenden bzw. die Obergrenzen der seit dem Geschäftsjahr 2020 geschlossenen Vorstandsverträge begrenzen dabei sämtliche Auszahlungen, die aus der Zusage für ein Geschäftsjahr resultieren, unabhängig vom Zeitpunkt ihres Zuflusses. Wie die Maximalvergütung für das Geschäftsjahr 2022 eingehalten wurde, wird damit nach der Auszahlung der im Jahr 2022 zugesagten Tranche des Langfristbonus berichtet. Über die Einhaltung der Maximalvergütung wird daher nach Ablauf der Performance-Periode der Kapitalmarkt-Komponente der Tranche 2022 im Vergütungsbericht für das Geschäftsjahr 2025 berichtet. Falls die Auszahlung aus dem Langfristbonus dazu führt, dass die Maximalvergütung überschritten wird, wird der Auszahlungsbetrag entsprechend gekürzt und die Einhaltung der Maximalvergütung sichergestellt. Anwendung des Vergütungssystems im Geschäftsjahr 2022 Das Vergütungssystem des Vorstands besteht aus festen und variablen Vergütungskomponenten. Die festen Komponenten bestehen aus dem festen Jahresgehalt, den Nebenleistungen, sowie, sofern vertraglich vereinbart, einer Cash Allowance zu Zwecken der privaten Altersversorgung. Die erfolgsabhängigen Komponenten umfassen den Jahresbonus sowie den Langfristbonus. Die nachfolgende Darstellung gibt einen Überblick über die Ausgestaltung der Vergütungskomponenten und ihren zeitlichen Horizont: Vergütungskomponenten und zeitlicher Horizont, Anwendung 2022

Neben den aufgeführten Vergütungskomponenten bestehen für die Vorstandsmitglieder im Rahmen der betrieblichen Altersversorgung Pensionszusagen. Ein weiteres zentrales Element des Vorstandsvergütungssystems ist das verpflichtende Eigeninvestment (Share Ownership), das die Mitglieder des Vorstands dazu verpflichtet, während ihrer Bestellung einen vertraglich festgelegten Bestand an Aktien der HeidelbergCement AG aufzubauen und bis zum Ende ihrer Bestellung zu halten. Feste Vergütungskomponenten Festes Jahresgehalt Das feste Jahresgehalt ist eine fixe, auf das Geschäftsjahr bezogene Barvergütung, die sich am Verantwortungsbereich des jeweiligen Vorstandsmitglieds orientiert und in zwölf Monatsraten ausgezahlt wird. Die Anstellungsverträge der Vorstandsmitglieder von Heidelberg Materials sehen turnusmäßige Überprüfungen des festen Jahresgehalts vor. Im abgelaufenen Geschäftsjahr wurde das feste Jahresgehalt der Herren Dr. Dominik von Achten, Ernest Jelito und Chris Ward überprüft und angepasst. Das feste Jahresgehalt der Herren Ernest Jelito und Chris Ward wurde dabei mit Wirkung zum 1. Mai 2022 um jeweils 4 % erhöht. Unter Berücksichtigung der letztmaligen Anpassungen des festen Jahresgehalts im Juli bzw. September 2019 entspricht dies einer jährlichen Steigerungsrate in Höhe von 1,4 % für Herrn Jelito bzw. 1,5 % für Herrn Ward. Das feste Jahresgehalt von Herrn Dr. von Achten wurde mit Wirkung zum 1. Oktober 2022 um 5,2 % erhöht. Im Vergleich mit der letztmaligen Anpassung im Februar 2020 entspricht dies einer jährlichen Steigerungsrate von 1,9 %. Im Vergleich hierzu lag die durchschnittliche jährliche Gehaltssteigerungsrate der Gesamtbelegschaft der HeidelbergCement AG über die Jahre 2020 bis 2022 bei über 2,0%. Im Einklang mit dem in Abschnitt 1.3 beschriebenen Vorgehen wurde im Zuge dieser Anpassungen auch die Angemessenheit der Vergütung der betroffenen Vorstände überprüft. Nebenleistungen Die steuerpflichtigen Nebenleistungen der Vorstandsmitglieder bestanden im Geschäftsjahr 2022 aus der Zurverfügungstellung von Dienstwagen und Fahrdienstleistungen, Kosten für Heimflüge, Steuerberatungskosten, Wohnung und Schulleistungen, sowie aus Versicherungsleistungen, einzelvertraglich vereinbarten Mitgliedsbeiträgen, und entsendungsbedingten geldwerten Vorteilen. Zu den entsendungsbedingten geldwerten Vorteilen gehörten eine Auslandskrankenversicherung, sowie Umzugs- und Lebenshaltungskosten. Weitere Nebenleistungen wurden den Vorstandsmitgliedern im Geschäftsjahr 2022 nicht gewährt. Die Mitglieder des Vorstands sind in die bestehende Vermögensschaden-Haftpflichtversicherung (D&O-Versicherung) der Gesellschaft einbezogen. Der vereinbarte Selbstbehalt entspricht dem Mindestselbstbehalt gemäß § 93 Abs. 2 Satz 3 AktG in der jeweils gültigen Fassung. Variable Vergütungskomponenten Die variablen Vergütungskomponenten setzen sich aus dem Jahresbonus sowie dem Langfristbonus zusammen. Während sich der Jahresbonus auf ein Geschäftsjahr bezieht, hat der Langfristbonus eine Laufzeit (Performance-Periode) von drei (Management-Komponente) bzw. vier Jahren (Kapitalmarkt-Komponente). Zur ganzheitlichen Berücksichtigung des Unternehmenserfolgs werden innerhalb der variablen Vergütungskomponenten unterschiedliche Leistungskriterien zur Messung der Zielerreichung verwendet. Die Leistungskriterien sind dabei aus der Unternehmensstrategie abgeleitet und sowohl finanzieller als auch nichtfinanzieller Art. Die folgende Darstellung verdeutlicht die Verknüpfung zwischen Leistungskriterien und Unternehmensstrategie: Leistungskriterien und Unternehmensstrategie

Im Rahmen der variablen Vergütung hat der Aufsichtsrat grundsätzlich die Möglichkeit zur diskretionären Anpassung des Jahres- und des Langfristbonus, um außergewöhnliche Umstände zu berücksichtigen (Ermessensspielraum). Für Neu- und Wiederbestellungen ab dem Jahr 2019 wurde dieser Ermessensspielraum auf +/– 15 % des Zielbetrags der variablen Vergütungskomponenten reduziert. Bei Vorstandsverträgen, die vor dem Jahr 2019 abgeschlossen wurden, beträgt er +/– 25 % des jeweiligen Zielbetrags. Dies betrifft im Berichtsjahr 2022 noch die Vorstandsmitglieder Kevin Gluskie und Hakan Gurdal. Wie in den Vorjahren hat der Aufsichtsrat auch im Geschäftsjahr 2022 keinen Gebrauch von der Möglichkeit zur diskretionären Anpassung der Vorstandsvergütung gemacht. Jahresbonus Grundlagen des Jahresbonus Der Jahresbonus ist eine variable Vergütungskomponente, die Anreize zur Umsetzung der operativen Ziele im Geschäftsjahr setzt. Bei einer Zielerreichung von 100 % beträgt der Jahresbonus 100 % des festen Jahresgehalts für den Vorstandsvorsitzenden und 80 % für die Mitglieder des Vorstands. Der Anteil des Jahresbonus an der Zieldirektvergütung beträgt etwa 29 % für den Vorstandsvorsitzenden und 26 % für die Mitglieder des Vorstands. Die Höhe der Auszahlung ist von der Gesamtzielerreichung abhängig, die Werte zwischen 0 % und 200 % annehmen kann. Die Auszahlung des Jahresbonus erfolgt im Anschluss an die Hauptversammlung des Folgejahres in bar.

Leistungskriterien des Jahresbonus Die Gesamtzielerreichung im Jahresbonus bemisst sich zu zwei Dritteln an Unternehmenszielen (den Aktionären der HeidelbergCement AG zuzurechnender Jahresüberschuss und CO2-Komponente) und zu einem Drittel an individuellen Zielen. Die Zielerreichung der Unternehmensziele ergibt sich aus der Multiplikation der Zielerreichung des Leistungskriteriums den Aktionären der HeidelbergCement AG zuzurechnender Jahresüberschuss mit dem erzielten Multiplikator der CO2- Komponente. Zu Beginn des Geschäftsjahres setzt der Aufsichtsrat die Ziel- und Schwellenwerte für die einzelnen Leistungskriterien bzw. im Fall der individuellen Ziele die konkreten Ziele für das Geschäftsjahr fest. Dabei achtet er darauf, dass diese anspruchsvoll und ambitioniert sind. Nach Ablauf des Geschäftsjahres stellt der Aufsichtsrat den Grad der Zielerreichung für die einzelnen Leistungskriterien fest. Den Aktionären der HeidelbergCement AG zuzurechnender Jahresüberschuss Grundlage des ersten Leistungskriteriums ist der den Aktionären der HeidelbergCement AG zuzurechnende Jahresüberschuss bereinigt um Sondereffekte. Dabei werden Sondereffekte ab einem Wert von 20 Mio € berücksichtigt. Der den Aktionären der HeidelbergCement AG zuzurechnende Jahresüberschuss reflektiert als Basisgröße die Profitabilität von Heidelberg Materials. Die Steigerung des Unternehmenswerts durch ein nachhaltiges, am Ergebnis orientiertes Wachstum soll eine dauerhafte unternehmerische Handlungsfähigkeit garantieren. Im Rahmen der Finanzstrategie ist Heidelberg Materials bestrebt, eine attraktive Anlagemöglichkeit für seine Aktionäre darzustellen und eine progressive Dividendenpolitik zu betreiben. Der den Aktionären der HeidelbergCement AG zuzurechnende Jahresüberschuss stellt dabei die Basis für die Dividendenzahlungen dar. Als Bestandteil des Jahresbonus soll die Kennzahl daher Anreize zum profitablen Wirtschaften setzen. Für die Berechnung der Zielerreichung des Leistungskriteriums den Aktionären der HeidelbergCement AG zuzurechnender Jahresüberschuss legt der Aufsichtsrat zu Beginn des jeweiligen Geschäftsjahres einen Zielkorridor sowie die Schwellenwerte (Unter- und Obergrenze) fest. Die Bandbreite der Zielerreichung beträgt 0 % bis 200 %. Für das Geschäftsjahr 2022 hat der Aufsichtsrat einen Zielkorridor von 1.526 Mio € bis 1.546 Mio € festgelegt. Die Zielerreichung beträgt 120 %, wenn der Ist-Wert des den Aktionären der HeidelbergCement AG zuzurechnenden Jahresüberschusses innerhalb des Zielkorridors liegt. Hintergrund dieser Regelung sind die zwischen der Erstellung der operativen Planung und der Ziele für 2022 unerwartet stark gestiegenen Energie- und Rohstoffkosten. Die Untergrenze wurde auf 1.286 Mio € und die Obergrenze auf 1.646 Mio € festgesetzt. Im Geschäftsjahr 2022 betrug der Ist-Wert des den Aktionären der HeidelbergCement AG zuzurechnenden Jahresüberschusses inklusive der Bereinigungen um Sondereffekte 1.602 Mio €. Hieraus ergibt sich eine Zielerreichung von 165 %. Die Bereinigungen umfassen:

Für die Ermittlung des den Aktionären der HeidelbergCement AG zuzurechnenden Jahresüberschusses werden die genannten Bereinigungen um die jeweiligen Steuereffekte angepasst. Die folgende Darstellung stellt die Zielerreichung im Leistungskriterium den Aktionären der HeidelbergCement AG zuzurechnender

Jahresüberschuss dar:

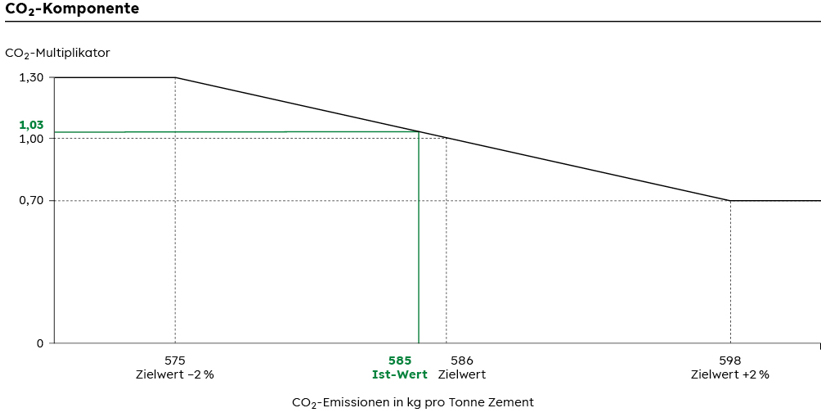

Die CO2-Komponente im Jahresbonus soll einen maßgeblichen Anreiz zur Erreichung der im Rahmen der Unternehmensstrategie gesetzten CO2-Reduktionsziele setzen. Gleichzeitig soll die langfristige und nachhaltige Entwicklung von Heidelberg Materials durch eine Ausrichtung des Geschäftsmodells auf eine ressourcenschonende Produktion gefördert werden. Die Methodik zur Berechnung der CO2-Komponente basiert auf einer internen Definition für die spezifischen CO2-Emissionen pro Tonne Zement. Die interne Definition berücksichtigt die CO2-Emissionen der wesentlichen Prozessschritte der Zementherstellung. Dazu gehören u. a. der Roh- und Brennstoffverbrauch, Klinkerproduktion und -mahlung. Die CO2-Emissionen des zugekauften Klinkers werden ebenfalls eingerechnet. Im Einklang mit der Bilanzierungsmethode des EU ETS wird der Biomasseanteil der verwendeten alternativen Brennstoffe als CO2-neutral betrachtet. Um die Vergleichbarkeit mit maßgeblichen Wettbewerbern zu gewährleisten, berichtet Heidelberg Materials im Kapitel Nichtfinanzielle Erklärung über die CO2-Emissionen gemäß dem Standard der GCCA (Spezifische Netto-CO2-Emissionen pro Tonne zementartigem Material). Im Vergleich zur internen Definition werden für die Netto-CO2-Emissionen die gesamten alternativen Brennstoffe als CO2-neutral berücksichtigt und nicht nur deren biogener Anteil. Daher sind die CO2-Emissionen gemäß der internen Definition höher als die nach dem GCCA-Standard berechneten. Die CO2-Komponente ist als Multiplikator ausgestaltet, der zwischen 0,7 und 1,3 liegen kann (CO2-Multiplikator). Für die Bestimmung des CO2-Multiplikators legt der Aufsichtsrat zu Beginn des jeweiligen Geschäftsjahres ein Ziel für die spezifischen CO2-Emissionen pro Tonne Zement fest, das aus der langfristigen CO2-Roadmap von Heidelberg Materials und der aktuellen CO2-Performance abgeleitet ist. Für das Geschäftsjahr 2022 hat der Aufsichtsrat einen Zielwert von 586 kg CO2 pro Tonne Zement festgelegt. Die Über- bzw. Untererfüllung des Zielwerts um bis zu –2 % bzw. +2 % führt zu einer linearen Zu- oder Abnahme der Zielerreichung. Daraus ergibt sich ein CO2-Multiplikator zwischen 1,3 (bei –2 %: Obergrenze) und 0,7 (bei +2 %: Untergrenze). Im Geschäftsjahr 2022 betrug der Ist-Wert der CO2-Emissionen 585 kg CO2 pro Tonne Zement. Hieraus ergibt sich ein CO2-Multiplikator von 1,03. Die folgende Grafik stellt die Zielerreichung der CO2-Komponente dar:

Die individuellen Ziele haben innerhalb des Jahresbonus eine Gewichtung von einem Drittel und können sowohl finanzieller als auch nichtfinanzieller Art sein. Zu Beginn des Geschäftsjahres legt der Aufsichtsrat die Ziele je Vorstandsmitglied fest. Die Bandbreite der Zielerreichung beträgt 0 % bis 200 %. Für jedes Vorstandsmitglied wurden im Jahr 2022 individuelle Ziele in Abhängigkeit des jeweiligen Verantwortungsbereichs vereinbart. Diese Ziele basierten auf den Zielsetzungen der Unternehmensstrategie Wachstum und Transformation, Nachhaltigkeit, Digitalisierung, Beschäftigte und Organisation, Unternehmensportfolio, Kapitalallokation sowie Wertschöpfung. Im Bereich Wachstum und Transformation wurden Umsatzwachstumsziele sowie Ziele zur Optimierung von Prozessen und Strukturen in Vertrieb, Produktion und Verwaltung implementiert. Beim Unternehmensportfolio lag der Fokus auf der Vereinfachung des Länderportfolios und einer Priorisierung der stärksten Marktpositionen. Die vereinbarten Ziele setzten Anreize, Desinvestitionen zu beschleunigen, falls Renditeerwartungen mittelfristig nicht erreicht werden können, und Akquisitionen nur bei hohen Renditeerwartungen durchzuführen. Im Bereich Digitalisierung wurden Ziele gesetzt, die digitale Kundenbasis zu erweitern (HConnect), Effizienzgewinne und Kostensenkungen in Produktion und Verwaltung zu ermöglichen (HProduce) sowie die Beteiligung an Command Alkon in die Digitalisierungsstrategie zu integrieren. Um die Nachhaltigkeitsziele der Gesellschaft zu erreichen, wurden Ziele gesetzt, ein Produktkennzeichnungssystem für nachhaltige Produkte zu entwickeln, die Nachhaltigkeitsberichterstattung zu verbessern sowie die CO2-Roadmap weiterzuentwickeln. Darüber hinaus wurden Ziele zur Erhöhung der Arbeitssicherheit sowie zu nachhaltigem Wassermanagement und dem Schutz und Erhalt der Biodiversität gesetzt. Für das Jahr 2022 lag die prozentuale individuelle Zielerreichung der Vorstandsmitglieder zwischen 117% und 149%. In vielen Bereichen konnte der Vorstand die gesetzten Ziele nicht nur erreichen, sondern gar übertreffen. Im Bereich Nachhaltigkeit wurde ein Kennzeichnungssystem für nachhaltige Produkte auf globaler Ebene eingeführt und die Berichterstattung der CO2-Emissionen weiter verbessert, wodurch erstmals auch hohe Anforderungen der Wirtschaftsprüfer an den Ausweis der CO2-Zahlen erfüllt wurden. Zudem wurden auf breiter Front Wasser- und Biodiversitätsmanagementpläne an vielen Standorten weltweit etabliert. Bei der Digitalisierung konnte die digitale Kundenbasis erhöht (HConnect), weitere digitale Produkte eingeführt (neue „Smartrock“-Sensoren) und die Cybersicherheit verbessert werden. Mit der Akquisition verschiedener Unternehmen (z.B. Mick George, RWG) wurde die strategisch wichtige Präsenz im Recyclingmarkt weiter ausgebaut. Im Bereich Wertschöpfung konnten durch die Umsetzung des Business Excellence Programms und der Optimierung von Verwaltungsstrukturen (beispielsweise durch den Abbau von Einheiten) weitere Einsparpotenziale realisiert werden. Durch die äußerst erfolgreiche Preispolitik konnten zudem Umsatzziele in vielen Regionen übertroffen werden. Gleichzeitig wurden Margenziele aufgrund der stark gestiegenen Energie- und Rohstoffkosten verfehlt. Die nachfolgende Tabelle gibt einen Überblick über die Ziele und deren Erreichung pro Vorstandsmitglied für das Jahr 2022. Individuelle Zielerreichung der Vorstandsmitglieder

Jahresbonus 2022 – Gesamtzielerreichungen und Auszahlungen Die nachfolgende Tabelle zeigt die Gesamtzielerreichung sowie den sich hieraus ergebenden Auszahlungsbetrag pro Vorstandsmitglied für den Jahresbonus 2022: Gesamtzielerreichung Jahresbonus 2022

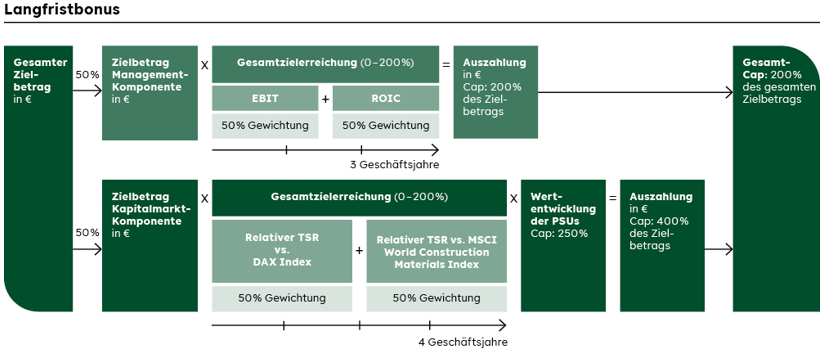

Im Falle eines unterjährigen Beginnes oder einer unterjährigen Beendigung der Vorstandstätigkeit, wird die Zielerreichung auf den zeitanteilig gekürzten Zielbetrag angewendet, um den Auszahlungsbetrag zu errechnen (dies betrifft für das Geschäftsjahr 2022 kein Vorstandsmitglied). Die Auszahlung aus dem Jahresbonus 2022 erfolgt im Anschluss an die Hauptversammlung 2023. Langfristbonus Der Langfristbonus ist eine langfristig orientierte variable Vergütungskomponente, die in jährlichen Tranchen zugeteilt wird. Bei einer Zielerreichung von 100 % beträgt er 150 % vom festen Jahresgehalt für den Vorstandsvorsitzenden und 125 % vom festen Jahresgehalt für die Mitglieder des Vorstands. Zu Beginn des Geschäftsjahres 2022 wurde der Langfristbonus 2022 – 2024 / 2025 zugeteilt. Die erstmalige Zuteilung erfolgte im Geschäftsjahr 2011. Die folgende Darstellung gibt einen Überblick über die Auszahlungssystematik der Tranchen des Langfristbonus mit Bezug zum

Geschäftsjahr 2022 bzw. über die noch laufenden Tranchen:

Management-Komponente Die Management-Komponente ist als Performance Cash Plan ausgestaltet. Sie hat eine dreijährige Performance-Periode und berücksichtigt die interne Wertschöpfung, gemessen anhand der gleichgewichteten Leistungskriterien Ergebnis vor Zinsen und Steuern (EBIT) und Return on Invested Capital (ROIC). Der Zielwert für die Management-Komponente beträgt 50 % des gesamten Zielbetrags für den Langfristbonus. Nach Ablauf der Performance-Periode wird die Zielerreichung für die Management-Komponente vom Aufsichtsrat festgestellt. Die Gesamtzielerreichung kann zwischen 0 % und 200 % betragen. Kapitalmarkt-Komponente Die Kapitalmarkt-Komponente ist als Performance Share Plan ausgestaltet. Diese Komponente basiert auf virtuellen Aktien, sogenannten Performance Share Units (PSUs), stellt dadurch einen direkten Bezug zur Kursentwicklung der HeidelbergCement AG-Aktie her und verstärkt somit die Interessenverknüpfung zwischen Vorstand und Aktionären. Die Kapitalmarkt-Komponente hat eine vierjährige Performance-Periode und berücksichtigt die externe Wertschöpfung, gemessen am Leistungskriterium TSR im Vergleich zu relevanten Kapitalmarktindizes. Für die Kapitalmarkt-Komponente wird in einem ersten Schritt die Anzahl der vorläufig zuzuteilenden PSUs ermittelt. Die Stückzahl der PSUs errechnet sich dabei anhand von 50 % des gesamten Zielbetrags für den Langfristbonus geteilt durch den Referenzkurs der HeidelbergCement AG-Aktie zum Start der Performance-Periode (Zuteilungskurs). Der Zuteilungskurs ist der Durchschnitt der Tagesschlusskurse der HeidelbergCement AG-Aktie im Xetra-Handel der Frankfurter Wertpapierbörse in den drei Monaten vor dem Tag des Beginns der Performance-Periode. Der Zuteilungskurs für den Langfristbonus 2022 -2024 / 2025 und die Tranche 2022 der Kapitalmarkt-Komponente beträgt 62,56 €. Nach Ablauf der vierjährigen Performance-Periode wird die Zielerreichung beim Leistungskriterium der Kapitalmarkt-Komponente festgestellt. Die Zielerreichung kann zwischen 0 % und 200 % betragen. Die finale Anzahl der PSUs ergibt sich aus der Multiplikation der vorläufig zugeteilten Anzahl an PSUs mit der Zielerreichung. Die so ermittelte Anzahl an PSUs wird mit dem dann geltenden Referenzkurs der HeidelbergCement AG-Aktie zum Ende der Performance-Periode (Schlusskurs) multipliziert, angepasst um die fiktiv reinvestierten Dividendenzahlungen und unter Bereinigung von Kapitalveränderungen. Der Schlusskurs ist der Durchschnitt der Tagesschlusskurse der HeidelbergCement AG-Aktie im Xetra-Handel der Frankfurter Wertpapierbörse in den drei Monaten vor dem Tag des Ablaufs der Performance-Periode. Die Wertentwicklung je PSU ist auf 250 % des Zuteilungskurses begrenzt. Die nachfolgende Tabelle fasst die individuellen Zielbeträge pro Vorstandsmitglied, den Zuteilungskurs, die Anzahl der vorläufig zugeteilten PSUs sowie die maximal mögliche Anzahl der PSUs am Ende der Performance-Periode für den Langfristbonus 2022 – 2024 / 2025 zusammen: Zuteilung Langfristbonus 2022 – 2024 / 2025

1) Berechnungsgrundlage: Tagesgenaue ratierliche Rechnung ab 01.01.2022 bis zum 30.09.2022 und ab 1.10.2022 über die Laufzeit von 3 bzw. 4 Jahren 2) Berechnungsgrundlage: Tagesgenaue ratierliche Rechnung ab 01.01.2022 bis zum 30.04.2022 und ab 1.05.2022 über die Laufzeit von 3 bzw. 4 Jahren Im Falle eines unterjährigen Beginns oder einer unterjährigen Beendigung der Vorstandstätigkeit wird der Zielbetrag sowohl für die Management- als auch für die Kapitalmarkt-Komponente jeweils zeitanteilig auf Basis des Zeitraums vom Eintrittsdatum bis zum Ende der jeweiligen Performance-Periode bzw. vom Beginn der Performance-Periode bis zum jeweiligen Austrittsdatum im Verhältnis zur Gesamtdauer der Performance-Periode tagesgenau errechnet. Die Auszahlung aus der Management-Komponente erfolgt im Anschluss an die Hauptversammlung des Jahres, das auf die dreijährige Performance-Periode folgt, in bar und ist auf 200 % des Zielbetrags begrenzt. Die Auszahlung aus der Kapitalmarkt-Komponente erfolgt im Anschluss an die Hauptversammlung des Jahres nach der vierjährigen Performance-Periode in bar und ist auf 400 % des Zielbetrags begrenzt. Die Auszahlung aus dem gesamten Langfristbonus ist auf maximal 200 % des vertraglich vereinbarten Zielbetrags begrenzt, wobei

die Höhe der Kapitalmarkt-Komponente die Höhe der Auszahlung der Management-Komponente kompensieren kann.

Die Gesamtzielerreichung bei der Management-Komponente bemisst sich zu gleichen Teilen anhand der Leistungskriterien bereinigtes EBIT und ROIC. EBIT Grundlage des Leistungskriteriums ist das EBIT, das um einmalige, bei der Planung und Zielsetzung nicht vorhersehbare Geschäftsvorfälle bereinigt wird. Wie bei der Berechnung des den Aktionären der HeidelbergCement AG zuzurechnenden Jahresüberschusses werden hierbei lediglich Sondereffekte über einer Wertgrenze von 20 Mio EUR berücksichtigt. Das EBIT ist eine Kennzahl zur Messung der Profitabilität und reflektiert die Ertragskraft von Heidelberg Materials. In Kombination mit der Berücksichtigung des den Aktionären der HeidelbergCement AG zuzurechnenden Jahresüberschusses im Jahresbonus werden somit sowohl in der kurzfristigen als auch der langfristigen variablen Vergütungskomponente Anreize für ein profitables Wachstum gesetzt. Zu Beginn jeder Tranche legt der Aufsichtsrat einen Zielkorridor, der aus dem für die Gesellschaft maßgeblichen dreijährigen

operativen Plan abgeleitet wird, sowie die Schwellenwerte (Ober- und Untergrenze) fest. Die Berechnung der Zielerreichung

nach Abschluss der Performance-Periode erfolgt anhand eines Abgleichs des durchschnittlichen EBIT über die dreijährige Performance-Periode

mit dem festgelegten Zielkorridor. Die Bandbreite der Zielerreichung beträgt 0 % bis 200 %.

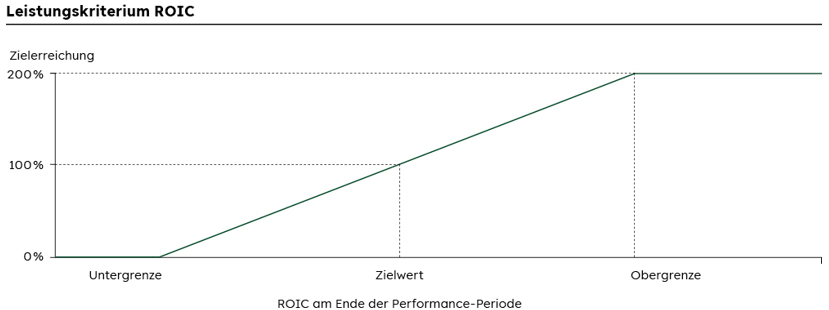

ROIC Grundlage des Leistungskriteriums ist der ROIC. Ab der Tranche 2021 des Langfristbonus wird der bereinigte ROIC berechnet als Verhältnis zwischen dem Ergebnis des laufenden Geschäftsbetriebs abzüglich des laufenden Steueraufwands (der um Effekte aus Wertberichtigungen bereinigt wird) und dem durchschnittlichen investierten Kapital (Durchschnitt aus Eröffnungs- und Schlussbilanz des jeweiligen Geschäftsjahrs). Für Tranchen des Langfristbonus vor dem Jahr 2021 gilt eine abweichende Berechnungsmethodik, die im Abschnitt Mit Ablauf des Geschäftsjahres 2022 geendete Tranchen beschrieben wird. Der ROIC ist einer der bedeutsamsten finanziellen Leistungsindikatoren von Heidelberg Materials. Durch die Berücksichtigung des ROIC als Leistungskriterium im Langfristbonus werden im Einklang mit der Unternehmensstrategie Anreize gesetzt, die Kapitaleffizienz zu erhöhen. Die Zielerreichung beim ROIC wird anhand eines Abgleichs des bei Beginn der jeweiligen Tranche festgelegten Zielwerts mit

dem tatsächlichen Ist-Wert am Ende der Performance-Periode gemessen. In Abhängigkeit des Zielwerts werden die Unter- und Obergrenze

der Zielerreichungskurve festgelegt. Der vom Aufsichtsrat festgelegte Zielwert wird dabei aus dem für die Gesellschaft maßgeblichen

dreijährigen operativen Plan abgeleitet. Die Bandbreite der Zielerreichung beträgt 0 % bis 200 %.

Leistungskriterium der Kapitalmarkt-Komponente Bei der Kapitalmarkt-Komponente bemisst sich die Zielerreichung am Leistungskriterium relativer TSR. Relativer TSR Die TSR-Performance ermittelt sich anhand des Vergleichs der Performance der HeidelbergCement AG-Aktie (berechnet als Wertzuwachs der Aktie unter Berücksichtigung der reinvestierten Dividendenzahlungen und der Bereinigung von Kapitalveränderungen) gegenüber den beiden Kapitalmarktindizes DAX und MSCI World Construction Materials Index. Durch den relativen TSR wird ein kapitalmarktorientiertes Leistungskriterium genutzt, das einen Anreiz zur nachhaltigen und langfristigen Outperformance der relevanten Vergleichsgruppen setzt und somit in Einklang mit dem Ziel von Heidelberg Materials steht, Aktionären eine attraktive Anlagemöglichkeit zu bieten. Daneben wird durch den relativen TSR eine relative Erfolgsmessung in den Langfristbonus implementiert. Die Bandbreite der Zielerreichung für die Bestimmung der finalen Anzahl der PSUs am Ende der Performance-Periode beträgt 0 % bis 200 %. Gemessen wird die Zielerreichung anhand der Veränderung des TSR ausgehend von einer vierjährigen Referenzperiode vor Planbeginn über die vierjährige Performance-Periode. Dabei wird zunächst die Entwicklung des TSR der HeidelbergCement AG-Aktie bestimmt und der jeweiligen Entwicklung der Vergleichsindizes gegenübergestellt. Die Zielerreichung wird anschließend auf Basis des durchschnittlichen relativen TSR errechnet. Die Zielerreichungskurve für den relativen TSR stellt sich wie folgt dar:

Mit Ablauf des Geschäftsjahres 2022 endeten die Tranche 2020 der Management-Komponente (Langfristbonus 2020 – 2022 / 2023) sowie die Tranche 2019 der Kapitalmarkt-Komponente (Langfristbonus 2019 – 2021 / 2022). Die Ausgestaltung der beiden beendeten Tranchen entspricht dabei weitgehend der im Geschäftsjahr 2022 zugeteilten Tranchen des Langfristbonus. Tranche 2020 der Management-Komponente Die Zielerreichung der Tranche 2020 der Management-Komponente wurde anhand der gleichgewichteten Leistungskriterien EBIT und ROIC ermittelt. Abweichend von der seit der Tranche 2021 geltenden und der im vorhergehenden Abschnitt beschriebenen Berechnungsmethodik, erfolgt die Messung des ROIC für die Tranche 2020 auf Basis des Ergebnis des laufenden Geschäftsbetriebs abzüglich der gezahlten Steuern geteilt durch das um Währungsumrechnungseffekte bereinigte investierte Kapital im letzten Jahr der Performance Periode. Die gezahlten Steuern entsprechen den in der Kapitalflussrechnung ausgewiesenen gezahlten Steuern. Das investierte Kapital setzt sich aus dem Eigenkapital und der bilanziellen Nettofinanzschulden abzüglich andienbarer Minderheiten am Ende der Performance Periode zusammen. Bereinigt wird das investierte Kapital um den Unterschiedsbetrag der im Eigenkapital erfassten Währungsumrechnungsdifferenzen am Ende der Performance Periode und bei Aufstellung der Ziele. Für das EBIT wurde vor Beginn der Tranche ein Zielkorridor für eine Zielerreichung von 100% von 2.210 bis 2.310 Mio € festgelegt. Der Ist-Wert des EBIT, der sich als Durchschnitt des EBIT über die drei Jahre der Performance-Periode errechnet, lag bei 2.429 Mio € (2020: 2.302 Mio €, 2021: 2.565 Mio €, 2022: 2.419 Mio €). Die einzelnen Jahreswerte sind um die Sondereffekte bereinigt, die auch bei der Ermittlung des den Aktionären der HeidelbergCement AG zuzurechnenden Jahresüberschusses für Zwecke des Jahresbonus berücksichtigt wurden, soweit sie sich auf das EBIT auswirken. In den Vorjahren waren dies vor allem Restrukturierungsaufwendungen, Wertberichtigungen und Veräußerungsgewinne. Für 2022 sind dies die im Abschnitt Jahresbonus aufgeführten Gewinne aus der Veräußerung von Geschäftsbereichen in Spanien sowie Grundstücken in Schweden und den Niederlanden, Wertminderungen in Russland sowie der Beteiligung am Gemeinschaftsunternehmen Akcansa Cimento Sanayi ve Ticaret A.S. und Restrukturierungsaufwendungen in Nordamerika. Auf dieser Basis ergibt sich eine Zielerreichung beim EBIT von 200 %. Für den ROIC wurde vor Beginn der Tranche ein Zielwert von 6,70 % festgelegt bei dem eine Zielerreichung von 100 % vorgesehen ist. Der Ist-Wert des ROIC am Ende der Performance-Periode lag bei 7,97 % und entspricht einer Zielerreichung von 200 %. Auf Basis der Zielerreichungen in den beiden Leistungskriterien ergibt sich eine Gesamtzielerreichung von 200 % für die Tranche 2020 der Management-Komponente. Die nachfolgende Tabelle fasst die Zielwerte, Schwellenwerte (Ober- und Untergrenze) sowie Ist-Werte und Zielerreichungen pro Leistungskriterium zusammen: Zielerreichung in der Management-Komponente des Langfristbonus 2020 – 2022 / 2023

Die folgende Tabelle zeigt den sich aus der Gesamtzielerreichung ergebenden Auszahlungsbetrag pro Vorstandsmitglied für die Tranche 2020 der Management-Komponente: Zusammenfassung der Management-Komponente des Langfristbonus 2020 – 2022 / 2023

Die Auszahlung aus der Tranche 2020 der Management-Komponente erfolgt im Anschluss an die Hauptversammlung 2023. Tranche 2019 der Kapitalmarkt-Komponente Die Zielerreichung der Tranche 2019 der Kapitalmarkt-Komponente wurde analog der im Geschäftsjahr 2022 zugeteilten Tranche anhand des Leistungskriteriums relativer TSR gemessen. Während der DAX über die vierjährige Performance-Periode im Vergleich zur Referenzperiode einen Anstieg um 20,3 % und der MSCI World Construction Materials Index um 18,9 % verzeichneten, lag der TSR der HeidelbergCement AG-Aktie am Ende der Performance-Periode bei -16,2 %. Im Vergleich zum DAX ergibt sich somit eine Differenz von -36,5 %-Punkten und im Vergleich zum MSCI World Construction Materials Index eine Differenz von -35,1 %-Punkten. Somit ergibt sich eine durchschnittliche Differenz von -36 %-Punkten. Hieraus resultiert beim relativen TSR eine Gesamtzielerreichung von 0 % für die Tranche 2019 der Kapitalmarkt-Komponente. Der Zuteilungskurs für die Bestimmung der Anzahl der vorläufig zugeteilten PSUs zu Beginn der Tranche lag bei 58,78 €. Der

Schlusskurs, inklusive der fiktiv reinvestierten Dividenden und unter Bereinigung von Kapitalveränderungen, am Ende der Performance-Periode

lag bei 54,76 €. Dies entspricht einer Entwicklung von –6,8 % über die Performance-Periode.

Zusammenfassung der Kapitalmarkt-Komponente des Langfristbonus 2019 – 2021 / 2022

Pensionszusage Beitragszusage Vorstandsmitglieder, die seit 2019 neu- oder wiederbestellt wurden, erhalten eine Beitragszusage, unter der die Gesellschaft dem Vorstandsmitglied einen jährlichen Versorgungsbeitrag zahlt. Die Höhe dieses Beitrags wird in regelmäßigen Abständen überprüft. Im Rahmen eines kapitalmarktorientierten Modells werden die Beiträge verwendet, um Fondsanteile zu erwerben, die einem Versorgungskonto gutgeschrieben werden. Im Versorgungsfall hat das Vorstandsmitglied Anspruch auf eine Einmalkapitalzahlung in Höhe des Werts des Versorgungskontos zum Zeitpunkt des Eintritts des Versorgungsfalls. Alternativ kann das Vorstandsmitglied eine Verrentung des angesammelten Versorgungskapitals wählen. Die über die Dauer der Laufzeit der Zusage angesammelten Versorgungsbeiträge sind hierbei garantiert. Im Falle des Ablebens des Vorstandsmitglieds geht der Versorgungsanspruch auf die Witwe oder den Witwer bzw. auf die Kinder des Vorstandsmitglieds über. Herr Dr. Dominik von Achten, Herr René Aldach, Herr Ernest Jelito, Frau Dr. Nicola Kimm sowie Herr Dennis Lentz erhalten aktuell eine Beitragszusage. Herrn Chris Ward wird im Rahmen der Beitragszusage eine jährliche Cash Allowance in bar zur Verfügung gestellt, die zur Finanzierung einer privaten Altersvorsorge verwendet werden kann. Leistungszusage vor 2019 (Altzusage) Herr Dr. Dominik von Achten verfügt zusätzlich zu seiner Beitragszusage über eine Leistungszusage in Form eines jährlichen Ruhegehaltes für seine bis zu seiner Wiederbestellung im Jahr 2020 erdienten Pensionsansprüche. Die Pensionsverträge der zwischen 2016 und 2018 berufenen Mitglieder des Vorstands beinhalten die Zusage auf ein jährliches Ruhegehalt in Form eines Prozentsatzes des pensionsfähigen Einkommens. Die Herren Kevin Gluskie, Hakan Gurdal und Jon Morrish erhalten aktuell eine solche Leistungszusage. Der Prozentsatz beträgt maximal 4 % je angefangenes Dienstjahr; die maximale Summe beträgt 40 % des pensionsfähigen Einkommens. Das pensionsfähige Einkommen ist für jedes Vorstandmitglied einzelvertraglich vereinbart. Bei Wiederbestellung werden bestehende Leistungszusagen mit dem Wert der Pensionsleistung zum Zeitpunkt der Wiederbestellung fortgeführt. Sollte der Aufsichtsrat darüberhinausgehende Zusagen zur Altersversorgung beschließen, werden diese durch die Beitragszusage abgedeckt. Der Aufsichtsrat behält sich das Recht vor, im Fall von rentennahen Vertragsverlängerungen eine Anpassung der Altersversorgungsleistung auch im bestehenden System zu beschließen. Zusätzlich zu den Leistungs- und Beitragszusagen wird bei Vertragsbeendigung anlässlich des Eintritts des Versorgungsfalls für die Dauer von sechs Monaten ein Übergangsgeld in Höhe der monatlichen Gehaltsteilbeträge auf Basis des festen Jahresgehalts gezahlt. Ruhegehaltszahlungen Die Ruhegehaltszahlung der Pensionszusage erfolgt monatlich entweder:

Hinterbliebenenversorgung Die Pensionsverträge beinhalten eine Hinterbliebenenversorgung. Verstirbt ein Vorstandsmitglied, erhalten die Witwe oder der Witwer sowie die unterhaltsberechtigten Kinder Witwen- bzw. Waisengeld. Im Fall der Leistungszusagen beträgt das Witwengeld 60 % und das Waisengeld 10 % des Ruhegehalts des Verstorbenen bzw. der Verstorbenen, solange gleichzeitig Witwengeld gezahlt wird. Sofern gleichzeitig kein Witwengeld gezahlt wird, beträgt das Waisengeld 20 % des Ruhegehalts des Verstorbenen bzw. der Verstorbenen. Im Fall der Beitragszusagen geht der vollständige Anspruch auf das Versorgungsguthaben auf die Witwe oder den Witwer und hinterbliebene Kinder über. Dienstzeitaufwand und Barwerte der Pensionsansprüche Der Dienstzeitaufwand sowie die Barwerte der bestehenden Pensionsansprüche zum 31. Dezember 2022 sind je Vorstandsmitglied konsolidiert in der folgenden Tabelle dargestellt: Pensionszusagen gem. IAS 19

Sowohl die Dienstzeitaufwände wie auch die Barwerte der Pensionsansprüche hängen, neben der Höhe der zugesagten Leistung bzw. des zugesagten Beitrags, wesentlich von verschiedenen versicherungsmathematischen Parametern ab, beispielsweise vom jeweiligen Alter des Vorstandsmitglieds sowie vom aktuell gängigen Zinsniveau. Das im Laufe des vergangenen Jahres stark gestiegene Zinsniveau führte zu einem geringeren Anstieg der Barwerte der Pensionsansprüche als in den Vorjahren und, wie der Tabelle zu entnehmen ist, in einzelnen Fällen gar zu einem Rückgang. Eigeninvestment (Share Ownership) Zur weiteren Harmonisierung der Interessen des Vorstands und der Aktionäre hat der Aufsichtsrat Vorgaben für den Aktienbesitz beschlossen. Die Vorstandsmitglieder sind verpflichtet, eine vertraglich festgelegte Anzahl von Aktien der HeidelbergCement AG zu kaufen und für die Dauer ihrer Bestellung als Mitglied des Vorstands zu halten. Das Eigeninvestment stellt ein zentrales Element dar, um eine Interessenkongruenz zwischen Vorstand und Aktionären zu schaffen und gleichzeitig die Vorstandsvergütung noch weiter auf den langfristigen Erfolg von Heidelberg Materials auszurichten. Die Zahl der zu haltenden HeidelbergCement AG-Aktien beträgt für den Vorstandsvorsitzenden 30.000 Stück und für die Mitglieder des Vorstands jeweils 15.000 Stück. Vor 2019 betrug die Verpflichtung für die Mitglieder des Vorstands 10.000 Stück HeidelbergCement AG-Aktien, weshalb vor diesem Zeitpunkt geschlossene Verträge eine Verpflichtung in dieser Höhe vorsehen. Bei einer Wiederbestellung gilt auch für diese Mitglieder des Vorstands die Anzahl von 15.000 Stück als Vorgabe. Zur Erfüllung des Eigeninvestments ist, sofern das Investmentziel zum entsprechenden Auszahlungszeitpunkt noch nicht erreicht ist, die Hälfte der Auszahlungsbeträge aus dem Langfristbonus zum Erwerb von Aktien der Gesellschaft zu verwenden, bis das vollständige Eigeninvestment erbracht ist. Der Aufbau des Eigeninvestments kann dadurch mehrere Jahre in Anspruch nehmen. Auf das Eigeninvestment werden bereits gehaltene Aktien der Gesellschaft angerechnet. Die Vorstandsmitglieder haben dem Aufsichtsrat bestätigt, dass entsprechend der jeweiligen Verpflichtung genügend Aktien erworben wurden. Die nachfolgende Tabelle gibt einen Überblick über den Status des Eigeninvestments pro Vorstandsmitglied: Eigeninvestment (Share Ownership) der amtierenden Vorstandsmitglieder zum 31. Dezember 2022

1) Bislang sind keine Auszahlungen aus einem Langfristbonus erfolgt, der während der Vorstandstätigkeit gewährt wurde. Gemäß Vorstandsdienstvertrag bestand daher bislang keine Pflicht zum Aktienerwerb. Malus- und Clawback-Regelungen Im Rahmen der variablen Vergütungskomponenten bestehen Malus- und Clawback-Regelungen. Hierdurch hat der Aufsichtsrat bei Verstößen gegen wesentliche Sorgfaltspflichten die Möglichkeit, noch nicht ausgezahlte variable Vergütungskomponenten teilweise oder vollständig zu reduzieren (Malus) oder bereits ausgezahlte variable Vergütungskomponenten zurückzufordern (Clawback). Die Malus- und Clawback-Regelungen finden sowohl auf den Jahresbonus als auch auf den Langfristbonus Anwendung. Im Geschäftsjahr 2022 waren für den Aufsichtsrat keine Gründe für die Anwendung der Malus- und Clawback-Regelungen ersichtlich, weshalb es weder zu einer Reduzierung noch zu einer Rückforderung variabler Vergütung seitens des Aufsichtsrats kam. Angaben zu Leistungen im Falle des Ausscheidens Ausscheidungs-Bedingungen Im Falle der vorzeitigen Beendigung der Vorstandstätigkeit ohne wichtigen Grund erfolgt die Auszahlung aus dem Jahresbonus und dem Langfristbonus nach den vertraglich festgelegten Fälligkeitszeitpunkten und Bedingungen. Eine vorzeitige Abrechnung oder Auszahlung erfolgt nicht. Der Jahresbonus und Langfristbonus werden bei unterjährigem Ausscheiden während des Geschäftsjahres, in dem der Jahresbonus bzw. der Langfristbonus zugeteilt wird, zeitanteilig gekürzt. Im Falle der vorzeitigen Beendigung der Vorstandstätigkeit aus wichtigem Grund vor Ablauf der Performance-Periode verfallen die Ansprüche auf den Jahresbonus sowie den Langfristbonus. Abfindungs-Cap Im Falle der vorzeitigen Beendigung der Vorstandstätigkeit ohne wichtigen Grund wird im Einklang mit den Empfehlungen des DCGK bei Neuabschlüssen von Vorstandsverträgen bzw. Verlängerungen bestehender Vorstandsverträge darauf geachtet, dass Zahlungen an ein Vorstandsmitglied einschließlich Nebenleistungen den Wert von zwei Jahresvergütungen nicht überschreiten und nicht mehr als die Restlaufzeit des Anstellungsvertrags vergüten (Abfindungs-Cap). Die Berechnung des Abfindungs-Caps erfolgt auf Basis der Höhe der Gesamtvergütung des abgelaufenen Geschäftsjahres und gegebenenfalls auch auf Basis der Höhe der voraussichtlichen Gesamtvergütung für das laufende Geschäftsjahr. Ein Abfindungs-Cap wurde mit allen gegenwärtigen Vorstandsmitgliedern vereinbart. Change-of-Control-Klausel Vor der Veröffentlichung der Fassung des DCGK vom 16. Dezember 2019 geschlossene Vorstandsdienstverträge richten sich nach der Fassung vom 7. Februar 2017, entsprechend der darauf zu achten war, dass eine Zusage für Leistungen aus Anlass der vorzeitigen Beendigung der Vorstandstätigkeit infolge eines Kontrollwechsels 150 % des Abfindungs-Caps nicht übersteigt. Seit dem Geschäftsjahr 2020 geschlossene Vorstandsverträge richten sich nach der seit 2019 geltenden Anregung des DCGK, wonach Change-of-Control-Klauseln nicht mehr Bestandteil der Vorstandsverträge sein sollen. Die Verträge von Herrn René Aldach, Frau Dr. Nicola Kimm und Herrn Dennis Lentz enthalten somit keine Change-of-Control-Klauseln. Nachvertragliches Wettbewerbsverbot Für die Vorstandsmitglieder gilt ein nachvertragliches Wettbewerbsverbot, nach welchem den Vorstandsmitgliedern für die Dauer von zwei Jahren nach Beendigung des Anstellungsvertrags untersagt ist, weder in selbstständiger noch in unselbstständiger oder in sonstiger Weise für ein Unternehmen tätig zu werden, das mit Heidelberg Materials oder einem anderen Unternehmen von Heidelberg Materials in direktem oder indirektem Wettbewerb steht. Daneben ist den Vorstandsmitgliedern untersagt, während der Dauer des nachvertraglichen Wettbewerbsverbots ein solches Konkurrenzunternehmen zu errichten, zu erwerben oder sich hieran mittelbar oder unmittelbar zu beteiligen. Während der Dauer des nachvertraglichen Wettbewerbsverbots erhält das Vorstandsmitglied das zuletzt bezogene feste Jahresgehalt in gleichen monatlichen Teilbeträgen (Karenzentschädigung). Die Karenzentschädigung verringert sich, soweit das Vorstandsmitglied nach dem Ausscheiden Leistungen aus dem Pensionsvertrag erhält. Die HeidelbergCement AG kann vor Beendigung des Anstellungsvertrags auf das nachvertragliche Wettbewerbsverbot verzichten. Im Jahr 2022 wurde eine Karenzentschädigung in Höhe von 60 T€ an Herrn Dr. Bernd Scheifele und eine Karenzentschädigung in Höhe von 746 T€ an Herrn Dr. Lorenz Näger ausgezahlt. Angaben zu Leistungen von Dritten Für das Geschäftsjahr 2022 haben die Mitglieder des Vorstands keine Leistungen von Dritten im Hinblick auf ihre Vorstandstätigkeit erhalten. Gewährte und geschuldete Vergütung im Geschäftsjahr 2022 Vergütung im Geschäftsjahr 2022 aktiver Vorstandsmitglieder Im Folgenden wird die den einzelnen Mitgliedern des Vorstands gewährte und geschuldete Vergütung im Geschäftsjahr 2022 gemäß § 162 AktG dargestellt. Diese umfasst alle Vergütungskomponenten, deren zugrundeliegender (ein- oder mehrjähriger) Erdienungs- oder Performancezeitraum im Geschäftsjahr vollständig abgeschlossen wurde, auch wenn die Auszahlung erst im nächsten Geschäftsjahr stattfindet. Diese Ausweislogik entspricht mit Ausnahme der fehlenden Einbeziehung des Dienstzeitaufwands der Altersversorgungszusagen der bisherigen Vergütungsberichterstattung der HeidelbergCement AG, in der Tabelle „Zufluss gemäß DCGK“ in der Fassung des DCGK vom 7. Februar 2017. Die gewährte und geschuldete Vergütung im Geschäftsjahr 2022 gemäß § 162 AktG setzt sich aus den folgenden Vergütungskomponenten zusammen:

Zusätzlich wird als Teil der Vorstandsvergütung der Dienstzeitaufwand der Altersversorgungszusagen gemäß IAS 19 für das Geschäftsjahr 2022 in den Tabellen ausgewiesen. Neben den absoluten Vergütungshöhen enthalten die Tabellen zudem die relativen Anteile der einzelnen Vergütungskomponenten an der gesamten gewährten und geschuldeten Vergütung. Gewährte und geschuldete Vergütung gemäß § 162 AktG

Gewährte und geschuldete Vergütung gemäß § 162 AktG

1) 90 % des festen Jahresgehalts, des Jahresbonus, sowie des Langfristbonus von Kevin Gluskie werden von HeidelbergCement Asia getragen. Die übrigen 10 % trägt die HeidelbergCement AG. Die Nebenleistungen von Herrn Gluskie beinhalten neben der Kostenübernahme für einen Dienstwagen, eine Gruppenunfallversicherung und Heimflüge zudem eine Reiseerschwerniszulage sowie die Kostenübernahme für eine Dienstwohnung. Kevin Gluskie bezieht seine Vergütung gemäß Anstellungsvertrag in Australischen Dollar. Zur Umrechnung in Euro wurden jeweils die durchschnittlichen Wechselkurse der Jahre 2021 (1,5751 AUD/EUR) und 2022 (1,5169 AUD/EUR) herangezogen. Zur Umrechnung seines Langfristbonus in Euro wurden die Schlusskurse vor Beginn der Performanceperiode (31.12.2018: 1,62681 AUD/EUR, 31.12.2019: 1,5971 AUD/EUR) herangezogen. Gewährte und geschuldete Vergütung gemäß § 162 AktG

2) Ab 1. Dezember 2021 wurden 70 % des festen Jahresgehalts, des Jahresbonus sowie des Langfristbonus von Herrn Dennis Lentz von Heidelberg Materials North America (bis 1. Januar 2023 Lehigh Hanson) getragen. Die übrigen 30 % trägt die HeidelbergCement AG. Bis 30. November 2021 wurden 100 % der Vergütung von Herrn Dennis Lentz von der HeidelbergCement AG getragen. Die Nebenleistungen von Herrn Lentz beinhalten neben der Kostenübernahme für einen Dienstwagen, eine Gruppenunfallversicherung und Heimflüge insbesondere entsendungsbedingte geldwerte Vorteile wie eine Auslandskrankenversicherung, sowie Umzugs-, Wohn-, Schul- und Lebenshaltungskosten. 3) 90 % des festen Jahresgehalts, des Jahresbonus, sowie des Langfristbonus von Chris Ward werden von Heidelberg Materials North America (bis 1. Januar 2023 Lehigh Hanson) getragen. Die übrigen 10 % trägt die HeidelbergCement AG. Chris Ward bezieht seine Vergütung gemäß Anstellungsvertrag in US Dollar. Zur Umrechnung in Euro wurden jeweils die durchschnittlichen Wechselkurse der Jahre 2021 (1,1830 USD/EUR) und 2022 (1,0536 USD/EUR) herangezogen. Zur Umrechnung seines Langfristbonus in Euro wurden die Schlusskurse vor Beginn der Performanceperiode (31.12.2018: 1,1467 USD/EUR, 31.12.2019: 1,1213 USD/EUR) herangezogen. Vergütung früherer Vorstandsmitglieder Die gewährte und geschuldete Vergütung gemäß § 162 AktG früherer Mitglieder des Vorstands setzt sich insbesondere aus Auszahlungen des Langfristbonus sowie Ruhegeld- und Übergangsgeldzahlungen zusammen. Früheren Mitgliedern des Vorstands stehen Auszahlungen aus der mit Ablauf des Geschäftsjahres 2022 geendeten Tranche 2020 der Management-Komponente sowie der ebenfalls mit Ablauf des Geschäftsjahres 2022 geendeten Tranche 2019 der Kapitalmarkt-Komponente zu. Die folgende Tabelle fasst die wesentlichen Elemente der Tranchen zusammen: Zusammenfassung der Management-Komponente des Langfristbonus 2020 – 2022 / 2023 für ehemalige Mitglieder des Vorstands

1) Im Fall von Herrn Dr. Bernd Scheifele enthält der Wert für 2022 eine Anrechnung einer Vorabzahlung für den Langfristbonus 2020 – 20212 / 2023 in Höhe von 102 T€. Zusammenfassung der Kapitalmarkt-Komponente des Langfristbonus 2019 – 2021/2022 für ehemalige Mitglieder des Vorstands

Die Auszahlung der Tranchen erfolgt im Anschluss an die Hauptversammlung 2023. Weitergehende Informationen zur Tranche 2020 der Management-Komponente und zur Tranche 2019 der Kapitalmarkt-Komponente finden sich im Abschnitt Mit Ablauf des Geschäftsjahres 2022 geendete Tranchen. Die nachfolgenden Tabellen stellen die den früheren Mitgliedern des Vorstands im Geschäftsjahr 2022 gewährte und geschuldete Vergütung gemäß § 162 AktG dar: Gewährte und geschuldete Vergütung gemäß § 162 AktG

1) Im Fall von Herrn Dr. Bernd Scheifele enthält der Wert für 2022 eine Anrechnung einer Vorabzahlung für den Langfristbonus 2020 – 2022 / 2023 in Höhe von 102 T€. 2) Enthält die Zahlung einer Karenzentschädigung an Herrn Dr. Scheifele und Herrn Dr. Näger. Vergütung des Aufsichtsrats im Geschäftsjahr 2022 Grundsätze der Aufsichtsratsvergütung Das Vergütungssystem des Aufsichtsrats der HeidelbergCement AG wurde von der Hauptversammlung 2021 gebilligt und ist rückwirkend zum 1. Januar 2021 in Kraft getreten. Die Vergütung der Aufsichtsratsmitglieder ist in § 12 der Satzung der HeidelbergCement AG geregelt. Die Vergütung besteht aus Festbeträgen und Sitzungsgeldern. Jedes Mitglied erhält eine feste Vergütung in Höhe von 80.000 €, der Vorsitzende erhält das Zweieinhalbfache, sein Stellvertreter das Eineinhalbfache. Die Mitglieder des Prüfungsausschusses erhalten zusätzlich eine feste Vergütung von 25.000 € und die des Personalausschusses von 20.000 €. Der Ausschussvorsitzende erhält jeweils das Doppelte. Darüber hinaus wird für jede persönliche Teilnahme an einer Sitzung des Aufsichtsrats und seiner Ausschüsse, unabhängig davon, in welcher Form diese durchgeführt wird, ein Sitzungsgeld von 2.000 € gezahlt. Für mehrere Sitzungen, die an einem Tag oder an aufeinander folgenden Tagen stattfinden, wird das Sitzungsgeld nur einmal gezahlt. Gewährte und geschuldete Vergütung der Aufsichtsratsmitglieder Die nachfolgende Tabelle stellt die den Aufsichtsratsmitgliedern im Geschäftsjahr 2022 gewährte und geschuldete Vergütung gemäß § 162 AktG dar: Gewährte und geschuldete Vergütung des Aufsichtsrats für das Geschäftsjahr 2022

1) Keine Ausschusstätigkeit Vergleichende Darstellung der Vergütungs- und Ertragsentwicklung In Einklang mit den Vorgaben des § 162 Abs. 1 Satz 2 Nr. 2 AktG zeigt die nachfolgende Tabelle die Vergütungsentwicklung der im Geschäftsjahr 2022 aktiven und früheren Vorstandsmitglieder auf Basis der gewährten und geschuldeten Vergütung gemäß § 162 AktG, der Aufsichtsratsmitglieder sowie der Beschäftigten im Vergleich zur Ertragsentwicklung der Gesellschaft. Für den Kreis der Beschäftigten wurde die Gesamtbelegschaft der HeidelbergCement AG exklusive des Vorstands berücksichtigt. Entwicklung der durchschnittlichen Direktvergütung des Vorstands, des Aufsichtsrats und der Belegschaft der HeidelbergCement AG

Entwicklung der durchschnittlichen Direktvergütung des Vorstands, des Aufsichtsrats und der Belegschaft der HeidelbergCement AG

1) Mathematisch ermittelte Veränderung; eingeschränkte Interpretationsfähigkeit durch Vorzeichenwechsel innerhalb der Referenzwerte. 2) Gesamtbelegschaft der HeidelbergCement AG inkl. Top- und Senior-Management exkl. Vorstand (auf Vollzeitbasis) 3) Vorsitzender des Vorstands seit 01.02.2020 4) Mitglied des Vorstands seit 01.09.2021 5) Mitglied des Vorstands seit 01.07.2019 6) Mitglied des Vorstands seit 01.09.2019 7) Stellvertretender Vorsitzender des Vorstands bis 31.08.2021 8) Vorsitzender des Vorstands bis 31.01.2020 9) Mitglied des Vorstands bis 05.08.2019 10) Einzelne Beträge können durch unterjährige Ein- und Austritte sowie wechselnde Ausschusstätigkeiten schwanken. 11) Vorsitzender des Aufsichtsrats bis 12.05.2022 12) Vorsitzender des Aufsichtsrats seit 12.05.2022 Vermerk des unabhängigen Wirtschaftsprüfers über die Prüfung des Vergütungsberichts nach § 162 Abs. 3 AktG An die HeidelbergCement AG, Heidelberg Wir haben den zur Erfüllung des § 162 AktG aufgestellten Vergütungsbericht der HeidelbergCement AG, Heidelberg für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2022 einschließlich der dazugehörigen Angaben geprüft. Verantwortung der gesetzlichen Vertreter und des Aufsichtsrats Die gesetzlichen Vertreter und der Aufsichtsrat der HeidelbergCement AG sind verantwortlich für die Aufstellung des Vergütungsberichts, einschließlich der dazugehörigen Angaben, der den Anforderungen des § 162 AktG entspricht. Die gesetzlichen Vertreter und der Aufsichtsrat sind auch verantwortlich für die internen Kontrollen, die sie als notwendig erachten, um die Aufstellung eines Vergütungsberichts, einschließlich der dazugehörigen Angaben, zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Angaben ist. Verantwortung des Wirtschaftsprüfers Unsere Aufgabe ist es, auf der Grundlage unserer Prüfung ein Urteil zu diesem Vergütungsbericht, einschließlich der dazugehörigen Angaben, abzugeben. Wir haben unsere Prüfung unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Danach haben wir die Berufspflichten einzuhalten und die Prüfung so zu planen und durchzuführen, dass hinreichende Sicherheit darüber erlangt wird, ob der Vergütungsbericht, einschließlich der dazugehörigen Angaben, frei von wesentlichen falschen Angaben ist. Eine Prüfung umfasst die Durchführung von Prüfungshandlungen, um Prüfungsnachweise für die im Vergütungsbericht enthaltenen Wertansätze einschließlich der dazugehörigen Angaben zu erlangen. Die Auswahl der Prüfungshandlungen liegt im pflichtgemäßen Ermessen des Wirtschaftsprüfers. Dies schließt die Beurteilung der Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Angaben im Vergütungsbericht einschließlich der dazugehörigen Angaben ein. Bei der Beurteilung dieser Risiken berücksichtigt der Wirtschaftsprüfer das interne Kontrollsystem, das relevant ist für die Aufstellung des Vergütungsberichts einschließlich der dazugehörigen Angaben. Ziel hierbei ist es, Prüfungshandlungen zu planen und durchzuführen, die unter den gegebenen Umständen angemessen sind, jedoch nicht, ein Prüfungsurteil zur Wirksamkeit des internen Kontrollsystems des Unternehmens abzugeben. Eine Prüfung umfasst auch die Beurteilung der angewandten Rechnungslegungsmethoden, der Vertretbarkeit der von den gesetzlichen Vertretern und dem Aufsichtsrat ermittelten geschätzten Werte in der Rechnungslegung sowie die Beurteilung der Gesamtdarstellung des Vergütungsberichts einschließlich der dazugehörigen Angaben. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und angemessen sind, um als Grundlage für unser Prüfungsurteil zu dienen. Prüfungsurteil Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der Vergütungsbericht für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember einschließlich der dazugehörigen Angaben in allen wesentlichen Belangen den Rechnungslegungsbestimmungen des § 162 AktG. Hinweis auf einen sonstigen Sachverhalt – Formelle Prüfung des Vergütungsberichts nach § 162 AktG Die in diesem Prüfungsvermerk beschriebene inhaltliche Prüfung des Vergütungsberichts umfasst die von § 162 Abs. 3 AktG geforderte formelle Prüfung des Vergütungsberichts, einschließlich der Erteilung eines Vermerks über diese Prüfung. Da wir ein uneingeschränktes Prüfungsurteil über die inhaltliche Prüfung des Vergütungsberichts abgeben, schließt dieses Prüfungsurteil ein, dass die Angaben nach § 162 Abs. 1 und 2 AktG in allen wesentlichen Belangen im Vergütungsbericht gemacht worden sind. Verwendungsbeschränkung Wir erteilen diesen Prüfungsvermerk auf Grundlage des mit der HeidelbergCement AG geschlossenen Auftrags. Die Prüfung wurde für Zwecke der Gesellschaft durchgeführt und der Prüfungsvermerk ist nur zur Information der Gesellschaft über das Ergebnis der Prüfung bestimmt. Unsere Verantwortung für die Prüfung und für unseren Prüfungsvermerk besteht gemäß diesem Auftrag allein der Gesellschaft gegenüber. Der Prüfungsvermerk ist nicht dazu bestimmt, dass Dritte hierauf gestützt (Anlage und/oder Vermögens-)Entscheidungen treffen. Dritten gegenüber übernehmen wir demzufolge keine Verantwortung, Sorgfaltspflicht oder Haftung; insbesondere sind keine Dritten in den Schutzbereich dieses Vertrages einbezogen. § 334 BGB, wonach Einwendungen aus einem Vertrag auch Dritten entgegengehalten werden können, ist nicht abbedungen.

PricewaterhouseCoopers GmbH

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Thomas Tilgner

Wirtschaftsprüfer |

ppa. Olav Krützfeldt

Wirtschaftsprüfer |

||

Anhang zu Tagesordnungspunkt 7

Text der Änderungsvereinbarung samt geändertem Beherrschungs- und

Gewinnabführungsvertrag zwischen der HeidelbergCement AG und der

HeidelbergCement International Holding GmbH

Änderungsvereinbarung zum Beherrschungs- und Gewinnabführungsvertrag

zwischen der

HeidelbergCement International Holding GmbH, mit Sitz in Heidelberg, eingetragen im Handelsregister des Amtsgerichts Mannheim unter HRB 334775, mit eingetragener Geschäftsanschrift in Berliner Straße 6, 69120 Heidelberg (die „abhängige Gesellschaft“);

und der

HeidelbergCement AG, mit Sitz in Heidelberg, eingetragen im Handelsregister des Amtsgerichts Mannheim unter HRB 330082, mit eingetragener Geschäftsanschrift in Berliner Straße 6, 69120 Heidelberg (das „herrschende Unternehmen“; die abhängige Gesellschaft und das herrschende Unternehmen zusammen die „Parteien“).

Präambel

| (A) |

Zwischen den Parteien besteht ein Beherrschungs- und Gewinnabführungsvertrag, der am 1. März 2002 geschlossen und am 5. Februar 2014 und 2. März 2021 geändert wurde (der „Vertrag“). |

| (B) |

Die Bestimmungen des Vertrags sollen zum Teil sprachlich angepasst werden, um die Unternehmensverträge im Konzern vergleichbar auszugestalten. In diesem Rahmen sollen außerdem ein umfassendes Informationsrecht des herrschenden Unternehmens gegenüber der abhängigen Gesellschaft und außerordentliche Kündigungsrechte ergänzt und wenige weitere Klarstellungen vorgenommen werden. Mit der Änderung ist keine Aufhebung des bestehenden Vertrags verbunden; vielmehr besteht der bisherige Vertrag – in geänderter Form – fort. |

| (C) |

Dies vorausgeschickt vereinbaren die Parteien was folgt: |

| 1. |

Vertragsänderung Der Vertrag wird in der Weise geändert, dass der bisherige Wortlaut des Vertrags durch den im Anhang dieser Änderungsvereinbarung enthaltenen Wortlaut ersetzt wird. |

| 2. |

Wirksamkeit und Geltung |

| 2.1 |

Diese Änderungsvereinbarung wird wirksam, wenn alle nachfolgend aufgeführten aufschiebenden Bedingungen (§ 158 Abs. 1 BGB) eingetreten sind:

|

||||||

| 2.2 |

Diese Änderungsvereinbarung gilt (mit Ausnahme der Regelungen zur Beherrschung und zum Informationsrecht gemäß Ziffern 1 und 4 des Vertrags in der Fassung dieser Änderungsvereinbarung, die ab dem Zeitpunkt des Wirksamwerdens dieser Änderungsvereinbarung nach Ziff. 2.1 gelten) mit Wirkung ab dem Beginn des Geschäftsjahres der abhängigen Gesellschaft, in dem diese Änderungsvereinbarung im Handelsregister der abhängigen Gesellschaft eingetragen wird. |

Heidelberg, den 27. Februar 2023

HeidelbergCement AG

Der Vorstand

HeidelbergCement International Holding GmbH

Die Geschäftsführung

Beherrschungs- und Gewinnabführungsvertrag

zwischen der

HeidelbergCement International Holding GmbH, mit Sitz in Heidelberg, eingetragen im Handelsregister des Amtsgerichts Mannheim unter HRB 334775, mit eingetragener Geschäftsanschrift in Berliner Straße 6, 69120 Heidelberg (die „abhängige Gesellschaft“);

und der

HeidelbergCement AG, mit Sitz in Heidelberg, eingetragen im Handelsregister des Amtsgerichts Mannheim unter HRB 330082, mit eingetragener Geschäftsanschrift in Berliner Straße 6, 69120 Heidelberg (das „herrschende Unternehmen“; die abhängige Gesellschaft und das herrschende Unternehmen zusammen die „Parteien“, jeweils eine „Partei“).

Präambel

| (A) |

Das herrschende Unternehmen ist seit dem 20. September 1993 alleiniger Gesellschafter der abhängigen Gesellschaft. |

| (B) |

Der folgende Beherrschungs- und Gewinnabführungsvertrag (der „Vertrag“) dient der Gewährleistung einer einheitlichen unternehmerischen Leitung der abhängigen Gesellschaft und der Herstellung eines Organschaftsverhältnisses im Sinne der §§ 14, 17 KStG zwischen der abhängigen Gesellschaft und dem herrschenden Unternehmen. |

| 1. |

Leitung und Weisungen |

| 1.1 |

Die abhängige Gesellschaft unterstellt ihre Leitung dem herrschenden Unternehmen. Das herrschende Unternehmen ist demgemäß berechtigt, der Geschäftsführung der abhängigen Gesellschaft Weisungen hinsichtlich deren Leitung zu erteilen. |

| 1.2 |

Die abhängige Gesellschaft ist verpflichtet, die Weisungen des herrschenden Unternehmens zu befolgen. |

| 2. |

Gewinnabführung |

| 2.1 |

Die abhängige Gesellschaft verpflichtet sich, vorbehaltlich der Ziffer 2.2 dieses Vertrages, ihren ganzen Gewinn an das herrschende Unternehmen abzuführen. Die Gewinnabführung darf den sich bei entsprechender Anwendung des § 301 AktG (in seiner jeweils gültigen Fassung) ergebenden zulässigen Höchstbetrag nicht überschreiten. Auch im Übrigen finden die Vorschriften des § 301 AktG (in seiner jeweils gültigen Fassung) entsprechende Anwendung. Sollte im Falle zukünftiger Änderungen des § 301 AktG der Vertragswortlaut mit der gesetzlichen Regelung in Konflikt treten, geht die gesetzliche Regelung vor. |

| 2.2 |

Die abhängige Gesellschaft darf mit Zustimmung des herrschenden Unternehmens Beträge aus dem Jahresüberschuss insoweit in die Gewinnrücklagen (§ 272 Abs. 3 HGB) einstellen, als dies handelsrechtlich zulässig und bei vernünftiger kaufmännischer Beurteilung wirtschaftlich begründet ist. |

| 3. |

Verlustübernahme Die Vorschriften des § 302 AktG in seiner jeweils gültigen Fassung gelten entsprechend. |

| 4. |

Informationsrecht |

| 4.1 |

Das herrschende Unternehmen ist jederzeit berechtigt, die Geschäftsbücher und Geschäftsunterlagen der abhängigen Gesellschaft einzusehen. Die Geschäftsführung der abhängigen Gesellschaft ist verpflichtet, dem herrschenden Unternehmen jederzeit alle von ihm gewünschten Auskünfte über sämtliche rechtlichen, wirtschaftlichen, geschäftlichen und organisatorischen Angelegenheiten der abhängigen Gesellschaft zu geben. |

| 4.2 |

Der Jahresabschluss der abhängigen Gesellschaft ist vor seiner Feststellung dem herrschenden Unternehmen zur Kenntnisnahme, Prüfung und Abstimmung vorzulegen. |

| 5. |

Laufzeit, Kündigung |

| 5.1 |

Dieser Vertrag wird auf unbestimmte Zeit geschlossen. |

||||||||

| 5.2 |

Dieser Vertrag kann frühestens zum Ablauf des 31. Dezember 2027 gekündigt werden, im Falle eines vom Kalenderjahr abweichenden Wirtschaftsjahres der abhängigen Gesellschaft zum Ende des ersten nach dem 31. Dezember 2027 endenden Wirtschaftsjahres. Die Kündigungsfrist beträgt sechs Monate. |

||||||||

| 5.3 |

Danach kann dieser Vertrag mit einer Frist von sechs Monaten zum Ablauf eines jeden Geschäftsjahres der abhängigen Gesellschaft gekündigt werden. |

||||||||

| 5.4 |

Die Kündigung bedarf der Schriftform. Für die Einhaltung der Kündigungsfristen kommt es auf den Zugang des Kündigungsschreibens bei der jeweils anderen Partei an. |

||||||||

| 5.5 |

Das Recht zur außerordentlichen Kündigung dieses Vertrages aus wichtigem Grund ohne Einhaltung einer Kündigungsfrist bleibt unberührt. Ein solcher Grund liegt insbesondere vor

|

| 6. |

Schlussbestimmungen |

| 6.1 |

Änderungen oder Ergänzungen dieses Vertrages bedürfen der Schriftform, sofern nicht notarielle Beurkundung vorgeschrieben ist. Dies gilt auch für eine Aufhebung dieses Schriftformerfordernisses. |

| 6.2 |

Sollten einzelne Bestimmungen dieses Vertrages ganz oder teilweise unwirksam oder undurchführbar sein oder werden oder sollte dieser Vertrag eine Regelungslücke enthalten, lässt dies die Wirksamkeit und Durchführbarkeit der übrigen Bestimmungen unberührt. Die Parteien verpflichten sich, anstelle der unwirksamen oder undurchführbaren Bestimmung oder zur Ausfüllung der Regelungslücke eine angemessene, wirksame und durchführbare Regelung zu vereinbaren, die dem am nächsten kommt, was die Parteien gewollt haben oder unter Berücksichtigung von Sinn und Zweck dieses Vertrages gewollt hätten, sofern sie den Punkt von vornherein bedacht hätten. |

Zugängliche Unterlagen

Neben der vorstehenden Änderungsvereinbarung samt geändertem Beherrschungs- und Gewinnabführungsvertrag und seiner Vorgängerversion sind die Jahresabschlüsse und die Lageberichte der vertragsschließenden Unternehmen für die letzten drei Geschäftsjahre sowie der nach § 293a AktG erstattete gemeinsame Bericht des Vorstands der HeidelbergCement AG und der Geschäftsführung der HeidelbergCement International Holding GmbH von der Einberufung der Hauptversammlung an unter der Internet-Adresse

www.heidelbergmaterials.com/de/hauptversammlung-2023

zugänglich.

Anhang zu Tagesordnungspunkt 9

Vergütungssystem für die Mitglieder des Aufsichtsrats der HeidelbergCement AG

Das System zur Vergütung der Aufsichtsratsmitglieder richtet sich nach den gesetzlichen Vorgaben und berücksichtigt die Empfehlungen des Deutschen Corporate Governance Kodex.

Die Vergütung der Mitglieder des Aufsichtsrats soll insgesamt ausgewogen sein und in einem angemessenen Verhältnis zu Verantwortung und Aufgaben der Aufsichtsratsmitglieder und zur Lage der Gesellschaft stehen, wobei auch die Vergütungsregelungen anderer großer börsennotierter Gesellschaften berücksichtigt werden sollen. Zugleich soll sie die Übernahme eines Mandats als Mitglied oder Vorsitzender des Aufsichtsrats oder eines Ausschusses hinreichend attraktiv erscheinen lassen, um hervorragende Mandatsträger gewinnen und halten zu können. Dies ist Voraussetzung für eine bestmögliche Überwachung und Beratung des Vorstands, die wiederum einen wesentlichen Beitrag für eine erfolgreiche Geschäftsstrategie und den langfristigen Erfolg der Gesellschaft leisten. Die Mitglieder des Aufsichtsrats sollen weiterhin eine reine Festvergütung erhalten, um die Unabhängigkeit des Aufsichtsrats zu stärken, eine objektive und neutrale Wahrnehmung der Beratungs- und Überwachungsfunktion sowie unabhängige Personal- und Vergütungsentscheidungen zu ermöglichen. Der Umfang der Arbeitsbelastung und des Haftungsrisikos der Aufsichtsratsmitglieder entwickelt sich in aller Regel nicht parallel zum geschäftlichen Erfolg des Unternehmens beziehungsweise zur Ertragslage der Gesellschaft. Vielmehr wird häufig gerade in schwierigen Zeiten, in denen eine variable Vergütung unter Umständen zurückgeht, eine besonders intensive Wahrnehmung der Beratungs- und Überwachungsfunktion durch die Aufsichtsratsmitglieder erforderlich sein.

Entsprechend der Empfehlung des Deutschen Corporate Governance Kodex soll der höhere zeitliche Aufwand des Vorsitzenden und des stellvertretenden Vorsitzenden des Aufsichtsrats sowie der Vorsitzenden und Mitglieder des Prüfungsausschusses, des Personalausschusses und des Nachhaltigkeits- und Innovationsausschusses durch entsprechende zusätzliche Vergütung angemessen berücksichtigt werden. Der Vorsitzende des Aufsichtsrats soll das Zweieinhalbfache der Grundvergütung eines einfachen Aufsichtsratsmitglieds erhalten, sein Stellvertreter das Eineinhalbfache. Die Vorsitzenden des Prüfungsausschusses, des Personalausschusses und des Nachhaltigkeits- und Innovationsausschusses sollen jeweils das Doppelte der zusätzlichen Vergütung eines Ausschussmitglieds erhalten. Keine zusätzliche Vergütung sollen die Mitglieder des Nominierungsausschusses und des Vermittlungsausschusses erhalten. Für die Tätigkeit im Prüfungsausschuss soll mit Blick auf die besondere zeitliche Belastung eine höhere zusätzliche Vergütung vorgesehen werden als für die Tätigkeit im Personalausschuss und Nachhaltigkeits- und Innovationsausschuss. Eine Anrechnung oder Kürzung der Vergütung bei Tätigkeit in mehreren Ausschüssen soll nicht erfolgen.

Sitzungsgeld soll bei mehreren Sitzungen an einem Tag nur einmal gezahlt werden, wobei auch die Teilnahme über Telefon, Videokonferenz oder ähnliche gebräuchliche Kommunikationsmittel zum Bezug von Sitzungsgeld berechtigen soll. Die (ggf. zeitanteilige) Vergütung und das Sitzungsgeld sollen jeweils nach Ablauf eines Geschäftsjahres gezahlt werden.

Schließlich werden die Mitglieder des Aufsichtsrats in eine im Interesse und auf Kosten der Gesellschaft von dieser in angemessener Höhe unterhaltene Vermögensschaden- Haftpflichtversicherung für Organmitglieder und bestimmte Mitarbeiter des Heidelberg Materials Konzerns einbezogen, soweit eine solche besteht. Außerdem erstattet die Gesellschaft jedem Aufsichtsratsmitglied seine Auslagen sowie die auf seine Bezüge entfallende Umsatzsteuer.

Die Regelungen zur Vergütung sowie das Vergütungssystem sollen regelmäßig durch den Aufsichtsrat auf ihre Angemessenheit hin überprüft werden, wobei auch externe Vergütungsexperten hinzugezogen werden können. Mindestens alle vier Jahre sowie im Fall von Vorschlägen zur Änderung der Vergütungsregelungen fasst die Hauptversammlung Beschluss über die Vergütung der Aufsichtsratsmitglieder. Die Hauptversammlung kann das jeweils bestehende System der Aufsichtsratsvergütung bestätigen oder einen Beschluss zur Änderung fassen. Entsprechende Beschlussvorschläge an die Hauptversammlung werden gemäß der gesetzlich geregelten Kompetenzordnung von Vorstand und Aufsichtsrat unterbreitet, sodass es zu einer gegenseitigen Kontrolle der beiden Organe kommt. Die Entscheidung über die letztendliche Ausgestaltung des Vergütungssystems ist der Hauptversammlung zugewiesen.

Weitere Angaben und Hinweise

Voraussetzungen für die Teilnahme an der Hauptversammlung und die Ausübung des Stimmrechts

Zur Teilnahme an der Hauptversammlung und zur Ausübung des Stimmrechts sind gemäß § 16 Abs. 1 der Satzung der Gesellschaft diejenigen Aktionäre berechtigt, die sich zur Hauptversammlung angemeldet und der Gesellschaft ihren Aktienbesitz, bezogen auf den Beginn des 21. Tages vor der Hauptversammlung, also auf den 20. April 2023, 0.00 Uhr (MESZ), (sog. Nachweisstichtag) nachgewiesen haben. Dazu ist eine in Textform erstellte Bescheinigung in deutscher oder englischer Sprache des depotführenden Instituts über den Aktienbesitz oder ein Nachweis gemäß § 67c Abs. 3 AktG (jeweils „Berechtigungsnachweis“) ausreichend.

Die Anmeldung und der Berechtigungsnachweis müssen der Gesellschaft bis spätestens sechs Tage vor der Hauptversammlung, also bis zum 4. Mai 2023, 24.00 Uhr (MESZ), unter der folgenden Adresse (bitte Wechsel der Adresse gegenüber dem Vorjahr beachten) zugehen:

HeidelbergCement AG

c/o Computershare Operations Center

80249 München

E-Mail: anmeldestelle@computershare.de

Die Gesellschaft ist berechtigt, bei Zweifeln an der Richtigkeit oder Echtheit des Berechtigungsnachweises einen geeigneten weiteren Nachweis zu verlangen.

Im Verhältnis zur Gesellschaft gilt für die Teilnahme an der Versammlung oder die Ausübung des Stimmrechts als Aktionär nur, wer den Nachweis erbracht hat. Die Berechtigung zur Teilnahme und der Umfang des Stimmrechts bemessen sich dabei ausschließlich nach dem im Nachweis enthaltenen Anteilsbesitz des Aktionärs zum Nachweisstichtag. Die Aktien werden durch eine Anmeldung zur Hauptversammlung nicht blockiert; Aktionäre können deshalb über ihre Aktien auch ab dem Nachweisstichtag und auch nach erfolgter Anmeldung weiterhin frei verfügen. Auch im Fall der vollständigen oder teilweisen Veräußerung der Aktien nach dem Nachweisstichtag ist für die Teilnahme und den Umfang des Stimmrechts ausschließlich der Anteilsbesitz des Aktionärs zum Nachweisstichtag maßgeblich, d. h. Veräußerungen von Aktien nach dem Nachweisstichtag haben keine Auswirkungen auf die Berechtigung zur Teilnahme und auf den Umfang des Stimmrechts. Entsprechendes gilt für Erwerbe und Zuerwerbe von Aktien nach dem Nachweisstichtag. Personen, die zum Nachweisstichtag noch keine Aktien besitzen und erst danach Aktionär werden, sind nicht teilnahme- und stimmberechtigt. Für die Dividendenberechtigung hat der Nachweisstichtag keine Bedeutung.

Nach Eingang der Anmeldung und des Nachweises ihres Anteilsbesitzes bei der Gesellschaft unter der oben genannten Adresse werden den Aktionären Eintrittskarten für die Hauptversammlung übersandt. Es wird darauf hingewiesen, dass es sich bei Eintrittskarten um reine Organisationsmittel und keine zusätzlichen Teilnahmebedingungen handelt. Um den rechtzeitigen Erhalt der Eintrittskarten sicherzustellen, bitten wir die Aktionäre, frühzeitig für die Übersendung der Anmeldung und des Nachweises ihres Anteilsbesitzes an die Gesellschaft Sorge zu tragen. Aktionäre, die rechtzeitig eine Eintrittskarte für die Teilnahme an der Hauptversammlung bei ihrem depotführenden Institut angefordert haben, brauchen nichts weiter zu veranlassen. Anmeldung und Nachweis des Anteilsbesitzes werden in diesen Fällen durch das depotführende Institut vorgenommen.

InvestorPortal

Die Gesellschaft stellt auf ihrer Internetseite unter

www.heidelbergmaterials.com/de/hauptversammlung-2023

ein internetgestütztes und passwortgeschütztes Hauptversammlungssystem (InvestorPortal) zur Verfügung. Nach ordnungsgemäßer Anmeldung zur Hauptversammlung erhalten angemeldete Aktionäre oder deren Bevollmächtigte Eintrittskarten, auf denen Zugangsdaten abgedruckt sind. Mit diesen Zugangsdaten können sich die Aktionäre oder deren Bevollmächtigte im InvestorPortal anmelden und nach Maßgabe der nachstehenden Ausführungen bestimmte Aktionärsrechte ausüben, ohne selbst an der Hauptversammlung teilzunehmen. Insbesondere können sie ihr Stimmrecht im Wege der elektronischen Briefwahl ausüben, (Unter-)Vollmachten an Bevollmächtigte sowie Vollmachten und Weisungen an die Stimmrechtsvertreter der Gesellschaft erteilen und der Übertragung der Hauptversammlung in Bild und Ton folgen. Die Ausübung von Aktionärsrechten auf anderem Wege – wie nachstehend ebenfalls beschrieben – bleibt hiervon unberührt. Das InvestorPortal wird voraussichtlich ab dem 20. April 2023 zur Verfügung stehen.

Stimmabgabe durch Bevollmächtigte

Aktionäre können ihr Stimmrecht in der Hauptversammlung auch durch einen Bevollmächtigten, z. B. ein Kreditinstitut oder eine Aktionärsvereinigung, ausüben lassen. Auch in diesem Fall ist für eine rechtzeitige Anmeldung und den Nachweis des Anteilsbesitzes durch den Aktionär, den Bevollmächtigten, das Kreditinstitut oder die Aktionärsvereinigung Sorge zu tragen.

Wenn weder ein Kreditinstitut noch eine Aktionärsvereinigung noch ein diesen nach den aktienrechtlichen Bestimmungen Gleichgestellter bevollmächtigt wird, bedürfen die Erteilung der Vollmacht, ihre Änderung, ihr Widerruf und der Nachweis der Bevollmächtigung gegenüber der Gesellschaft der Textform. Aktionäre können für die Vollmachtserteilung das Vollmachtsformular, das auf der Eintrittskarte abgedruckt und im Internet unter der Internet-Adresse

www.heidelbergmaterials.com/de/hauptversammlung-2023

abrufbar ist, benutzen. Möglich ist aber auch die Ausstellung einer gesonderten Vollmacht in Textform. Die Erteilung der Vollmacht, ihre Änderung, ihr Widerruf und der Nachweis der Bevollmächtigung sind uns an die Adresse