Deutsche EuroShop AG

Hamburg

WKN: 748 020 / ISIN: DE 000 748 020 4

Wir laden hiermit unsere Aktionäre ein zur

ordentlichen (virtuellen) Hauptversammlung

am

Freitag, 18. Juni 2021, um 10.00 Uhr (MESZ).

Die ordentliche Hauptversammlung findet als virtuelle Hauptversammlung ohne physische Präsenz der Aktionäre (gemeint sind

in dieser Einladung stets alle Geschlechter, aus Gründen der Lesbarkeit wird auf die Nennung weiterer Formen verzichtet) oder

ihrer Bevollmächtigten (mit Ausnahme der von der Gesellschaft benannten Stimmrechtsvertreter) im Saseler Damm 39b, 22395 Hamburg,

statt.

Die Hauptversammlung wird für die ordnungsgemäß angemeldeten Aktionäre oder deren Bevollmächtigte im Internet unter der Internetadresse

www.deutsche-euroshop.de/HV

im passwortgeschützten Internetservice live in Bild und Ton übertragen. Die Stimmrechtsausübung der Aktionäre und ihrer Bevollmächtigten

erfolgt ausschließlich im Wege der Briefwahl oder durch Vollmachtserteilung an die von der Gesellschaft benannten Stimmrechtsvertreter.

Nähere Erläuterungen hierzu finden Sie nachstehend im Anschluss an die Tagesordnung.

Tagesordnung

| 1. |

Vorlage des festgestellten Jahresabschlusses zum 31. Dezember 2020, des vom Aufsichtsrat gebilligten Konzernabschlusses zum

31. Dezember 2020 und des Berichts über die Lage der Gesellschaft und des Konzerns mit dem Bericht des Aufsichtsrats über

das Geschäftsjahr 2020 sowie des erläuternden Berichts des Vorstands zu den Angaben nach § 289a, § 315a HGB

Die vorbezeichneten Unterlagen können im Internet unter

| www.deutsche-euroshop.de/HV |

eingesehen und heruntergeladen werden.

Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss und den Konzernabschluss entsprechend §§ 172, 173 des

Aktiengesetzes am 9. April 2021 gebilligt. Der Jahresabschluss ist damit festgestellt. Somit entfällt eine entsprechende Beschlussfassung

durch die Hauptversammlung.

|

| 2. |

Verwendung des Bilanzgewinns für das Geschäftsjahr 2020

Vorstand und Aufsichtsrat schlagen vor, vom Bilanzgewinn des Geschäftsjahres 2020 in Höhe von 43.782.879,60 €

| a) |

einen Teilbetrag in Höhe von 2.471.343,76 € zur Ausschüttung einer Dividende von 0,04 € je dividendenberechtigter Stückaktie

zu verwenden

und

|

| b) |

den verbleibenden Teilbetrag von 41.311.535,84 € auf neue Rechnung vorzutragen.

|

Gemäß § 58 Abs. 4 Satz 2 AktG ist der Anspruch auf die Dividende am dritten auf den Hauptversammlungsbeschluss folgenden Geschäftstag,

das heißt am 23. Juni 2021, fällig.

|

| 3. |

Entlastung des Vorstands für das Geschäftsjahr 2020

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2020 amtierenden Vorstandsmitgliedern der Gesellschaft für das

Geschäftsjahr 2020 Entlastung zu erteilen.

|

| 4. |

Entlastung des Aufsichtsrats für das Geschäftsjahr 2020

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2020 amtierenden Aufsichtsratsmitgliedern der Gesellschaft für

das Geschäftsjahr 2020 Entlastung zu erteilen.

|

| 5. |

Wahl des Abschlussprüfers für das Geschäftsjahr 2021

Der Aufsichtsrat schlägt auf Empfehlung des Prüfungsausschusses vor, die BDO AG Wirtschaftsprüfungsgesellschaft, Hamburg,

zum Abschlussprüfer und Konzernabschlussprüfer für das Geschäftsjahr 2021 zu bestellen.

Der Prüfungsausschuss hat in seiner Empfehlung erklärt, dass diese frei von ungebührlicher Einflussnahme durch Dritte ist

und ihm keine Klausel der in Art. 16 Abs. 6 der EU-Abschlussprüferverordnung genannten Art auferlegt wurde (Verordnung (EU)

Nr. 537/2014 des Europäischen Parlaments und des Rates vom 16. April 2014 über spezifische Anforderungen an die Abschlussprüfung

bei Unternehmen von öffentlichem Interesse und zur Aufhebung des Beschlusses 2005/909/EG der Kommission).

Die BDO AG Wirtschaftsprüfungsgesellschaft, Hamburg, hat gegenüber dem Aufsichtsrat erklärt, dass keine geschäftlichen, finanziellen,

persönlichen oder sonstigen Beziehungen zwischen ihr, ihren Organen und Prüfungsleitern einerseits und dem Unternehmen und

seinen Organmitgliedern andererseits bestehen, die Zweifel an ihrer Unabhängigkeit begründen können.

|

| 6. |

Beschlussfassung über die Billigung des Vergütungssystems für den Vorstand

Gemäß § 120a Abs. 1 AktG beschließt die Hauptversammlung einer börsennotierten Gesellschaft über die Billigung des vom Aufsichtsrat

vorgelegten Vergütungssystems für den Vorstand bei jeder wesentlichen Änderung des Systems, mindestens jedoch alle vier Jahre.

Unter Berücksichtigung der Vorgaben des § 87a Abs. 1 AktG, hat der Aufsichtsrat am 9. April 2021 auf Empfehlung des Präsidiums

des Aufsichtsrates, welches gleichzeitig als Nominierungsausschuss fungiert, das nachfolgend wiedergegebene Vergütungssystem

für den Vorstand beschlossen.

Der Aufsichtsrat schlägt - gestützt auf die Empfehlung des Präsidiums, welches gleichzeitig als Nominierungsausschuss fungiert

- vor, das vom Aufsichtsrat beschlossene Vergütungssystem für die Vorstandsmitglieder zu billigen.

Beschreibung des Vergütungssystems für den Vorstand

Vergütungssystem für den Vorstand der Deutsche EuroShop AG

Grundsätze des Vergütungssystems

Die Deutsche EuroShop AG (im Folgenden DES) ist Deutschlands einzige Aktiengesellschaft, die ausschließlich in Shoppingcenter

an erstklassigen Standorten investiert. Die Strategie der DES legt den Fokus auf Investments in qualitativ hochwertige Shoppingcenter

in Innenstadtlagen und an etablierten Standorten, die das Potenzial für eine dauerhaft stabile Wertentwicklung haben.

Ein wichtiges Ziel ist es, einen hohen Liquiditätsüberschuss aus der Vermietung der Shoppingcenter zu erwirtschaften, der

als jährliche Dividende an die Aktionäre ausgeschüttet werden kann. Dazu investiert die Gesellschaft ihr Kapital nach dem

Grundsatz der Risikostreuung in Shoppingcenter in verschiedenen europäischen Regionen; den Schwerpunkt bildet Deutschland.

Indexierte und umsatzgebundene Gewerbemieten bilden dabei die Grundlage einer angestrebten hohen Rentabilität. Zudem soll

die Finanzierung neuer Investments in einem ausgewogenen Verhältnis zueinanderstehen.

Darüber hinaus hat das Thema Klimaschutz für die DES einen hohen Stellenwert. Ziel ist es, Nachhaltigkeit und Wirtschaftlichkeit

sowie Shoppingerlebnis und Umweltbewusstsein zu verbinden.

Das Vergütungssystem des Vorstands der DES unterstützt diese Strategie ausbalanciert und dient als wichtiges Steuerungselement,

um die zentralen Unternehmensziele zu erreichen. Die Ausgestaltung des Vergütungssystems des Vorstands der DES stützt sich

in diesem Zusammenhang auf folgende Grundsätze:

| * |

Strategiekonforme und leistungsgerechte Berücksichtigung von für die Unternehmenssteuerung relevanten Kennzahlen sowie individuellen

Erfolgszielen

|

| * |

Verankerung des Themas Nachhaltigkeit und Klimaschutz über den Einbezug von Kriterien aus den Bereichen Umwelt, Soziales und

Unternehmensführung

|

| * |

Orientierung an der nachhaltigen Unternehmensentwicklung, um Handeln auf einen langfristigen und beständigen Erfolg der DES

auszurichten

|

| * |

Erfüllung regulatorischer Anforderungen und Berücksichtigung aktueller Marktpraxis

|

| * |

Sicherstellung einer Übereinstimmung von Interessen der Aktionäre sowie weiteren Stakeholdern mit denen des Vorstands der

DES

|

Das auf dieser Basis entwickelte Vergütungssystem des Vorstands erfüllt die regulatorischen Anforderungen des Aktiengesetzes

(AktG) und beachtet darüber hinaus die Empfehlungen des Deutschen Corporate Governance Kodex (DCGK). Die Erfolgsziele des

Vergütungssystems setzen Anreize für ein erfolgreiches und nachhaltiges Unternehmenswachstum und verknüpfen die Vergütung

des Vorstands mit der langfristig erfolgreichen Entwicklung der Gesellschaft.

Die Komponenten des Vergütungssystems werden im Folgenden im Detail erläutert. Das vorliegende Vergütungssystem findet vorbehaltlich

der Genehmigung durch die Hauptversammlung für alle Vorstandsanstellungsverträge, die verlängert bzw. neu abgeschlossen werden,

Anwendung.

Verfahren zur Fest- und Umsetzung sowie zur Überprüfung des Vergütungssystems

Der Aufsichtsrat der DES legt gemäß § 87a Abs. 1 AktG ein Vergütungssystem für den Vorstand fest, welches gemäß § 120a Abs.

1 AktG der Hauptversammlung zur Billigung vorgelegt wird.

Das vorliegende Vergütungssystem wurde vom Aufsichtsrat in der Sitzung vom 9. April 2021 beschlossen. Es wird der Hauptversammlung

am 18. Juni 2021 zur Billigung vorgelegt.

Kommt es im Rahmen der fortlaufenden Überprüfung des Vergütungssystems zu wesentlichen Änderungen am Vergütungssystem, erfolgt

eine erneute Vorlage an die Hauptversammlung; eine solche Vorlage erfolgt, auch ohne dass wesentliche Änderungen am Vergütungssystem

vorgenommen werden, mindestens alle vier Jahre nach dem letzten Hauptversammlungsvotum zum Vergütungssystem.

Im Falle, dass die Hauptversammlung das Vergütungssystem nicht billigt, legt der Aufsichtsrat der nächsten ordentlichen Hauptversammlung

ein überprüftes Vergütungssystem gemäß § 120a Abs. 3 AktG zur Billigung vor.

Die Regelungen des AktG und des DCGK zur Behandlung von Interessenkonflikten für die Mitglieder des Aufsichtsrats werden sowohl

im Zuge der Fest- und Umsetzung des Vergütungssystems als auch bei dessen laufender Überprüfung beachtet. Falls Interessenkonflikte

bestehen, legen die betroffenen Mitglieder des Aufsichtsrats diese gegenüber dem Vorsitzenden des Aufsichtsrats offen und

enthalten sich bei den entsprechenden Abstimmungen. Außerdem berichtet der Aufsichtsratsvorsitzende über aufgetretene Interessenkonflikte

und deren Behandlung an die Hauptversammlung der DES. Sind die Interessenkonflikte wesentlich und nicht nur vorübergehend,

führen diese zu einer Beendigung des Aufsichtsratsmandats.

Festlegung der konkreten Ziel-Gesamtvergütung, Angemessenheitsprüfung

Der Aufsichtsrat legt für die Mitglieder des Vorstands eine Ziel-Gesamtvergütung fest. Hierbei achtet er darauf, dass diese

in einem angemessenen Verhältnis zu den Aufgaben und Leistungen des jeweiligen Mitglieds des Vorstands sowie zur Lage der

Gesellschaft steht und die übliche Vergütung nicht ohne besondere Gründe übersteigt. Zudem ist die Ziel-Gesamtvergütung auf

eine langfristige und nachhaltige Entwicklung der Gesellschaft auszurichten.

Zur Sicherstellung angemessener Vergütungshöhen erfolgt ein Abgleich der Vergütungshöhen der Mitglieder des Vorstands der

DES mit den im Markt üblichen Vergütungshöhen anhand einer geeigneten Vergleichsgruppe (horizontaler Vergleich). Außerdem

berücksichtigt der Aufsichtsrat bei der Festlegung der Vergütungshöhen die unternehmensinternen Vergütungsrelationen, indem

ein Vergleich zwischen der Vergütung des Vorstands mit der Vergütung der Belegschaft erfolgt (vertikaler Vergleich). Hierbei

wird auch die Entwicklung der Vergütungshöhen der genannten Mitarbeitergruppen im Zeitablauf berücksichtigt.

Zieht der Aufsichtsrat zur Entwicklung des Vergütungssystems und zur Beurteilung der Angemessenheit der Vergütung einen externen

Vergütungsexperten hinzu, achtet er auf dessen Unabhängigkeit vom Vorstand und vom Unternehmen.

Überblick über das Vergütungssystem

Komponenten des Vergütungssystems

Die nachfolgende Übersicht stellt die grundlegenden Komponenten des Vergütungssystems und ihre Ausgestaltung dar:

|

Fixe (erfolgsunabhängige) Komponenten

|

| Jahresgrundvergütung |

| * |

Fixe Jahresgrundvergütung, Auszahlung monatlich in zwölf gleichen Teilbeträgen

|

|

| Nebenleistungen |

| * |

Personenkraftwagen zur dienstlichen und privaten Nutzung

|

| * |

Unfallversicherung / D&O-Versicherung

|

| * |

Zuschuss zur Kranken- und Pflegeversicherung

|

|

| Betriebliche Altersversorgung |

| * |

Beitragsorientierte Leistungszusage in Form eines jährlichen Fixbetrags an eine Unterstützungskasse

|

| * |

Alternativ: Abschluss einer Rentenversicherung zur Altersversorgung

|

|

|

Variable (erfolgsbezogene) Komponenten

|

|

Short-Term-Incentive (STI)

|

| Plantyp |

| * |

Jährlicher Zielbonusplan

|

|

| Begrenzung / Cap |

|

| Erfolgsziele |

| * |

Finanzielles Erfolgsziel:

| * |

Funds from Operations (FFO) je Aktie

|

|

| * |

Persönlicher kriterienbasierter Multiplikator (0,8 - 1,2):

| * |

50 % ESG-Ziel (z. B. Zertifizierung der Center)

|

| * |

25 % Persönliches Ziel (z. B. Kapitalmarktkommunikations-Rating)

|

| * |

25 % Individuelle Sonderprojekte / Strategieumsetzung

|

|

|

| Auszahlung |

| * |

Fällig in bar mit Feststellung des Jahresabschlusses

|

|

|

Long-Term-Incentive (LTI)

|

| Plantyp |

| * |

Performance Cash Plan (jährlich rollierend)

|

|

| Begrenzung / Cap |

|

| Erfolgsziele |

| * |

Total Shareholder Return (TSR; 75 %):

| * |

2/3 absoluter TSR

|

| * |

1/3 relativer TSR im Vergleich zu relevanten Wettbewerbern

|

|

| * |

Loan to Value (LTV; 25 %):

| * |

Absoluter LTV

|

| * |

Multiplikator in Abhängigkeit von relativem LTV (0,8 - 1,2)

|

|

|

| Performance-Periode |

|

| Auszahlung |

| * |

Fällig in bar mit Feststellung des Jahresabschlusses für das letzte Geschäftsjahr der jeweiligen Tranche

|

|

|

Weitere vertragliche Regelungen

|

| Maximalvergütung pro Vorstandsmitglied |

|

| Share Ownership Guidelines |

| * |

Verpflichtung zum Erwerb und Halten von Aktien der Deutsche EuroShop AG in Höhe von mindestens 100 % der Brutto-Jahresgrundvergütung

|

| * |

Halteverpflichtung über gesamte Dienstzeit und zwei Jahre darüber hinaus

|

| * |

Aufbau über ein Drittel des STI- und 100 % des LTI-Auszahlungsbetrags

|

|

| Clawback |

| * |

Möglichkeit zur Rückforderung der variablen Vergütung (STI als auch LTI) in bestimmten Fällen

|

|

| Abfindungscap |

| * |

Begrenzung auf zwei Jahresvergütungen (Jahresgrundvergütung zzgl. Beiträge in die Betriebliche Altersvorsorge, STI und LTI),

maximal jedoch auf die Restlaufzeit des Anstellungsvertrags

|

|

Relative Anteile der Vergütungskomponenten an der Ziel-Gesamtvergütung

Die Ziel-Gesamtvergütung der Vorstandsmitglieder ist definiert als die Summe aus Jahresgrundvergütung, Nebenleistungen, betrieblicher

Altersversorgung sowie STI und LTI (jeweils unter der Annahme einer Zielerreichung von 100 %). Die Jahresgrundvergütung entspricht

hierbei zwischen 40 - 50 % der Ziel-Gesamtvergütung. Der STI macht rund 20 - 25 % und der LTI rund 25 - 30 % der Ziel-Gesamtvergütung

aus. Auf die betriebliche Altersversorgung entfallen rund 5 % und auf die Nebenleistungen rund 2 - 4 % der Ziel-Gesamtvergütung.

Der signifikante Anteil der variablen Vergütungskomponenten an der Ziel-Gesamtvergütung und das höhere Gewicht des LTI im

Vergleich zum STI unterstreichen den 'Pay for Performance'-Ansatz und die Ausrichtung der Vergütung auf den langfristigen

und nachhaltigen Erfolg der DES.

Maximalvergütung des Vorstands

Die variablen Vergütungskomponenten des Vorstands (STI und LTI) unterliegen einer individuellen Begrenzung von jeweils 150

% des Zielbetrags. Darüber hinaus hat der Aufsichtsrat zu dieser individuellen Begrenzung eine Maximalvergütung gemäß § 87a

Abs. 1 Satz 2 Nr. 1 AktG festgelegt. Die Höhe der Maximalvergütung pro Vorstandsmitglied beträgt für jedes Geschäftsjahr 1.100.000

€. Diese Maximalvergütung beschränkt zusätzlich die Auszahlungen aller für ein Geschäftsjahr gewährten Vergütungskomponenten

(Jahresgrundvergütung, Nebenleistungen, betriebliche Altersversorgung sowie STI und LTI) unabhängig davon, zu welchem Zeitpunkt

deren Auszahlung erfolgt.

Komponenten des Vergütungssystems im Detail

(A) Fixe (erfolgsunabhängige) Komponenten

1.1 Jahresgrundvergütung

Die Vorstandsmitglieder erhalten für ihre Tätigkeit ein fixes Jahresgrundgehalt, das in zwölf gleichen Monatsraten gezahlt

wird und sich an den Aufgaben des jeweiligen Vorstandsmitglieds orientiert.

1.2 Nebenleistungen

Zusätzlich zu der Jahresgrundvergütung beinhalten die fixen Vergütungskomponenten weitere Nebenleistungen an die Vorstandsmitglieder.

Hierzu zählen im Wesentlichen ein Personenkraftwagen zur dienstlichen und privaten Nutzung sowie eine Unfallversicherung.

Die Vorstandsmitglieder erhalten zudem einen Zuschuss zur Kranken- und Pflegeversicherung in Höhe von 50 % der von ihnen zu

zahlenden Beträge, aber maximal in Höhe von 50 % der Beiträge zur gesetzlichen Kranken- und Pflegeversicherung. Darüber hinaus

wird für die Vorstandsmitglieder eine marktübliche D&O Versicherung abgeschlossen.

1.3 Betriebliche Altersversorgung

Die Vorstandsmitglieder erhalten eine betriebliche Altersversorgung in Form einer beitragsorientierten Leistungszusage. Hiernach

zahlt die Gesellschaft jährlich einen Fixbetrag in eine Unterstützungskasse oder andere Vorsorge-Investmentvehikel (z.B. fondsgebundene

Anlagen) ein. Alternativ hierzu kann die Gesellschaft im Namen des Vorstandsmitglieds auch eine Rentenversicherung zur Altersversorgung

abschließen.

Folgende Regelungen aus Altverträgen bestehen fort: Aus einem bestehenden Anstellungsvertrag besteht für einen Vorstand ein

bereits in Vorjahren gewährter fester Anspruch auf Leistungen in die betriebliche Altersversorgung auch wenn die Bestellung

als Vorstandsmitglied vor dem 62. Lebensjahr endet, es sei denn das Vorstandsmitglied hat ein Angebot zur Verlängerung seiner

Bestellung zu vergleichbaren Konditionen nicht angenommen. Des Weiteren entfällt dieser Anspruch mit Ablauf des Jahres in

dem der Vorstand arbeitsunfähig wird oder stirbt ('Altfallregelung').

(B) Variable (erfolgsbezogene) Komponenten

Neben den erfolgsunabhängigen Komponenten werden den Vorstandsmitgliedern jährlich erfolgsbezogene Vergütungsbestandteile

gewährt. Diese stellen eine leistungsgerechte Entlohnung des Vorstands sicher und unterstreichen das Bekenntnis der Gesellschaft

zum 'Pay for Performance'-Ansatz. Die variablen Komponenten unterteilen sich zum einen in den einjährigen Short-Term-Incentive

(STI) und zum anderen in den vierjährigen Long-Term-Incentive (LTI). Die Unterteilung in STI und LTI trägt dazu bei, den Fokus

auf die langfristige und nachhaltige Entwicklung von DES zu legen und gleichzeitig die jährlichen operativen Ziele zu verfolgen.

Die variablen Komponenten dienen somit in besonderem Maße der erfolgreichen Umsetzung der Unternehmensstrategie.

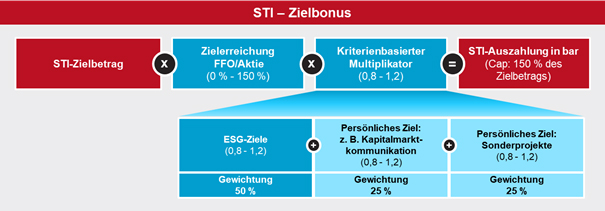

2.1 Short-Term-Incentive (STI)

Der STI ist in Form eines Zielbonussystems ausgestaltet, welches durch zielgerichtete Incentivierung die erfolgreiche Umsetzung

der Unternehmensstrategie fördert. Hierzu werden neben einer Hauptsteuerungsgröße der DES, den Funds from Operations (FFO),

auch persönliche strategische Ziele für die einzelnen Vorstandsmitglieder und Nachhaltigkeitsziele aus den Bereichen Environment,

Social und Governance (ESG) berücksichtigt. Der Auszahlungsbetrag wird berechnet, indem der im Vorstandsanstellungsvertrag

vereinbarte STI-Zielbetrag mit der Zielerreichung des finanziellen Erfolgsziels FFO je Aktie multipliziert wird. Anschließend

werden die nicht-finanziellen Erfolgsziele durch einen kriterienbasierten Multiplikator berücksichtigt. Der Auszahlungsbetrag

des STI kann einen Wert zwischen 0 % und maximal 150 % des STI-Zielbetrags annehmen. Eine mögliche Auszahlung des STI wird

mit Feststellung des Jahresabschlusses fällig.

Die Funktionsweise des STI stellt sich im Wesentlichen wie folgt dar:

a. Funds from Operations (FFO) je Aktie

Die FFO werden in Form des finanziellen Erfolgsziels FFO je Aktie, welches eine mögliche Zielerreichung von 0 % bis maximal

150 % erreichen kann, in die Zielerreichung des STI einberechnet. Die FFO dienen der Finanzierung von laufenden Investitionen

in Bestandsobjekte, der planmäßigen Tilgung der langfristigen Bankdarlehen sowie den Dividendenausschüttungen. Wesentliche

nicht zur operativen Tätigkeit des Konzerns gehörende Einmaleffekte werden bei der Ermittlung der FFO eliminiert. Somit bilden

die FFO die wesentliche Kennzahl zur Beurteilung der operativen Geschäftsentwicklung und stellen in der Form der FFO je Aktie

einen wichtigen Indikator zur externen Bewertung der Gesellschaft dar. Die Berücksichtigung der FFO je Aktie im STI unterstützt

die Unternehmensstrategie, indem eine dauerhaft stabile Wertentwicklung der Shoppingcenter und die Erwirtschaftung eines hohen

Liquiditätsüberschusses aus deren Vermietung incentiviert wird. Da die FFO je Aktie ebenfalls ein starker Indikator für die

zukünftige Dividendenausschüttung sind, fließen durch ihre Berücksichtigung ebenso die Interessen der Aktionäre in die Vergütung

des Vorstands ein.

Zu Beginn eines jeden Geschäftsjahrs wird im Einklang mit der Kapitalmarktkommunikation ein Zielwert für die FFO je Aktie

festgelegt, bei dem die Zielerreichung 100 % beträgt. Dieser Zielwert entspricht dem in der Budgetplanung für das jeweilige

Geschäftsjahr festgelegten Wert für die FFO je Aktie. Pro Abweichung von 1 % vom jeweiligen Budgetwert wird die Zielerreichung

um jeweils 1,5 Prozentpunkte verringert bzw. erhöht. Ab einer Abweichung des FFO je Aktie von minus 25 % im Vergleich zum

Budgetwert, beträgt die Zielerreichung 0 %. Zudem ist die Zielerreichung bei einer Abweichung des FFO je Aktie von plus 33.33

% zum Budget nach oben auf 150 % begrenzt. Wird diese Obergrenze erreicht, hat eine weitere Steigerung des FFO je Aktie keinen

weiteren Anstieg der Zielerreichung zur Folge.

b. Kriterienbasierter Multiplikator

Neben dem finanziellen Erfolgsziel FFO je Aktie wird der finale Auszahlungsbetrag des STI durch persönliche Ziele und ESG-Ziele

beeinflusst. Diese werden in Form eines kriterienbasierten Multiplikators berücksichtigt, welcher einen Wert von 0,8 bis 1,2

annehmen kann. Der Wert des kriterienbasierten Multiplikators ergibt sich aus der Summe der erzielten Faktoren von drei Erfolgszielen

jeweils multipliziert mit ihrer Gewichtung.

Als Investitionsgesellschaft mit kaum eigenem Personal sind nachhaltige Immobilien zentrales Ziel der DES. Als Nachhaltigkeitsziel

findet daher die externe und unabhängige Zertifizierung der Center Berücksichtigung (z. B. durch die Deutsche Gesellschaft

für Nachhaltiges Bauen e.V. (DBNG) oder eine vergleichbare Organisation). Die DBNG erteilt zertifizierten Centern bei Qualifikation

Zertifikate in Platin, Gold, Silber oder Bronze. Diese Zertifikate bilden dabei einen Nachweis für mehr Nachhaltigkeit beim

Betrieb von Immobilien. Jedem Zertifikat wird ein Faktor zugeordnet. Platin erhält den Faktor 1,2, Gold den Faktor 1,0, Silber

den Faktor 0,9 und Bronze den Faktor 0,8. Wird kein Zertifikat erteilt oder keine Zertifizierung für ein Center durchgeführt,

beträgt der Wert 0. Über das gesamte Portfolio von DES wird mit Hilfe dieser Faktoren ein gewichteter Durchschnitt errechnet.

Dieser gewichtete Durchschnitt kann einen Wert von 0,8 bis 1,2 annehmen und wird mit einer Gewichtung von 50 % bei der Ermittlung

des Werts des kriterienbasierten Multiplikators berücksichtigt.

Als persönliches strategisches Ziel für die Vorstandsmitglieder kann z. B. ein externes und unabhängiges Kapitalmarktkommunikations-Rating

im Bereich 'Real Estate Europe' herangezogen werden. In Abhängigkeit vom Rang von DES innerhalb dieses Ratings ergibt sich

ein Faktor von 1,2 bei einer Positionierung im oberen Drittel, 1,0 im mittleren Drittel und 0,8 im unteren Drittel. Der jeweilige

Faktor fließt mit einer Gewichtung von 25 % in den kriterienbasierten Multiplikator ein. Dieses Erfolgsziel unterstreicht

die Bedeutung einer exzellenten Kapitalmarktkommunikation für die erfolgreiche Umsetzung der Unternehmensstrategie.

Als letztes persönliches Erfolgsziel fließen ebenfalls mit einer Gewichtung von 25 % individuelle Sonderprojekte bzw. der

Beitrag zum Erreichungsgrad der Strategieumsetzung der Vorstandsmitglieder in die Berechnung des kriterienbasierten Multiplikators

ein. Hierbei kann es sich z. B. um Finanzierungsabschlüsse als Ziele für den Chief Financial Officer oder um Mergers & Acquisitions

und Umstrukturierungsprojekte als Ziele für den Vorstandsvorsitzenden/-sprecher handeln. Hiermit wird die erfolgreiche Umsetzung

wesentlicher und für den Unternehmenserfolg relevanter Projekte und Strategiebestandteile incentiviert und der Fokus auf die

individuelle, rollenspezifische Leistung des jeweiligen Vorstandsmitglieds gelegt. Bewertet der Aufsichtsrat die Performance

innerhalb des Sonderprojekts als sehr gut, bedeutet dies einen Faktor von 1,2. Eine gute Performancebewertung hat einen Faktor

von 1,0 zur Folge, während eine unterdurchschnittliche Performance mit einem Faktor von 0,8 gewertet wird.

Die tatsächliche Zielerreichung je Erfolgsziel des STI sowie der Wert des kriterienbasierten Multiplikators werden nach Abschluss

des jeweiligen Geschäftsjahrs ex post im Vergütungsbericht ausgewiesen.

2.2 Long-Term-Incentive (LTI)

Der LTI ist in Form eines Performance Cash Plans mit einer Performance-Periode von vier Jahren ausgestaltet. Bei der Auswahl

der Erfolgsziele für den LTI stehen insbesondere die langfristige und stabile Wertentwicklung der DES im Fokus. Der LTI wird

rollierend gewährt, das heißt, zu Beginn eines jeden Geschäftsjahrs wird den Vorstandsmitgliedern ein in ihrem Anstellungsvertrag

geregelter LTI-Zielbetrag in Aussicht gestellt. Die rollierende Gewährung fördert zusätzlich nachhaltiges Handeln, da die

Ergebnisse aus einem Geschäftsjahr für mehrere LTI-Tranchen relevant sind. Für jede LTI-Tranche ergibt sich in Abhängigkeit

vorab definierter Erfolgsziele am Ende der vierjährigen Performance-Periode eine Gesamtzielerreichung, welche den finalen

LTI-Auszahlungsbetrag bestimmt. Die Erfolgsziele beziehen neben der Betrachtung interner Kennzahlen auch die relative Performance

im Vergleich zu Wettbewerbern ein. Der Auszahlungsbetrag des LTI kann einen Wert zwischen 0 % und maximal 150 % des LTI-Zielbetrags

annehmen. Eine mögliche Auszahlung des LTI wird mit Feststellung des Jahresabschlusses für das letzte Geschäftsjahr der jeweiligen

Tranche fällig.

Der LTI-Auszahlungsbetrag hängt von zwei finanziellen Erfolgszielen ab, welche sowohl relativ als auch absolut betrachtet

werden. Dies ist zum einen der Total Shareholder Return (TSR) mit einer Gewichtung von 75 % und zum anderen der Loan to Value

(LTV) mit einer Gewichtung von 25 %.

Die Funktionsweise des LTI stellt sich im Wesentlichen wie folgt dar:

a. Total Shareholder Return (TSR)

Der mit 75 % gewichtete TSR wird in zweifacher Hinsicht betrachtet. Zwei Drittel des TSR-Erfolgsziels hängen vom absoluten

TSR ab. Das restliche Drittel wird durch den relativen TSR im Vergleich zu relevanten Wettbewerbern bestimmt. Dies stellt

eine sowohl absolut als auch relativ betrachtete adäquate Aktionärsrendite sicher.

Der absolute TSR bezeichnet die Gesamtaktionärsrendite aus der Entwicklung des Aktienkurses über die betrachtete Performance-Periode

zuzüglich fiktiv reinvestierter Brutto-Dividenden. Zur Vermeidung von Verzerrungen durch z. B. Stichtagseffekte wird der absolute

TSR auf Basis der durchschnittlichen Schlusskurse von DES im Monat vor Beginn und vor Ende der jeweiligen Performance-Periode

zuzüglich der fiktiv reinvestierten Brutto-Dividende in diesem Zeitraum berechnet.

Der Zielwert für eine Zielerreichung von 100 % entspricht einem absoluten TSR von 24 %. Zudem wird eine Untergrenze festgelegt,

bei der die Zielerreichung 0 % beträgt. Dieser Fall tritt bei einem absoluten TSR von 0 % ein. Als Obergrenze wird ein absoluter

TSR von 36 % festgelegt, bei dem sich die Zielerreichung auf 150 % beläuft. Eine Steigerung des absoluten TSR über 36 % hinaus

hat keine weitere Steigerung der Zielerreichung zur Folge. Zwischen den genannten Zielerreichungspunkten (0 %/100 %/150 %)

wird der Zielerreichungsgrad linear interpoliert.

Der relative TSR vergleicht den TSR mit einer Vergleichsgruppe aus relevanten Wettbewerbern. Die Vergleichsgruppe besteht

zurzeit aus den folgenden Unternehmen: Unibail-Rodamco-Westfield SE, Compagnie Foncière Klépierre, Atrium European Real Estate

Limited, Citycon Oyj, Eurocommercial Properties N.V., Mercialys SA,, und Wereldhave N.V. Der Aufsichtsrat hat die Möglichkeit,

einzelne Unternehmen vor dem Beginn einer neuen Tranche aus der Vergleichsgruppe zu entfernen. Voraussetzung hierfür ist,

dass das jeweilige Unternehmen in seiner aktuellen Form nicht mehr existiert oder die Vergleichbarkeit mit DES nicht mehr

gegeben ist. Zudem besteht die Möglichkeit, neue, geeignete Unternehmen hinzuzufügen.

Zur Bestimmung der Zielerreichung wird zunächst der durchschnittliche TSR der Vergleichsgruppe wie beschrieben ermittelt (wobei

alle Vergleichsunternehmen gleichgewichtet werden). Dieser wird vom TSR der DES subtrahiert, um die Outperformance in Prozentpunkten

zu erhalten. Der Wert der Outperformance beschreibt den relativen TSR. Ergibt diese Berechnung eine Outperformance von 0 %-Punkten,

das heißt der durchschnittliche TSR der Vergleichsgruppe hat sich über die Performance-Periode genau gleich entwickelt wie

der TSR der DES, so entspricht dies einer Zielerreichung von 100 %. Bei einem relativen TSR von minus 20 %-Punkten beträgt

die Zielerreichung 0 %. Das Maximum der Zielerreichung entspricht 150 % und wird ab einem relativen TSR von plus 20 %-Punkten

erreicht. Zwischen den genannten Zielerreichungspunkten (0 %/100 %/150 %) wird der Zielerreichungsgrad linear interpoliert.

b. Loan to Value (LTV)

Neben dem TSR findet der LTV des DES-Konzerns mit einer Gewichtung von 25 % im LTI Berücksichtigung. Der LTV beschreibt das

Verhältnis der Nettofinanzverbindlichkeiten (Finanzverbindlichkeiten abzüglich liquider Mittel) zu langfristigen Vermögenswerten

(Investment Properties und nach at-equity bilanzierte Finanzanlagen, ohne Goodwill). Er stellt somit eine wesentliche Kennzahl

für die Beurteilung der Bonität der DES dar und ist ein wichtiger Aspekt zur Bewilligung von Finanzierungen.

Zur Ermittlung der Zielerreichung wird der Vierjahresdurchschnitt des LTV des DES-Konzerns auf Basis der in den jeweiligen

Jahresabschlüssen für die relevanten Geschäftsjahre ausgewiesenen LTV-Werte des Konzerns berechnet. Ist der durchschnittliche

LTV größer als 55 %, entspricht dies einer Zielerreichung von 0 %. Bei einem durchschnittlichen LTV größer als 45 %, aber

kleiner oder gleich 55 % beträgt die Zielerreichung 50 %. Der Zielwert und damit eine Zielerreichung von 100 % wird bei einem

LTV von größer oder gleich 35 %, aber kleiner als 45 % erreicht. Unterhalb eines LTV von 35 % beträgt die Zielerreichung 150

%. Eine weitere Senkung des LTV hat keine Steigerung der Zielerreichung über 150 % zur Folge.

Zusätzlich zur absoluten Betrachtung des LTV wird auch dieser dem vergleichbaren und gleichgewichteten durchschnittlichen

LTV der oben beschriebenen Vergleichsgruppe über die Performance-Periode gegenübergestellt und mit Hilfe eines Multiplikators

in der Ermittlung des LTI-Auszahlungsbetrags berücksichtigt. Ergibt sich aus der Gegenüberstellung, dass der LTV der Vergleichsgruppe

um mehr als 1 % geringer ist als des DES-Konzerns, wird auf die Zielerreichung, welche sich aus der absoluten Betrachtung

des LTV ergibt, ein Multiplikator von 0,8 angewandt. Für positive Abweichungen von 1 % oder weniger beträgt der Multiplikator

1,0. Der Multiplikator beträgt 1,2 für den Fall, dass der LTV der Vergleichsgruppe um mehr als 1 % höher ist als der des DES-Konzerns.

Unabhängig davon kann der Multiplikator die Zielerreichung des absoluten LTV nicht auf mehr als 150 % erhöhen.

Etwaige Anpassungen in der Zusammensetzung der Vergleichsgruppe und die Beweggründe hierfür, die tatsächliche Zielerreichung

je Erfolgsziel des LTI sowie der Wert des Multiplikators werden nach Abschluss der Performance-Periode ex post im Vergütungsbericht ausgewiesen.

(C) Clawback

Der Aufsichtsrat hat die Möglichkeit, in bestimmten Fällen die variable Vergütung der Vorstandsmitglieder (STI und LTI) ganz

oder teilweise zurückzufordern. Voraussetzung hierfür ist eine vorsätzliche Verletzung wesentlicher Pflichten, die mit Strafe

oder Geldbuße bedroht ist, oder eine schwerwiegende Verletzung sonstiger wesentlicher Organpflichten. Zudem muss der Gesellschaft

oder einem mit ihr verbundenen Unternehmen hierdurch ein erheblicher finanzieller Nachteil entstanden sein.

Ein Rückforderungsanspruch besteht in Höhe des Nettozufluss nach gezahlter Einkommenssteuer und erlischt nach Ablauf eines

Zeitraums von drei Jahren nach Gewährung der variablen Vergütungskomponente bzw. nach Ausscheiden des Vorstandsmitglieds aus

dem Vorstandsamt, je nachdem, welcher Zeitpunkt früher eintritt.

(D) Share Ownership Guidelines (SOG)

Die Anstellungsverträge der Vorstandsmitglieder erhalten zudem Aktienkauf- und Aktienhalteverpflichtungen, sogenannte Share

Ownership Guidelines (SOG). Diese verpflichten jedes Vorstandsmitglied zum Kaufen und Halten von DES-Aktien im Wert von 100

% ihrer jeweiligen Brutto-Jahresgrundvergütung (SOG-Ziel). Bis zum Erreichen dieses SOG-Ziels müssen die Vorstandsmitglieder

ein Drittel ihres STI-Auszahlungsbetrags sowie 100 % ihres LTI-Auszahlungsbetrags (jeweils nach Einkommenssteuer) innerhalb

eines Zeitraums von drei Monaten nach Zufluss in Aktien der Deutsche EuroShop AG investieren. Im Fall von Insidersachverhalten

hat der Aufsichtsrat die Möglichkeit, diese dreimonatige Erwerbsperiode zu verlängern. Bereits vom Vorstandsmitglied direkt

gehaltene Aktien tragen zum Erreichen des SOG-Ziels bei. Die Aktien müssen für die gesamte Dienstzeit sowie zwei Jahre nach

Ausscheiden aus dem Vorstand gehalten werden.

Durch die oben beschriebenen SOG-Regelungen werden die Interessen von Vorstand und Aktionären noch weiter angeglichen und

gleichzeitig die langfristige und nachhaltige Entwicklung von DES incentiviert.

Vergütungsbezogene Rechtsgeschäfte

| * |

Vertragslaufzeiten, Kündigungsmöglichkeiten

|

Die Anstellungsverträge der Vorstandsmitglieder haben eine feste Laufzeit von bis zu fünf Jahren. Im Rahmen von Erstbestellungen

beträgt die Vertragslaufzeit maximal drei Jahre.

Ein Recht zur ordentlichen Kündigung der Anstellungsverträge besteht für beide Seiten nicht. Hiervon unberührt bleibt das

Recht zur Kündigung des Anstellungsvertrags aus wichtigem Grund nach § 626 Abs. 1 BGB.

| * |

Regelungen bei vorzeitiger Beendigung des Anstellungsvertrags

|

Im Falle einer vorzeitigen Beendigung des Anstellungsvertrags durch die Gesellschaft, ohne dass hierfür ein vom Vorstandsmitglied

zu vertretender wichtiger Grund i. S. d. § 84 Abs. 3 AktG vorliegt, hat das Vorstandsmitglied Anspruch auf eine Brutto-Abfindung

in Höhe von zwei Jahresvergütungen. Die Jahresvergütung umfasst die Jahresgrundvergütung, Beiträge in die Betriebliche Altersvorsorge

sowie den STI und den LTI. Für die Bemessung der Höhe der Jahresvergütungen ist der Durchschnitt der Jahresvergütung des abgelaufenen

Geschäftsjahrs und der voraussichtlichen Jahresvergütung des laufenden Geschäftsjahrs maßgebend. Sofern die restliche Vergütung,

die dem Vorstandsmitglied bis zum regulären Ende des Anstellungsvertrags zusteht, geringer als zwei Jahresvergütungen ist,

reduziert sich der Abfindungsanspruch entsprechend, so dass durch die Abfindungszahlung lediglich die Restlaufzeit des Anstellungsvertrags

vergütet wird.

In allen anderen Fällen einer vorzeitigen Beendigung des Anstellungsvertrags besteht kein Anspruch auf eine Abfindungszahlung.

Endet der Anstellungsvertrag auf Veranlassung der Gesellschaft, ohne dass ein durch das Vorstandsmitglied zu vertretender

wichtiger Grund i. S. d. § 84 Abs. 3 AktG vorliegt, erfolgt die Auszahlung bereits gewährter variabler Vergütungskomponenten

nach den regulären Auszahlungsbedingungen.

Im Falle einer vorzeitigen Beendigung des Anstellungsvertrags aus einem durch das Vorstandsmitglied zu vertretendem wichtigen

Grund i. S. d. § 84 Abs. 3 AktG verfallen sämtliche Ansprüche auf eine Auszahlung einer bereits gewährten, aber noch nicht

ausbezahlten variablen Vergütung.

Die Altfallregelungen bzgl. der betrieblichen Altersversorgung eines Vorstandes bleiben von diesen Regelungen ausgenommen.

| * |

Vorübergehende und dauernde Arbeitsunfähigkeit, Tod

|

Im Fall einer vorübergehenden Arbeitsunfähigkeit erfolgt eine Fortzahlung sämtlicher Vergütungskomponenten pro rata temporis

für die Dauer von sechs Monaten, längstens jedoch bis zur Beendigung des Anstellungsvertrags.

Wird das Vorstandsmitglied während der Laufzeit des Anstellungsvertrags dauerhaft arbeitsunfähig, endet der Anstellungsvertrag

mit dem Ende des Quartals, in dem die dauernde Arbeitsunfähigkeit festgestellt worden ist. In diesem Fall erfolgt eine Kürzung

pro rata temporis der Vergütungskomponenten des betreffenden Geschäftsjahres bis zum Zeitpunkt des Ausscheidens. Die Auszahlung

etwaiger nachgelagerter Zahlungen aus Vorjahren aus laufenden Tranchen bzw. vorangegangenen Perioden erfolgt sofort unter

der Annahme einer Gesamtzielerreichung der variablen Vergütungskomponenten von 100 %. Die Beiträge zur betrieblichen Altersversorgung

werden bis zum Ablauf des Jahres, in dem das Vorstandsmitglied dauerhaft arbeitsunfähig wurde, fortgezahlt.

Im Todesfall finden grundsätzlich die Regelungen Anwendung, welche auch im Fall der dauernden Arbeitsunfähigkeit gelten. Der

Anstellungsvertrag endet jedoch mit Ende des Sterbemonats. Alle Zahlungsansprüche aus dem Anstellungsvertrag sind vererblich.

| * |

Regelungen bei unterjährigem Ein- bzw. Austritt

|

Beginnt oder endet die Vorstandstätigkeit während des laufenden Geschäftsjahrs, erfolgt die Gewährung der Jahresgrundvergütung,

der variablen Vergütung und des jährlichen Beitrags zur betrieblichen Altersversorgung pro rata temporis. Die Auszahlung der

variablen Vergütungskomponenten erfolgt dabei nach den regulären Auszahlungsbedingungen.

| * |

Interne Aufsichtsratsmandate

|

Etwaige Vergütungen, welche ein Vorstandsmitglied für die Übernahme von internen Aufsichtsratsmandaten oder vergleichbaren

Mandaten von verbundenen Gesellschaften erhält, werden auf die Vergütung des Vorstands angerechnet.

Vorübergehende Abweichung vom Vergütungssystem

Gemäß § 87a Abs. 2 S. 2 AktG kann der Aufsichtsrat der DES vorübergehend vom Vergütungssystem abweichen unter der Voraussetzung,

dass dies im Interesse des langfristigen Wohlergehens der DES notwendig ist.

Derartige Abweichungen können beispielsweise zur Sicherstellung einer adäquaten Anreizsetzung im Fall einer schweren Unternehmenskrise

(z. B. Zerstörung eines Centers), Force Majeur (höhere Gewalt) oder bei einer Wirtschaftskrise (z. B. COVID-19-Krise) erforderlich

sein. Eine derartige zeitlich begrenzte Abweichung ist ausschließlich bei außergewöhnlichen Umständen möglich. Allgemein ungünstige

Marktentwicklungen zählen dabei nicht als außergewöhnliche Umstände, die eine vorübergehende Abweichung vom Vergütungssystem

rechtfertigen. Die die Abweichung erforderlich machenden Umstände werden per Beschluss des Aufsichtsrats festgestellt.

Unabhängig von einer möglichen zeitlich begrenzten Abweichung vom Vergütungssystem stellt der Aufsichtsrat sicher, dass die

Vergütung des Vorstands weiterhin auf die langfristige und nachhaltige Entwicklung der DES ausgerichtet ist. Darüber hinaus

trägt der Aufsichtsrat weiterhin Sorge dafür, dass die Vergütung des Vorstands in einem angemessenen Verhältnis zur Lage der

DES und der Leistung des jeweiligen Vorstandsmitglieds steht.

Nach Feststellung der außergewöhnlichen Umstände durch Beschluss des Aufsichtsrats ist es diesem möglich, Abweichungen von

der Vergütungsstruktur, Erfolgszielen der variablen Vergütung und einzelnen Vergütungskomponenten des Vergütungssystems des

Vorstands vorzunehmen.

Im Fall einer vorübergehenden Abweichung werden im Vergütungsbericht gemäß § 162 Abs. 1 Nr. 5 AktG die Umstände, welche eine

Abweichung notwendig machen, sowie das Verfahren der Abweichung erläutert und die hiervon betroffenen Vergütungskomponenten

benannt.

|

| 7. |

Beschlussfassung über die Bestätigung der Vergütung und Beschlussfassung über das Vergütungssystem für die Aufsichtsratsmitglieder

Gemäß § 113 Abs. 3 AktG beschließt die Hauptversammlung einer börsennotierten Gesellschaft mindestens alle vier Jahre über

die Vergütung der Aufsichtsratsmitglieder, wobei ein die bestehende Vergütung bestätigender Beschluss zulässig ist.

Die Vergütung des Aufsichtsrats ist gemäß der Anregung in G.18 Satz 1 Deutscher Corporate Governance Kodex in der Fassung

vom 16. Dezember 2019, veröffentlicht am 20. März 2020 ('DCGK'), eine reine Festvergütung und wird vollständig in bar ausgezahlt.

Die derzeitige Vergütung des Aufsichtsrats wird in § 8 Abs. 4) und Abs. 5) der Satzung bestimmt. Die entsprechenden Satzungsbestimmungen

sowie das zugrundeliegende abstrakte Vergütungssystem mit den Angaben nach §§ 113 Abs. 3 Satz 3, 87a Abs. 1 AktG sind nachfolgend

wiedergegeben.

Vorstand und Aufsichtsrat sind der Auffassung, dass die Höhe der Vergütung und die Ausgestaltung des Vergütungssystems für

den Aufsichtsrat im Hinblick auf die Aufgaben der Aufsichtsratsmitglieder und die Lage des Unternehmens angemessen sind und

der Aufsichtsrat eine an der Marktüblichkeit orientierte, gleichsam maßvolle Vergütung erhält.

Vorstand und Aufsichtsrat schlagen daher vor, die bestehende Vergütungsregelung für die Mitglieder des Aufsichtsrats, die

in § 8 Abs. 4) und Abs. 5) der Satzung konkret festgesetzt ist und der das nachfolgend wiedergegebene abstrakte Vergütungssystem

zugrunde liegt, zu bestätigen.

Beschreibung der Vergütung für die Aufsichtsratsmitglieder

| 1. |

Rechtsgrundlage der Vergütung der Aufsichtsratsmitglieder

§ 8 Abs. 4) und Abs. 5) der Satzung der haben folgenden Wortlaut:

4) Die Gesellschaft gewährt den Aufsichtsratsmitgliedern jeweils eine jährliche Vergütung. Diese wird - erstmals für das Geschäftsjahr

2007 - festgesetzt auf 50.000 € für den Vorsitzenden, 37.500 € für den stellvertretenden Vorsitzenden sowie je 25.000 € für

die weiteren Aufsichtsratsmitglieder. Scheiden Mitglieder des Aufsichtsrates im Laufe eines Geschäftsjahres aus dem Aufsichtsrat

aus, erhalten sie die Vergütung zeitanteilig.

5) Die Gesellschaft erstattet den Aufsichtsratsmitgliedern die baren Auslagen. Die Umsatzsteuer wird von der Gesellschaft

erstattet, soweit die Mitglieder des Aufsichtsrates berechtigt sind, die Umsatzsteuer gesondert in Rechnung zu stellen, und

dieses Recht auszuüben.

|

| 2. |

Darstellung des Vergütungssystems der Aufsichtsratsmitglieder

Das hinter der Regelung des § 8 Abs. 4) und Abs. 5) der Satzung stehende Vergütungssystem für die Mitglieder des Aufsichtsrats

der Deutsche Euroshop AG wird im Folgenden nach Maßgabe der §§ 113 Abs. 3, 87a Abs. 1 Satz 2 AktG dargestellt.

2.1. Inhaltliche Ausgestaltung

Das Vergütungssystem ist einfach, klar und verständlich ausgestaltet. Die Aufsichtsratsmitglieder erhalten die in der Satzung

festgelegte Festvergütung. Der Aufsichtsratsvorsitzende erhält das Doppelte, sein Stellvertreter das Eineinhalbfache dieser

Vergütung. Für die Mitgliedschaft in Ausschüssen wird keine zusätzliche Vergütung gewährt.

Der Aufsichtsrat ist anders als der Vorstand nicht operativ tätig und trifft keine Entscheidungen zur Geschäftsstrategie.

Vielmehr leistet der Aufsichtsrat durch seine Überwachungstätigkeit einen Beitrag zur langfristigen Entwicklung der Gesellschaft

(§ 87a Abs. 1 Satz 2 Nr. 2 AktG).

Die Gewährung einer reinen Festvergütung ohne variable Bestandteile hat sich bewährt und entspricht der gängigen Praxis in

anderen börsennotierten Gesellschaften. Eine ausschließliche Festvergütung für die Mitglieder des Aufsichtsrats ist am besten

geeignet, der unabhängig vom Unternehmenserfolg zu erfüllenden Kontrollfunktion des Aufsichtsrats Rechnung zu tragen. Der

Aufsichtsrat kann mit einer solchen Vergütungssystematik seine Entscheidungen zum Wohle der Gesellschaft und damit ausgerichtet

an der langfristigen Geschäftsstrategie und an der nachhaltigen Entwicklung der Gesellschaft treffen, ohne dabei anderweitige

Motive zu verfolgen, welche gegebenenfalls aus einer erfolgsorientierten Vergütung abgeleitet werden könnten. Die Vergütung

des Aufsichtsrats enthält daher keine variablen Vergütungsbestandteile (§ 87a Abs. 1 Satz 2 Nrn. 3, 4 und 6 AktG) und auch

keine aktienbasierten Bestandteile (§ 87a Abs. 1 Satz 2 Nr. 7 AktG).

Die Vergütung ist gemäß § 8 Abs. 4) der Satzung jeweils zum Ablauf des Geschäftsjahres zahlbar. Es bestehen keine Aufschubzeiten

für die Auszahlung von Vergütungsbestandteilen (§ 87a Abs. 1 Satz 2 Nr. 5 AktG).

Die Vergütung der Aufsichtsratsmitglieder ist abschließend in der Satzung geregelt; Nebenvereinbarungen bestehen nicht. Die

Vergütung ist an die Dauer der Bestellung gekoppelt. Zusagen von Entlassungsentschädigungen, Ruhegehalts- und Vorruhestandsregelungen

bestehen nicht (§ 87a Abs. 1 Satz 2 Nr. 8 AktG).

2.2 Verfahren zur Überprüfung der Vergütung

Der Aufsichtsrat prüft bislang in unregelmäßigen Abständen die Angemessenheit der Struktur und Höhe seiner Vergütung. Hierzu

wertet der Aufsichtsrat die Aufsichtsratsvergütung bei anderen vergleichbaren Unternehmen aus und vergleicht diese mit der

Vergütung des Aufsichtsrats der Gesellschaft. Auf der Basis dieser Analyse überprüft der Aufsichtsrat die Angemessenheit seiner

Vergütung.

Aufgrund der Änderung des Aktiengesetzes durch das Gesetz zur Umsetzung der zweiten Aktionärsrechterichtlinie (ARUG II) vom

12. Dezember 2019, welches eine regelmäßige Billigung des Vergütungssystems durch die Hauptversammlung spätestens alle vier

Jahre vorsieht, wird der Aufsichtsrat künftig seinerseits in Vorbereitung dieser Beschlussfassungen eine dahingehende Analyse

seiner Vergütung ebenfalls spätestens alle vier Jahre vornehmen. Sofern Anlass besteht, das Vergütungssystem für den Aufsichtsrat

zu ändern, werden Vorstand und Aufsichtsrat der Hauptversammlung in diesem Zusammenhang einen entsprechenden Beschlussvorschlag

vorlegen.

|

|

| 8. |

Beschlussfassung über die Aufhebung des bestehenden genehmigten Kapitals 2017 und die Schaffung eines neuen genehmigten Kapitals

2021 und entsprechende Satzungsänderung

Das von der Hauptversammlung am 28. Juni 2017 unter Tagesordnungspunkt 7 beschlossene und in § 5 der Satzung niedergelegte

genehmigte Kapital 2017 läuft zum 27. Juni 2022 aus. Um der Gesellschaft auch in Zukunft entsprechende Flexibilität zu bieten,

soll das bestehende genehmigte Kapital 2017 aufgehoben und durch ein neues genehmigtes Kapital 2021 ersetzt werden.

Vorstand und Aufsichtsrat schlagen vor zu beschließen:

| a) |

Die von der Hauptversammlung vom 28. Juni 2017 unter Tagesordnungspunkt 7 beschlossene Ermächtigung des Vorstands zur Erhöhung

des Grundkapitals (genehmigtes Kapital 2017) wird mit Wirkung für die Zukunft ab dem Zeitpunkt des Wirksamwerdens des nachfolgend

unter lit. b) und lit. c) zu beschließenden neuen genehmigten Kapitals 2021 durch Eintragung in das Handelsregister aufgehoben.

|

| b) |

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital der Gesellschaft bis zum 17. Juni 2026 einmal

oder mehrfach in Teilbeträgen um insgesamt bis zu 12.356.718 € durch Ausgabe neuer auf den Namen lautender nennwertloser Stückaktien

gegen Bar- und/oder Sacheinlage zu erhöhen (genehmigtes Kapital 2021). Bei Bareinlagen können die neuen Aktien auch von einem

oder mehreren Kreditinstituten bzw. einem anderen die Voraussetzungen des § 186 Abs. 5 Satz 1 AktG erfüllendes Unternehmen

mit der Verpflichtung übernommen werden, sie ausschließlich den Aktionären zum Bezug anzubieten (mittelbares Bezugsrecht).

Grundsätzlich ist den Aktionären ein Bezugsrecht einzuräumen. Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats

das Bezugsrecht der Aktionäre auszuschließen,

| (1) |

um Spitzenbeträge vom Bezugsrecht auszunehmen;

|

| (2) |

wenn die Kapitalerhöhung gegen Bareinlagen erfolgt und der Ausgabebetrag der neuen Aktien den Börsenpreis der bereits börsennotierten

Aktien gleicher Ausstattung zum Zeitpunkt der endgültigen Festlegung des Ausgabebetrages durch den Vorstand nicht wesentlich

unterschreitet. Die Anzahl der unter Ausschluss des Bezugsrechts gemäß § 186 Abs. 3 Satz 4 AktG ausgegebenen Aktien darf insgesamt

10 % des Grundkapitals nicht überschreiten, und zwar weder im Zeitpunkt des Wirksamwerdens noch im Zeitpunkt der Ausübung

dieser Ermächtigung. Auf diese Begrenzung sind Aktien anzurechnen, die zur Bedienung von Bezugsrechten aus Options- oder Wandelschuldverschreibungen

ausgegeben werden oder auszugeben sind, sofern die Schuldverschreibungen während der Laufzeit dieser Ermächtigung in entsprechender

Anwendung des § 186 Abs. 3 Satz 4 AktG unter Ausschluss des Bezugsrechts ausgegeben werden; ferner sind auf diese Begrenzung

Aktien anzurechnen, die während der Laufzeit dieser Ermächtigung aufgrund einer Ermächtigung zur Verwendung eigener Aktien

gemäß §§ 71 Abs. 1 Nr. 8, 186 Abs. 3 Satz 4 AktG unter Ausschluss des Bezugsrechts veräußert werden;

|

| (3) |

soweit es zum Verwässerungsschutz erforderlich ist, um Inhabern bzw. Gläubigern von Options- und/oder Wandlungsrechten bzw.

-pflichten aus Options- oder Wandelschuldverschreibungen, die von der Gesellschaft und/oder nachgeordneten Konzernunternehmen

ausgegeben wurden oder werden, ein Bezugsrecht in dem Umfang zu gewähren, wie es ihnen nach Ausübung ihres Wandlungs- oder

Optionsrechts bzw. nach Erfüllung der Wandlungspflicht zustünde;

|

| (4) |

wenn die Kapitalerhöhung gegen Sacheinlagen erfolgt zur Gewährung von Aktien im Rahmen von Unternehmenszusammenschlüssen oder

zum Zweck des Erwerbs von Unternehmen, Unternehmensteilen, Beteiligungen an Unternehmen oder sonstigen Vermögensgegenständen.

|

Diese Ermächtigung wird - ohne Berücksichtigung von Aktien, die unter Bezugsrechtsausschluss zum Ausgleich von Spitzenbeträgen

und/oder als Verwässerungsschutz zugunsten von Inhabern bzw. Gläubigern von Options- oder Wandelschuldverschreibungen ausgegeben

werden - insoweit beschränkt, als nach Ausübung der Ermächtigung die Summe der unter diesem genehmigten Kapital unter Ausschluss

des Bezugsrechts ausgegebenen Aktien 20 % des zum Zeitpunkt des Wirksamwerdens der Ermächtigung bzw. - falls dieser Wert geringer

ist - des zum Zeitpunkt der Ausnutzung der Ermächtigung bestehenden Grundkapitals nicht übersteigen darf. Auf diese Begrenzung

sind auch solche Aktien anzurechnen, die während der Laufzeit der vorstehenden Ermächtigung unter Bezugsrechtsausschluss aus

einem etwaigen anderen genehmigten Kapital ausgegeben werden, ferner solche Aktien, die infolge einer Ausübung von Options-

bzw. Wandelschuldverschreibungen beigefügten Options- und/oder Wandlungsrechten bzw. pflichten auszugeben sind, soweit die

zugehörigen Options- bzw. Wandelschuldverschreibungen während der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts

ausgegeben werden; ausgenommen von vorstehender Anrechnung sind Bezugsrechtsausschlüsse zum Ausgleich von Spitzenbeträgen

und/oder zum Verwässerungsschutz zugunsten von Inhabern bzw. Gläubigern von Options- und/oder Wandlungsrechten bzw. pflichten

aus Options- oder Wandelschuldverschreibungen.

Der Vorstand wird ferner ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Kapitalerhöhung, den weiteren

Inhalt der Aktienrechte und die Bedingungen der Aktienausgabe festzulegen. Der Aufsichtsrat wird ermächtigt, die Fassung der

Satzung entsprechend der jeweiligen Ausnutzung des genehmigten Kapitals oder nach Ablauf der Ermächtigungsfrist zu ändern.

|

| c) |

§ 5 der Satzung wird wie folgt neu gefasst:

'Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital der Gesellschaft bis zum 17. Juni 2026 einmal

oder mehrfach in Teilbeträgen um insgesamt bis zu 12.356.718 € durch Ausgabe neuer auf den Namen lautender nennwertloser Stückaktien

gegen Bar- und/oder Sacheinlage zu erhöhen (Genehmigtes Kapital 2021). Bei Bareinlagen können die neuen Aktien auch von einem

oder mehreren Kreditinstituten bzw. einem anderen die Voraussetzungen des § 186 Abs. 5 Satz 1 AktG erfüllendes Unternehmen

mit der Verpflichtung übernommen werden, sie ausschließlich den Aktionären zum Bezug anzubieten (mittelbares Bezugsrecht).

Grundsätzlich ist den Aktionären ein Bezugsrecht einzuräumen. Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats

das Bezugsrecht der Aktionäre auszuschließen,

| a) |

um Spitzenbeträge vom Bezugsrecht auszunehmen;

|

| b) |

wenn die Kapitalerhöhung gegen Bareinlagen erfolgt und der Ausgabebetrag der neuen Aktien den Börsenpreis der bereits börsennotierten

Aktien gleicher Ausstattung zum Zeitpunkt der endgültigen Festlegung des Ausgabebetrages durch den Vorstand nicht wesentlich

unterschreitet. Die Anzahl der unter Ausschluss des Bezugsrechts gemäß § 186 Abs. 3 Satz 4 AktG ausgegebenen Aktien darf insgesamt

10 % des Grundkapitals nicht überschreiten, und zwar weder im Zeitpunkt des Wirksamwerdens noch im Zeitpunkt der Ausübung

dieser Ermächtigung. Auf diese Zahl sind Aktien anzurechnen, die zur Bedienung von Bezugsrechten aus Options- oder Wandelschuldverschreibungen

ausgegeben werden oder auszugeben sind, sofern die Schuldverschreibungen während der Laufzeit dieser Ermächtigung in entsprechender

Anwendung des § 186 Abs. 3 Satz 4 AktG unter Ausschluss des Bezugsrechts ausgegeben werden; ferner sind auf diese Zahl Aktien

anzurechnen, die während der Laufzeit dieser Ermächtigung aufgrund einer Ermächtigung zur Verwendung eigener Aktien gemäß

§§ 71 Abs. 1 Nr. 8, 186 Abs. 3 Satz 4 AktG unter Ausschluss des Bezugsrechts ausgegeben werden;

|

| c) |

soweit es zum Verwässerungsschutz erforderlich ist, um Inhabern bzw. Gläubigern von Options- und/oder Wandlungsrechten bzw.

pflichten aus Options- oder Wandelschuldverschreibungen, die von der Gesellschaft und/oder nachgeordneten Konzernunternehmen

ausgegeben wurden oder werden, ein Bezugsrecht in dem Umfang zu gewähren, wie es ihnen nach Ausübung ihres Wandlungs- oder

Optionsrechts bzw. nach Erfüllung der Wandlungspflicht zustünde;

|

| d) |

wenn die Kapitalerhöhung gegen Sacheinlagen erfolgt zur Gewährung von Aktien im Rahmen von Unternehmenszusammenschlüssen oder

zum Zweck des Erwerbs von Unternehmen, Unternehmensteilen, Beteiligungen an Unternehmen oder sonstigen Vermögensgegenständen.

|

Diese Ermächtigung ist - ohne Berücksichtigung von Aktien, die unter Bezugsrechtsausschluss zum Ausgleich von Spitzenbeträgen

und/oder zum Verwässerungsschutz zugunsten von Inhabern bzw. Gläubigern von Options- oder Wandelschuldverschreibungen ausgegeben

werden - insoweit beschränkt, als nach Ausübung der Ermächtigung die Summe der unter diesem genehmigten Kapital unter Ausschluss

des Bezugsrechts ausgegebenen Aktien 20 % des zum Zeitpunkt des Wirksamwerdens der Ermächtigung bzw. - falls dieser Wert geringer

ist - des zum Zeitpunkt der Ausnutzung der Ermächtigung bestehenden Grundkapitals nicht übersteigen darf. Auf diese 20 %-Grenze

sind auch solche Aktien anzurechnen, die während der Laufzeit der vorstehenden Ermächtigung unter Bezugsrechtsausschluss aus

einem etwaigen anderen genehmigten Kapital ausgegeben werden, ferner solche Aktien, die infolge einer Ausübung von Options-

bzw. Wandelschuldverschreibungen beigefügten Options- und/oder Wandlungsrechten bzw. -pflichten auszugeben sind, soweit die

zugehörigen Options- bzw. Wandelschuldverschreibungen während der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts

ausgegeben werden; ausgenommen von vorstehender Anrechnung sind Bezugsrechtsausschlüsse zum Ausgleich von Spitzenbeträgen

und/oder zum Verwässerungsschutz zugunsten von Inhabern bzw. Gläubigern von Options- und/oder Wandlungsrechten bzw. -pflichten

aus Options- oder Wandelschuldverschreibungen.

Der Vorstand ist ferner ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Kapitalerhöhung, den weiteren

Inhalt der Aktienrechte und die Bedingungen der Aktienausgabe festzulegen. Der Aufsichtsrat ist ermächtigt, die Fassung der

Satzung entsprechend der jeweiligen Ausnutzung des genehmigten Kapitals oder nach Ablauf der Ermächtigungsfrist zu ändern.'

|

Bericht des Vorstands zu Punkt 8 der Tagesordnung gemäß § 203 Abs. 2 Satz 2 i. V. m. § 186 Abs. 4 Satz 2 AktG über den Bezugsrechtsausschluss

beim genehmigten Kapital

Das vorgeschlagene 'Genehmigte Kapital 2021' soll der Deutsche EuroShop AG Möglichkeiten einer im Interesse der Gesellschaft

liegenden flexiblen und zeitnahen Finanzierung eröffnen. Dafür benötigt die Gesellschaft die für börsennotierte Gesellschaften

üblichen und notwendigen Instrumente der Kapitalbeschaffung.

Das von der Hauptversammlung am 28. Juni 2017 unter Tagesordnungspunkt 7 beschlossene und in § 5 der Satzung niedergelegte

'Genehmigte Kapital 2017' läuft zum 27. Juni 2022 aus.

Um der Gesellschaft auch in Zukunft entsprechende Flexibilität zu bieten, soll das bestehende genehmigte Kapital 2017 aufgehoben

und durch ein neues 'Genehmigtes Kapital 2021' ersetzt werden.

Das 'Genehmigte Kapital 2021' entspricht in der Struktur im Wesentlichen dem bisherigen 'Genehmigten Kapital 2017'; es bezieht

sich auf 20 % des zum Zeitpunkt der Veröffentlichung der Einladung bestehenden Grundkapitals der Deutsche EuroShop AG. Aufgrund

des seit dem Jahr 2017 von 58.404.996,00 € auf 61.783.594,00 € gestiegenen Grundkapitals erhöht sich daher auch das vorgeschlagene

Volumen des genehmigten Kapitals geringfügig (von bisher 11.680.999 € auf jetzt 12.356.718 €)

Bei der Ausnutzung des genehmigten Kapitals haben die Aktionäre grundsätzlich ein Bezugsrecht.

Anstelle einer unmittelbaren Ausgabe der neuen Aktien an die Aktionäre können die neuen Aktien auch von einem oder mehreren

durch den Vorstand bestimmten Kreditinstituten mit der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten

(mittelbares Bezugsrecht). Durch die Zwischenschaltung von Kreditinstituten bzw. einem anderen die Voraussetzungen des § 186

Abs. 5 Satz 1 AktG erfüllendes Unternehmen wird die Abwicklung der Aktienausgabe lediglich technisch erleichtert.

In bestimmten Fällen kann das Bezugsrecht der Aktionäre jedoch ausgeschlossen werden:

1. Bezugsrechtsausschluss für Spitzenbeträge

Das Bezugsrecht soll durch den Vorstand mit Zustimmung des Aufsichtsrats für Spitzenbeträge ausgeschlossen werden können (vorgeschlagener

§ 5 lit. a) der Satzung). Diese Ermächtigung dient der Verwaltungsvereinfachung. Spitzenbeträge können sich aus dem jeweiligen

Emissionsvolumen und dem Bezugsverhältnis ergeben. Der Wert des auf eine Aktie entfallenden Spitzenbetrags ist in der Regel

gering, wohingegen der Aufwand für die Emission ohne einen solchen Ausschluss regelmäßig hoch ist.

2. Bezugsrechtsausschluss bei bestimmten Barkapitalerhöhungen

Der Vorstand soll mit Zustimmung des Aufsichtsrats das Bezugsrecht bei Barkapitalerhöhungen ausschließen können, wenn die

Aktien zu einem Betrag ausgegeben werden, der im Zeitpunkt der endgültigen Festlegung des Ausgabebetrages den Börsenkurs nicht

wesentlich unterschreitet (vorgeschlagener § 5 lit. b) der Satzung). Der Vorstand wird versuchen, einen eventuellen Abschlag

auf den Börsenkurs so niedrig wie dies nach den zum Zeitpunkt der Platzierung vorherrschenden Marktbedingungen möglich ist,

zu bemessen.

Die Anzahl der unter Ausschluss des Bezugsrechts gemäß § 186 Abs. 3 Satz 4 AktG ausgegebenen Aktien darf insgesamt 10 % des

Grundkapitals nicht überschreiten, und zwar weder im Zeitpunkt des Wirksamwerdens noch im Zeitpunkt der Ausübung dieser Ermächtigung.

Auf diese Zahl sind Aktien anzurechnen, die zur Bedienung von Bezugsrechten aus Options- oder Wandelschuldverschreibungen

ausgegeben werden oder auszugeben sind, sofern die Schuldverschreibungen während der Laufzeit dieser Ermächtigung in entsprechender

Anwendung des § 186 Abs. 3 Satz 4 AktG unter Ausschluss des Bezugsrechts ausgegeben werden, ferner sind auf diese Zahl Aktien

anzurechnen, die während der Laufzeit dieser Ermächtigung aufgrund einer Ermächtigung zur Verwendung eigener Aktien gemäß

§§ 71 Abs. 1 Nr. 8, 186 Abs. 3 Satz 4 AktG unter Ausschluss des Bezugsrechts veräußert werden.

Durch diese Vorgaben wird im Einklang mit der gesetzlichen Regelung dem Interesse der Aktionäre am Schutz vor einer Verwässerung

ihres Anteilsbesitzes Rechnung getragen. Jeder Aktionär hat aufgrund des börsenkursnahen Ausgabebetrages der neuen Aktien

und aufgrund der volumenmäßigen Begrenzung der Kapitalerhöhung unter Bezugsrechtsausschluss grundsätzlich die Möglichkeit,

die zur Aufrechterhaltung seiner Anteilsquote erforderlichen Aktien zu annähernd gleichen Bedingungen über die Börse zu erwerben.

Gleichzeitig wird der Gesellschaft die Unternehmensfinanzierung im Wege der Eigenkapitalaufnahme erleichtert. Die Deutsche

EuroShop AG wird in die Lage versetzt, einen entstehenden Eigenkapitalbedarf kurzfristig zu decken. Ein solcher Bedarf kann

beispielsweise aufgrund sich kurzfristig bietender Marktchancen entstehen. Insbesondere bei Investitionen in Einkaufszentren,

die unseren Unternehmenswert weiter steigern, müssen hohe Gegenleistungen entrichtet werden. Der Ausschluss des Bezugsrechts

ermöglicht dabei nicht nur ein zeitnäheres Agieren, sondern auch eine Platzierung der Aktien zu einem börsenkursnahen Preis,

in der Regel mit einem geringeren Abschlag als bei Bezugsrechtsemissionen. Zusätzlich kann mit einer derartigen Platzierung

die Gewinnung neuer Aktionärsgruppen angestrebt werden. Es ist daher sichergestellt, dass in Übereinstimmung mit der gesetzlichen

Wertung des § 186 Abs. 3 Satz 4 AktG die Vermögens- wie auch die Stimmrechtsinteressen bei einer Ausnutzung des genehmigten

Kapitals unter Ausschluss des Bezugsrechts angemessen gewahrt bleiben, während der Gesellschaft im Interesse aller Aktionäre

weitere Handlungsspielräume eröffnet werden.

3. Bezugsrechtsausschluss bei Verwässerungsschutz

Ferner soll der Vorstand mit Zustimmung des Aufsichtsrats das Bezugsrecht ausschließen können, soweit es erforderlich ist,

um den Inhabern von Options- und/oder Wandelschuldverschreibungen ein Bezugsrecht auf neue Aktien zu geben, wenn es die Bedingungen

der Schuldverschreibungen bestimmen (vorgeschlagener § 5 lit. c) der Satzung). Solche Schuldverschreibungen haben zur erleichterten

Platzierung am Kapitalmarkt einen Verwässerungsschutz, der vorsieht, dass den Inhabern bei nachfolgenden Aktienemissionen

ein Bezugsrecht auf neue Aktien eingeräumt werden kann, wie es Aktionären zusteht. Sie werden damit so gestellt, als seien

sie bereits Aktionäre. Um die Schuldverschreibungen mit einem solchen Verwässerungsschutz ausstatten zu können, muss das Bezugsrecht

der Aktionäre auf diese Aktien ausgeschlossen werden. Das dient der leichteren Platzierung der Schuldverschreibungen und damit

den Interessen der Aktionäre an einer optimalen Finanzstruktur der Gesellschaft.

4. Bezugsrechtsausschluss bei Sachkapitalerhöhungen

Das Bezugsrecht soll schließlich durch den Vorstand mit Zustimmung des Aufsichtsrats bei Sachkapitalerhöhungen ausgeschlossen

werden können (vorgeschlagener § 5 lit. d) der Satzung). Wir wollen - wie in der Vergangenheit - auch künftig Einkaufszentren,

Grundstücke, Unternehmen, Unternehmensteile oder Beteiligungen erwerben können, um unseren Unternehmenswert weiter zu steigern.

Vielfach müssen dafür hohe Gegenleistungen entrichtet werden, die die Liquidität unseres Unternehmens belasten, wenn wir sie

in Geld statt in Aktien bezahlen. Manchmal bestehen auch Verkäufer darauf, als Gegenleistung Aktien zu erhalten, da das für

sie günstiger sein kann, oder sie sind mit einer Gegenleistung in Form von Aktien einverstanden. Die Möglichkeit, Aktien als

Akquisitionswährung einzusetzen, gibt der Gesellschaft den notwendigen Spielraum, solche Akquisitionsgelegenheiten schnell

und flexibel auszunutzen und selbst größere Engagements gegen Überlassung von Aktien zu tätigen. Hierfür muss das Bezugsrecht

der Aktionäre im Interesse der Gesellschaft ausgeschlossen werden können. Da eine solche Akquisition kurzfristig erfolgen

muss, kann sie in der Regel nicht von der nur einmal jährlich stattfindenden Hauptversammlung beschlossen werden. Es bedarf

eines Genehmigten Kapitals, auf das der Vorstand - mit Zustimmung des Aufsichtsrats - schnell zugreifen kann.

5. 20 %-Grenze für Bezugsrechtsausschlüsse

Die Summe der nach dieser Ermächtigung unter Ausschluss des Bezugsrechts ausgegebenen Aktien (wobei Bezugsrechtsausschlüsse

zwecks eines Spitzenausgleichs und zum Verwässerungsschutz zugunsten Inhabern von Options- und Wandelschuldverschreibungen

ausgeklammert sind) darf 20 % des zum Zeitpunkt des Wirksamwerdens der Ermächtigung bzw. - falls dieser Wert geringer ist

- des zum Zeitpunkt der Ausnutzung der Ermächtigung bestehenden Grundkapitals nicht übersteigen. Dabei werden bestimmte Bezugsrechtsausschlüsse

aufgrund anderer Ermächtigungen angerechnet. Durch diese Vorgaben wird der Gesamtumfang einer bezugsrechtsfreien Ausgabe von

Aktien aus genehmigten Kapital beschränkt und die Aktionäre daher zusätzlich gegen eine zu starke Verwässerung ihrer Beteiligungen

abgesichert.

Der Vorstand wird in jedem Einzelfall sorgfältig prüfen, ob er von der Ermächtigung zur Kapitalerhöhung unter Ausschluss des

Bezugsrechts Gebrauch machen wird. Eine Ausnutzung dieser Möglichkeit wird nur dann erfolgen, wenn dies nach Einschätzung

des Vorstands und des Aufsichtsrats im Interesse der Gesellschaft und damit ihrer Aktionäre liegt.

Der Vorstand wird in der jeweils nächsten Hauptversammlung über die Ausnutzung des genehmigten Kapitals unter Ausschluss des

Bezugsrechts berichten.

|

| 9. |

Beschlussfassung über die Ermächtigung zur Ausgabe von Wandelschuldverschreibungen mit der Möglichkeit des Bezugsrechtsausschlusses,

bedingte Erhöhung des Kapitals und entsprechende Satzungsänderung (Bedingtes Kapital 2021)

Die Gesellschaft verfügt derzeit über keine Ermächtigung zur Ausgabe von Wandelschuldverschreibungen. Um es dem Vorstand zu

ermöglichen, attraktive Finanzierungsmöglichkeiten zu nutzen und dem Unternehmen zinsgünstig Fremdkapital zukommen zu lassen,

soll der Vorstand von der Hauptversammlung zur Ausgabe von Wandelschuldverschreibungen ermächtigt und ein bedingtes Kapital

zur Bedienung der Wandelschuldverschreibungen geschaffen werden.

Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen:

I. Ermächtigung zur Ausgabe von Wandelschuldverschreibungen

1. Ermächtigung, Ermächtigungszeitraum, Nennbetrag, Aktienzahl, Laufzeit und Verzinsung

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 17. Juni 2026 einmalig oder mehrmals verzinsliche und

auf den Inhaber und/oder auf den Namen lautende Wandelschuldverschreibungen im Gesamtnennbetrag von bis zu 200 Mio. € mit

einer Laufzeit von längstens zehn Jahren gegen Barleistung oder Sacheinlagen zu begeben und den Inhabern der jeweiligen, unter

sich gleichberechtigten Teilschuldverschreibungen Wandlungsrechte auf neue Stückaktien der Gesellschaft in einer Gesamtzahl

von bis zu 10.000.000 Stück nach näherer Maßgabe der Bedingungen der Wandelschuldverschreibungen ('Anleihebedingungen') zu gewähren. Die Laufzeit der Wandlungsrechte darf jeweils zehn Jahre nicht überschreiten. Die Wandelschuldverschreibungen

können auch mit einer variablen Verzinsung ausgestattet werden, wobei die Verzinsung auch wie bei einer Gewinnschuldverschreibung

vollständig oder teilweise von der Höhe der Dividende der Gesellschaft abhängig sein kann.

2. Währung, Ausgabe durch Mehrheitsbeteiligungsgesellschaften

Die Wandelschuldverschreibungen sind in Euro zu begeben. Sie können auch durch unmittelbare oder mittelbare Mehrheitsbeteiligungsgesellschaften

der Deutsche EuroShop AG (Gesellschaften, an denen die Deutsche EuroShop AG unmittelbar oder mittelbar mit der Mehrheit der

Stimmen und des Kapitals beteiligt ist) begeben werden; in diesem Fall wird der Vorstand ermächtigt, für die Deutsche EuroShop

AG die Garantie für die Wandelschuldverschreibungen zu übernehmen und den Inhabern solcher Wandelschuldverschreibungen Wandlungsrechte

auf Aktien der Deutsche EuroShop AG zu gewähren.

3. Wandlungsrecht, Wandlungsverhältnis

Im Falle der Ausgabe von Wandelschuldverschreibungen erhalten die Inhaber der Teilschuldverschreibungen das Recht, ihre Teilschuldverschreibungen

nach näherer Maßgabe der Anleihebedingungen in Aktien der Deutsche EuroShop AG zu wandeln. Das Wandlungsverhältnis ergibt

sich aus der Division des Nennbetrages einer Teilschuldverschreibung durch den Wandlungspreis für eine Aktie der Deutsche

EuroShop AG. Daraus resultierende rechnerische Bruchteile von Aktien werden in Geld ausgeglichen. In den Anleihebedingungen

kann auch vorgesehen werden, dass die Zahl der bei Ausübung von Wandlungsrechten oder nach Erfüllung von Wandlungspflichten

zu beziehenden Aktien bzw. ein diesbezügliches Umtauschrecht variabel ist. Der in einen Nennwert umgerechnete Anteil am Grundkapital

der bei Wandlung auszugebenden Aktien darf den Nennbetrag der Wandelschuldverschreibung nicht übersteigen.

4. Wandlungspflicht

Die Anleihebedingungen können auch eine dort näher bestimmte Wandlungspflicht zum Ende der Laufzeit oder zu einem früheren

Zeitpunkt (jeweils auch 'Endfälligkeit') begründen oder das Recht der Deutsche EuroShop AG vorsehen, bei Endfälligkeit den

Inhabern der Teilschuldverschreibungen ganz oder teilweise an Stelle der Zahlung des fälligen Geldbetrages Aktien der Deutsche

EuroShop AG zu gewähren. Der in einen Nennwert umgerechnete Anteil am Grundkapital der bei Wandlung auszugebenden Aktien darf

auch in diesen Fällen den Nennbetrag der Wandelschuldverschreibung nicht übersteigen.

5. Gewährung neuer oder bestehender Aktien; Geldzahlung

Die Anleihebedingungen können vorsehen, dass die Deutsche EuroShop AG im Fall der Ausübung von Wandlungsrechten bzw. bei Erfüllung

der Wandlungspflichten nach ihrer Wahl entweder neue Aktien aus bedingtem Kapital oder genehmigtem Kapital oder bereits bestehende

Aktien der Gesellschaft gewährt.

Die Anleihebedingungen können auch das Recht der Deutsche EuroShop AG vorsehen, im Fall der Ausübung von Wandlungsrechten

bzw. bei Erfüllung von Wandlungspflichten nicht Aktien der Deutsche EuroShop zu gewähren, sondern den Gegenwert der Aktien

in Geld zu zahlen. Der Gegenwert entspricht nach näherer Maßgabe der Anleihebedingungen dem Durchschnitt der Schlussauktionspreise

der Aktie der Deutsche EuroShop AG im Xetra-Handel der Frankfurter Wertpapierbörse oder in einem an die Stelle des Xetra-Systems

getretenen Nachfolgesystem während der zehn Börsentage vor oder nach Erklärung der Wandlung oder, im Falle von Wandlungspflichten,

vor oder nach dem Tag der Endfälligkeit.

6. Bestimmung des Wandlungspreises

In den Anleihebedingungen kann vorgesehen werden, dass der Wandlungspreis innerhalb einer vom Vorstand festzulegenden Bandbreite

in Abhängigkeit von der Entwicklung des Aktienkurses oder als Folge von Verwässerungsschutzbestimmungen während der Laufzeit

der Wandelschuldverschreibungen verändert werden kann.

Der jeweils festzusetzende Wandlungspreis für eine Aktie der Deutsche EuroShop AG wird in Euro festgelegt und muss auch bei

einem variablen Wandlungspreis

| a) |

mindestens 80 % des durchschnittlichen Schlusskurses der Aktien der Deutsche EuroShop AG im Xetra-Handel der Frankfurter Wertpapierbörse

oder in einem entsprechenden Nachfolgesystem an den letzten zehn Börsentagen vor dem Tag der Beschlussfassung durch den Vorstand

über die Ausgabe der Wandelschuldverschreibungen betragen,

|

oder

| b) |

für den Fall der Einräumung eines Bezugsrechts an die Aktionäre der Deutsche EuroShop AG mindestens 80 % des durchschnittlichen

Schlusskurses der Aktien der Deutsche EuroShop AG im Xetra-Handel der Frankfurter Wertpapierbörse oder in einem entsprechenden

Nachfolgesystem in dem Zeitraum vom Tag des Beginns der Bezugsfrist bis einschließlich des Tages vor der Bekanntmachung der

endgültigen Festlegung der Konditionen gemäß § 221 Abs. 4 Satz 3 i.V.m. § 186 Abs. 2 AktG betragen.

|

Abweichend hiervon kann der Wandlungspreis in den Fällen einer Wandlungspflicht nach Ziff. 4 dem durchschnittlichen Schlusskurs

der Aktien der Deutsche EuroShop AG im Xetra-Handel der Frankfurter Wertpapierbörse oder in einem entsprechenden Nachfolgesystem

während der zehn Börsentage vor oder nach dem Tag der Endfälligkeit entsprechen, auch wenn dieser Durchschnittskurs unterhalb

des oben unter a) und/oder b) genannten Mindestwandlungspreises liegt.

§ 9 Abs. 1 AktG sowie § 199 Abs. 2 AktG bleiben unberührt.

7. Wertwahrende Anpassung des Wandlungspreises bei Verwässerungseffekten

Sofern während der Laufzeit der Teilschuldverschreibungen, die ein Wandlungsrecht gewähren bzw. eine Wandlungspflicht bestimmen,

Verwässerungen des wirtschaftlichen Werts der bestehenden Wandlungsrechte/-pflichten eintreten und dafür keine Bezugsrechte

auf Aktien der Deutsche EuroShop AG als Kompensation eingeräumt werden, können die Anleihebedingungen bestimmen, dass der

Wandlungspreis - unbeschadet § 9 Abs. 1 AktG sowie § 199 Abs. 2 AktG - wertwahrend angepasst wird, soweit die Anpassung nicht

bereits durch Gesetz zwingend geregelt ist. In jedem Fall darf der anteilige Betrag des Grundkapitals, der auf die je Teilschuldverschreibung

zu beziehenden Aktien entfällt, den Nennbetrag der einzelnen Teilschuldverschreibung nicht übersteigen.

Verwässerungseffekte können sich insbesondere durch Kapitalveränderungen (etwa einer Kapitalerhöhung bzw. -herabsetzung oder

einen Aktiensplit), aber auch im Zusammenhang mit Dividendenzahlungen (z. B. einer Sonderdividende), der Begebung (weiterer)

Wandel- oder Optionsschuldverschreibungen oder sonstiger Optionsrechte sowie im Fall außergewöhnlicher Ereignisse, die während

der Laufzeit der Wandelschuldverschreibungen eintreten (etwa einer Kontrollerlangung durch Dritte), ergeben.

Statt einer Anpassung des Wandlungspreises kann nach näherer Bestimmung der Anleihebedingungen in diesen Fällen auch die Zahlung

eines entsprechenden Betrages in Geld durch die Deutsche EuroShop AG im Fall der Wandlung oder bei Erfüllung der Wandlungspflichten

vorgesehen werden.

8. Bezugsrecht und Bezugsrechtsausschluss

Den Aktionären steht grundsätzlich ein Bezugsrecht zu. Die Wandelschuldverschreibungen können auch von einem oder mehreren

Kreditinstituten oder einem Konsortium von Kreditinstituten mit der Verpflichtung übernommen werden, sie den Aktionären der

Deutsche EuroShop AG zum Bezug anzubieten. Werden die Wandelschuldverschreibungen von einer unmittelbaren oder mittelbaren

Mehrheitsbeteiligungsgesellschaft der Deutsche EuroShop AG ausgegeben, hat die Deutsche EuroShop AG die Gewährung des Bezugsrechts

für die Aktionäre der Deutsche EuroShop AG nach Maßgabe des vorstehenden Satzes sicherzustellen.

Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das vorgenannte gesetzliche Bezugsrecht der Aktionäre

auf die Wandelschuldverschreibungen mit Wandlungsrechten auf bis zu 10.000.000 Aktien der Gesellschaft in folgenden Fällen

auszuschließen:

(a) Bezugsrechtsausschluss gem. § 221 Abs. 4 Satz 2 i.V.m. § 186 Abs. 3 Satz 4 AktG

Das Bezugsrecht kann ausgeschlossen werden, sofern die Wandelschuldverschreibungen so ausgestattet werden, dass ihr Ausgabepreis

ihren nach anerkannten finanzmathematischen Methoden ermittelten theoretischen Marktwert nicht wesentlich unterschreitet.

Diese Ermächtigung zum Bezugsrechtsausschluss gilt jedoch nur insoweit, als Wandelschuldverschreibungen mit Wandlungsrechten

bzw. -pflichten auf Aktien mit einem anteiligen Betrag von insgesamt bis zu 10 % des Grundkapitals der Deutsche EuroShop AG

ausgegeben werden bzw. auszugeben sind. Für die Berechnung der 10 %-Grenze ist die Höhe des Grundkapitals zum Zeitpunkt der