PUMA SE

Herzogenaurach

- Wertpapierkennnummer 696960 -

- ISIN DE0006969603 -

Einladung

HAUPTVERSAMMLUNG AM 11. MAI 2022

Die Aktionär*innen unserer Gesellschaft werden hiermit zu der am

11. Mai 2022 um 11:00 Uhr (MESZ)

als virtuelle Hauptversammlung stattfindenden

ordentlichen Hauptversammlung

eingeladen.

Die Hauptversammlung wird ausschließlich als virtuelle Hauptversammlung ohne physische Präsenz der Aktionär*innen oder ihrer Bevollmächtigten (ausgenommen die von der Gesellschaft benannten Stimmrechtsvertreter*innen)

abgehalten.

Ort der Hauptversammlung im Sinne des Aktiengesetzes (AktG)1 ist PUMA Way 1, 91074 Herzogenaurach.

Bitte beachten Sie, dass Aktionär*innen oder ihre Bevollmächtigten (ausgenommen die von der Gesellschaft benannten Stimmrechtsvertreter*innen)

nicht physisch vor Ort an der virtuellen Hauptversammlung teilnehmen können. Aktionär*innen, die sich gleichwohl dort einfinden,

wird kein Zutritt gewährt. Die virtuelle Hauptversammlung wird für ordnungsgemäß angemeldete Aktionär*innen über das PUMA

InvestorPortal live im Internet übertragen.

Einzelheiten zu den Rechten der Aktionär*innen und ihrer Bevollmächtigten sowie zu der Möglichkeit der Zuschaltung zur virtuellen

Hauptversammlung über das PUMA InvestorPortal entnehmen Sie bitte dem Abschnitt 'Weitere Angaben und Hinweise', der sich an

die Tagesordnung anschließt.

1 Die Vorschriften des AktG finden auf die Gesellschaft gemäß Art. 9 Abs. 1 lit. c) ii), Art. 10 der Verordnung (EG) Nr. 2157/2001

des Rates vom 8. Oktober 2001 über das Statut der Europäischen Gesellschaft (SE) Anwendung, soweit sich aus speziellen Vorschriften

der SE-Verordnung nichts anderes ergibt.

TAGESORDNUNG

| 1. |

Vorlage des festgestellten Jahresabschlusses der PUMA SE und des gebilligten Konzernabschlusses zum 31. Dezember 2021, des

zusammengefassten Lageberichtes für die PUMA SE und den PUMA-Konzern (einschließlich des erläuternden Berichts des Vorstands

zu den übernahmerechtlichen Angaben) sowie des Berichts des Aufsichtsrats für das Geschäftsjahr 2021

Die genannten Unterlagen sind vom Tag der Einberufung der virtuellen Hauptversammlung an über die Internetseite der Gesellschaft

dort unter INVESTOREN / HAUPTVERSAMMLUNG / GESETZLICH ERFORDERLICHE UNTERLAGEN, zugänglich. Sie werden dort auch während der

virtuellen Hauptversammlung zugänglich sein.

Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss und Konzernabschluss bereits gebilligt; der Jahresabschluss

ist damit festgestellt. Gemäß den gesetzlichen Bestimmungen ist zu diesem Tagesordnungspunkt 1 daher keine Beschlussfassung

vorgesehen.

|

| 2. |

Beschlussfassung über die Verwendung des Bilanzgewinns

Der Vorstand und der Aufsichtsrat schlagen vor, den Bilanzgewinn der PUMA SE aus dem abgelaufenen Geschäftsjahr 2021 in Höhe

von EUR 490.101.792,43 wie folgt zu verwenden:

| a) |

Ausschüttung einer Dividende von EUR 0,72 je dividendenberechtigter Stückaktie

für 149.605.600 Aktien

|

EUR

|

107.716.032,00

|

| b) |

Vortrag auf neue Rechnung |

EUR |

382.385.760,43 |

| |

|

EUR |

490.101.792,43 |

Der Gewinnverwendungsvorschlag berücksichtigt die 1.219.040 zum Zeitpunkt des Vorschlags von der Gesellschaft unmittelbar

oder mittelbar gehaltenen eigenen Aktien, die gemäß § 71b AktG nicht dividendenberechtigt sind.

Bis zur Hauptversammlung kann sich die Zahl der dividendenberechtigten Aktien vermindern oder erhöhen. In diesem Fall werden

der Vorstand und der Aufsichtsrat der Hauptversammlung bei unveränderter Ausschüttung von EUR 0,72 je dividendenberechtigter

Stückaktie einen angepassten Beschlussvorschlag über die Gewinnverwendung unterbreiten.

Gemäß § 58 Abs. 4 Satz 2 AktG wird der Anspruch auf die Dividende am dritten auf den Hauptversammlungsbeschluss folgenden

Geschäftstag fällig. Die Auszahlung der Dividende erfolgt daher am 16. Mai 2022.

|

| 3. |

Beschlussfassung über die Entlastung der Mitglieder des Vorstands für das Geschäftsjahr 2021

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2021 amtierenden Mitgliedern des Vorstands Entlastung für diesen

Zeitraum zu erteilen.

|

| 4. |

Beschlussfassung über die Entlastung der Mitglieder des Aufsichtsrats für das Geschäftsjahr 2021

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2021 amtierenden Mitgliedern des Aufsichtsrats Entlastung für

diesen Zeitraum zu erteilen.

|

| 5. |

Beschlussfassung über die Bestellung des Abschlussprüfers und des Konzernabschlussprüfers für das Geschäftsjahr 2022

Der Aufsichtsrat schlägt auf Empfehlung seines Prüfungsausschusses vor, die

| |

KPMG AG Wirtschaftsprüfungsgesellschaft

Nürnberg

|

zum Abschlussprüfer und Konzernabschlussprüfer für das Geschäftsjahr 2022 zu bestellen.

Der Empfehlung des Prüfungsausschusses ist ein nach Art. 16 Abs. 3 der Verordnung (EU) Nr. 537/2014 des Europäischen Parlaments

und des Rates vom 16. April 2014 über spezifische Anforderungen an die Abschlussprüfung bei Unternehmen von öffentlichem Interesse

und zur Aufhebung des Beschlusses 2005/909/EG der Kommission (EU-Abschlussprüferverordnung) durchgeführtes Auswahlverfahren

vorausgegangen. Auf dessen Grundlage hat der Prüfungsausschuss dem Aufsichtsrat gemäß Art. 16 Abs. 2 EU-Abschlussprüferverordnung

nebst Begründung die KPMG AG Wirtschaftsprüfungsgesellschaft, Nürnberg, sowie die BDO AG Wirtschaftsprüfungsgesellschaft,

Hamburg, für das ausgeschriebene Prüfungsmandat empfohlen und dabei eine begründete Präferenz für die KPMG AG Wirtschaftsprüfungsgesellschaft,

Nürnberg, mitgeteilt.

Der Prüfungsausschuss hat erklärt, dass seine Empfehlung frei von ungebührlicher Einflussnahme durch Dritte ist und ihm keine

Klauseln der in Art. 16 Abs. 6 der EU-Abschlussprüferverordnung genannten Art auferlegt wurde.

Der Aufsichtsrat hat vor Unterbreitung des Wahlvorschlags eine Erklärung der KPMG AG Wirtschaftsprüfungsgesellschaft, Nürnberg,

zu deren Unabhängigkeit eingeholt.

|

| 6. |

Beschlussfassung über die Aufhebung der bestehenden Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen

sowie des Bedingten Kapitals 2018, über eine neue Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen,

Genussrechten oder Gewinnschuldverschreibungen oder einer Kombination dieser Instrumente und zum Ausschluss des Bezugsrechts

auf diese Wandel- und/oder Optionsschuldverschreibungen, Genussrechte oder Gewinnschuldverschreibungen oder eine Kombination

dieser Instrumente; Schaffung eines bedingten Kapitals 2022 und Satzungsänderung

Die Hauptversammlung hat am 12. April 2018 unter Tagesordnungspunkt 9 Buchstabe a) und d) eine Ermächtigung zur Ausgabe von

Wandel- und/oder Optionsschuldverschreibungen erteilt ('Ermächtigung 2018') und ein entsprechendes bedingtes Kapital ('Bedingtes

Kapital 2018') geschaffen. Von der Ermächtigung 2018 hat die PUMA SE bisher keinen Gebrauch gemacht. Die Ermächtigung 2018

läuft am 11. April 2023 aus.

Damit der PUMA SE dieses flexible Instrument der Unternehmensfinanzierung auch künftig weiterhin zur Verfügung steht, soll

der Vorstand erneut für fünf Jahre zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen sowie Genussrechten und/oder

Gewinnschuldverschreibungen ermächtigt werden. Zu deren Bedienung soll zugleich das bestehende Bedingte Kapital 2018 durch

ein neu zu schaffendes Bedingtes Kapital 2022 ersetzt werden.

Der Vorstand und Aufsichtsrat schlagen daher vor, zu beschließen:

| a) |

Aufhebung der bestehenden Ermächtigung 2018 sowie des Bedingten Kapitals 2018

Die von der Hauptversammlung vom 12. April 2018 unter Tagesordnungspunkt 9 geschaffene Ermächtigung zur Ausgabe von Wandel-

und/oder Optionsschuldverschreibungen wird mit Wirksamwerden der nachstehend unter Buchstabe b) zu schaffenden Ermächtigung

und das Bedingte Kapital 2018 gemäß § 4.3 der Satzung der Gesellschaft wird mit Wirkung auf den Zeitpunkt der Eintragung des

nachfolgend unter Buchstabe c) und d) zu schaffenden Bedingten Kapitals 2022 in das Handelsregister aufgehoben, soweit es

in diesem Zeitpunkt noch besteht.

|

| b) |

Neue Ermächtigung des Vorstands, mit Zustimmung des Aufsichtsrats, zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen

sowie Genussrechten und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente)

| aa) |

Grundermächtigung, Ermächtigungszeit, Nennbetrag, Aktienzahl, Währung, Gegenleistung

Der Vorstand wird bis zum 10. Mai 2027 ermächtigt, mit Zustimmung des Aufsichtsrats, auf die/den Inhaber*in und/oder Namen

lautende Wandelschuldverschreibungen und/oder Optionsschuldverschreibungen sowie Genussrechte und/oder Gewinnschuldverschreibungen

(bzw. Kombinationen dieser Instrumente) (zusammen 'Schuldverschreibungen') mit oder ohne Laufzeitbeschränkung im Gesamtnennbetrag

von bis zu EUR 1.500.000.000,00 zu begeben und den Inhaber*innen von Schuldverschreibungen Wandlungs- bzw. Optionsrechte (auch

mit Wandlungs- bzw. Optionspflicht) auf bis zu 15.082.464 neue, auf die/den Inhaber*in lautende Stückaktien der Gesellschaft

mit einem anteiligen Betrag des Grundkapitals von insgesamt bis zu EUR 15.082.464,00 nach näherer Maßgabe der Wandel- bzw.

Optionsschuldverschreibungsbedingungen ('Bedingungen') zu gewähren. Die Schuldverschreibungen können einmalig oder mehrmals,

insgesamt oder in Teilen sowie auch gleichzeitig in verschiedenen Tranchen begeben werden. Die Schuldverschreibungen können

in jeweils unter sich gleichberechtigte und gleichrangige Teilschuldverschreibungen eingeteilt werden. Alle Teilschuldverschreibungen

einer jeweils begebenen Tranche sind mit unter sich jeweils gleichrangigen Rechten und Pflichten auszustatten.

Die Schuldverschreibungen können gegen Bareinlage, aber auch gegen Sacheinlage, insbesondere gegen die Beteiligung an Unternehmen

oder die Einlage von Forderungen oder sonstigen Vermögensgegenständen begeben werden.

Die Schuldverschreibungen können außer in Euro auch - unter Begrenzung auf den entsprechenden Euro-Gegenwert des zulässigen

Gesamtnennbetrags - in einer ausländischen gesetzlichen Währung, beispielsweise eines OECD-Staates, begeben werden. Für die

Bestimmung des zulässigen Gesamtnennbetrags ist jeweils der Nennbetrag der Schuldverschreibungen am Tag der Entscheidung über

ihre Begebung in Euro umzurechnen.

Sofern unter der Leitung der Gesellschaft stehende Konzernunternehmen ('Konzernunternehmen') bestehen, können die Schuldverschreibungen

auch durch Konzernunternehmen ausgegeben werden. In einem solchen Fall wird der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrats

für das emittierende Konzernunternehmen die Garantie für die Rückzahlung der Schuldverschreibungen zu übernehmen, den Inhaber*innen

bzw. Gläubiger*innen solcher Schuldverschreibungen zur Erfüllung der mit diesen Schuldverschreibungen eingeräumten Wandlungs-

bzw. Optionsrechte sowie Wandlungs- bzw. Optionspflichten Aktien der Gesellschaft zu gewähren sowie weitere für eine erfolgreiche

Begebung erforderliche Erklärungen abzugeben sowie Handlungen vorzunehmen.

|

| bb) |

Optionsschuldverschreibungen und Wandelschuldverschreibungen

Im Falle der Ausgabe von Optionsschuldverschreibungen werden jeder Teilschuldverschreibung ein oder mehrere Optionsscheine

beigefügt, die die/den Inhaber*in bzw. Gläubiger*in nach näherer Maßgabe der Bedingungen zum Bezug von neuen, auf die/den

Inhaber*in lautenden Stückaktien der Gesellschaft berechtigen oder verpflichten oder die ein Andienungsrecht des Emittenten

beinhalten. Die Laufzeit des Optionsrechts darf die Laufzeit der Optionsschuldverschreibung nicht übersteigen. Im Übrigen

kann vorgesehen werden, dass Spitzen zusammengelegt und/oder in Geld ausgeglichen werden. Entsprechendes gilt, wenn Optionsscheine

einem Genussrecht oder einer Gewinnschuldverschreibung beigefügt werden. Die Bedingungen können vorsehen, dass die Zahlung

des Optionspreises auch durch Übertragung von Teilschuldverschreibungen (Inzahlungnahme) und gegebenenfalls eine bare Zuzahlung

erfüllt werden kann.

Im Falle der Ausgabe von Wandelschuldverschreibungen erhalten die Inhaber*innen bzw. Gläubiger*innen das Recht oder die Pflicht,

ihre Teilschuldverschreibungen nach näherer Maßgabe der Wandelschuldverschreibungsbedingungen in neue, auf die/den Inhaber*in

lautende Stückaktien der Gesellschaft umzutauschen.

|

| cc) |

Umtausch- und Bezugsverhältnis

Das Wandlungsverhältnis ergibt sich aus der Division des Nennbetrags bzw. eines unter dem Nennbetrag liegenden Ausgabebetrages

einer Teilschuldverschreibung durch den jeweils festgesetzten Wandlungspreis für eine auf die/den Inhaber*in lautende Stückaktie

der Gesellschaft und kann auf eine volle Zahl auf- oder abgerundet werden; ferner kann gegebenenfalls eine in bar zu leistende

Zuzahlung festgesetzt werden. Im Übrigen kann vorgesehen werden, dass Spitzen zusammengelegt und/oder in Geld ausgeglichen

werden.

Die Bedingungen der Schuldverschreibung können außerdem vorsehen, dass das Umtausch- bzw. Bezugsverhältnis variabel ist und

auf eine ganze Zahl auf- oder abgerundet werden kann; ferner kann eine in bar zu leistende Zuzahlung festgelegt werden. Im

Übrigen kann vorgesehen werden, dass Spitzen zusammengelegt und/oder in Geld ausgeglichen werden.

Der anteilige Betrag am Grundkapital der je Wandelschuldverschreibung beziehungsweise bei Inzahlungnahme einer Optionsschuldverschreibung

zu beziehenden Aktien darf höchstens dem Nennbetrag beziehungsweise einem unter dem Nennbetrag liegenden Ausgabepreis der

Schuldverschreibungen entsprechen. § 9 Abs. 1 AktG und § 199 AktG bleiben unberührt.

|

| dd) |

Wandlungs- bzw. Optionspflicht

Die jeweiligen Bedingungen können auch eine Wandlungs- bzw. Optionspflicht sowie ein Andienungsrecht des Emittenten zur Lieferung

von Aktien der Gesellschaft zum Ende der Laufzeit oder zu einem früheren Zeitpunkt (in beliebiger Kombination) vorsehen. §

9 Abs. 1 AktG und § 199 AktG bleiben unberührt.

|

| ee) |

Genehmigtes Kapital, Barausgleich, eigene Aktien, Ersetzungsbefugnis

Die Bedingungen können vorsehen oder gestatten, dass zur Bedienung der Wandlungs- bzw. Optionsrechte sowie von Wandlungs-

bzw. Optionspflichten außer einem bedingten Kapital (insbesondere dem im Zusammenhang mit dieser Ermächtigung zu schaffenden

Bedingten Kapital 2022), nach Wahl der Gesellschaft auch Aktien aus einem genehmigten Kapital oder eigene Aktien der Gesellschaft

verwendet werden können.

Die Bedingungen können ferner vorsehen oder gestatten, dass die Gesellschaft den Wandlungs- bzw. Optionsberechtigten oder

den entsprechend Verpflichteten nicht oder nicht nur Aktien der Gesellschaft gewährt, sondern den Gegenwert ganz oder teilweise

in Geld zahlt, der nach näherer Maßgabe der Bedingungen dem volumengewichteten Durchschnittswert der Börsenkurse von Aktien

gleicher Gattung der Gesellschaft im XETRA-Handel (oder in einem an die Stelle des XETRA-Systems getretenen funktional vergleichbaren

Nachfolgesystem) an der Frankfurter Wertpapierbörse während einer in den Bedingungen festzulegenden Frist entspricht.

Die Bedingungen können ferner das Recht des Emittenten vorsehen, den Inhaber*innen bzw. Gläubiger*innen der Schuldverschreibung

ganz oder teilweise anstelle der Zahlung eines fälligen Geldbetrags neue Aktien oder eigene Aktien der Gesellschaft zu gewähren.

Die Aktien werden jeweils mit einem Wert angerechnet, der nach näherer Maßgabe der Bedingungen dem auf volle Cents aufgerundeten

volumengewichteten Durchschnittswert der Börsenkurse von Aktien gleicher Gattung der Gesellschaft im XETRA-Handel (oder in

einem an die Stelle des XETRA-Systems getretenen funktional vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse,

während einer in den Bedingungen festzulegenden Frist entspricht.

Die Bedingungen können auch eine Kombination dieser Erfüllungsformen vorsehen.

Die Bedingungen können auch das Recht der Gesellschaft vorsehen, bei Endfälligkeit der Schuldverschreibung, die mit Options-

oder Wandlungsrechten oder -pflichten verbunden ist (dies umfasst auch eine Fälligkeit wegen Kündigung), den Inhaber*innen

oder Gläubiger*innen ganz oder teilweise anstelle der Zahlung des fälligen Geldbetrages neue Aktien oder eigene Aktien der

Gesellschaft zu gewähren oder andere Erfüllungsformen zur Bedienung einzusetzen.

|

| ff) |

Wandlungs- bzw. Optionspreis

Der jeweils festzusetzende Wandlungs- bzw. Optionspreis für eine Aktie der Gesellschaft muss - auch bei einem variablen Umtauschverhältnis

und unter Berücksichtigung von Rundungen und Zuzahlungen - entweder

| (1) |

mindestens 80 Prozent des volumengewichteten Durchschnittswerts der Börsenkurse von Aktien gleicher Gattung der Gesellschaft

im XETRA-Handel (oder in einem an die Stelle des XETRA-Systems getretenen funktional vergleichbaren Nachfolgesystem) an der

Frankfurter Wertpapierbörse an den letzten zehn Börsenhandelstagen vor dem Tag der Beschlussfassung durch den Vorstand über

die Ausgabe der Schuldverschreibungen; oder

|

| (2) |

- für den Fall der Einräumung eines Bezugsrechts - mindestens 80 Prozent des volumengewichteten Durchschnittswerts der Börsenkurse

von Aktien gleicher Gattung der Gesellschaft im XETRA-Handel (oder in einem an die Stelle des XETRA-Systems getretenen funktional

vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse im Zeitraum vom Beginn der Bezugsfrist bis zum dritten

Tag vor der Bekanntmachung der endgültigen Konditionen gemäß § 186 Abs. 2 Satz 2 AktG (einschließlich)

|

betragen.

Im Fall von Schuldverschreibungen mit einer Wandlungs-/Optionspflicht bzw. einem Andienungsrecht des Emittenten zur Lieferung

von Aktien kann der Wandlungs-/Optionspreis mindestens entweder den oben genannten Mindestpreis (80 Prozent) betragen oder

dem volumengewichteten Durchschnittswert der Börsenkurse von Aktien gleicher Gattung der Gesellschaft im XETRA-Handel (oder

in einem an die Stelle des XETRA-Systems getretenen funktional vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse

(i) im Zeitraum während der letzten zehn Börsenhandelstage vor oder nach der Endfälligkeit oder (ii) an mindestens zehn Börsenhandelstagen

unmittelbar vor der Ermittlung des Wandlungs- /Optionspreises nach näherer Maßgabe der Bedingungen entsprechen, auch wenn

dieser Durchschnittskurs unterhalb des oben genannten Mindestpreises (80 Prozent) liegt.

§ 9 Abs. 1 AktG und § 199 AktG bleiben unberührt.

|

| gg) |

Verwässerungsschutz

Die Ermächtigung umfasst auch die Möglichkeit, nach näherer Maßgabe der jeweiligen Bedingungen in bestimmten Fällen Verwässerungsschutz

zu gewähren bzw. Anpassungen vorzunehmen. Verwässerungsschutz bzw. Anpassungen können insbesondere vorgesehen werden, wenn

es während der Laufzeit der Schuldverschreibungen zu Kapitalveränderungen bei der Gesellschaft kommt (etwa einer Kapitalerhöhung

bzw. Kapitalherabsetzung oder einem Aktiensplit), aber auch in Zusammenhang mit Dividendenzahlungen, der Begebung weiterer

Wandel- /Optionsschuldverschreibungen, Umwandlungsmaßnahmen sowie im Fall anderer Ereignisse mit Auswirkungen auf den Wert

der Wandlungs- bzw. Optionsrechte, die während der Laufzeit der Schuldverschreibungen eintreten (wie zum Beispiel einer Kontrollerlangung

durch einen Dritten). Verwässerungsschutz bzw. Anpassungen können insbesondere durch Einräumung von Bezugsrechten, durch Veränderung

des Wandlungs- /Optionspreises sowie durch die Veränderung oder Einräumung von Barkomponenten vorgesehen werden. § 9 Abs.

1 AktG und § 199 AktG bleiben unberührt.

|

| hh) |

Bezugsrecht und Bezugsrechtsausschluss

Den Aktionär*innen steht grundsätzlich ein Bezugsrecht zu, d.h. die Wandel- und/oder Optionsschuldverschreibungen sind grundsätzlich

den Aktionär*innen der Gesellschaft zum Bezug anzubieten. Die Schuldverschreibungen können den Aktionär*innen auch im Wege

des mittelbaren Bezugsrechts angeboten werden; sie werden dann von einem oder mehreren Kreditinstituten oder einem oder mehreren

Unternehmen im Sinne von § 185 Abs. 5 Satz 1 AktG mit der Verpflichtung übernommen, sie den Aktionär*innen zum Bezug anzubieten.

Werden Schuldverschreibungen von einem nachgeordneten Konzernunternehmen ausgegeben, hat die Gesellschaft die Gewährung des

gesetzlichen Bezugsrechts für die Aktionär*innen der Gesellschaft nach Maßgabe des vorstehenden Satzes sicherzustellen.

Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionär*innen auf Schuldverschreibungen

in den folgenden Fällen auszuschließen,

| (1) |

um Spitzenbeträge, die sich aufgrund des Bezugsverhältnisses ergeben, vom Bezugsrecht auf die Schuldverschreibungen auszunehmen;

|

| (2) |

um den Inhaber*innen bzw. Gläubiger*innen von bereits zuvor ausgegebenen Wandlungs- oder Optionsrechten bzw. Wandlungs- oder

Optionspflichten auf Aktien der Gesellschaft zum Ausgleich von Verwässerungen Bezugsrechte in dem Umfang gewähren zu können,

wie sie ihnen nach Ausübung dieser Rechte bzw. Erfüllung dieser Pflichten zustünden; oder

|

| (3) |

bei gegen Bareinlage ausgegebenen Schuldverschreibungen, sofern der Vorstand nach pflichtgemäßer Prüfung zu der Auffassung

gelangt, dass der Ausgabepreis der Schuldverschreibungen ihren nach anerkannten, insbesondere finanzmathematischen Methoden

ermittelten theoretischen Marktwert der Schuldverschreibung nicht wesentlich unterschreitet. Diese Ermächtigung zum Ausschluss

des Bezugsrechts gilt jedoch nur für Schuldverschreibungen mit einem Wandlungs- oder Optionsrecht (auch mit einer Wandlungspflicht)

auf Aktien, auf die insgesamt ein anteiliger Betrag von höchstens 10 Prozent des zum Zeitpunkt des Wirksamwerdens oder - falls

dieser Wert geringer ist - des zum Zeitpunkt der Ausübung dieser Ermächtigung bestehenden Grundkapitals entfällt ('Höchstbetrag').

Von dem Höchstbetrag ist der anteilige Betrag des Grundkapitals abzusetzen, der auf neue oder auf zuvor erworbene eigene Aktien

entfällt, die während der Laufzeit dieser Ermächtigung unter vereinfachtem Bezugsrechtsausschluss gemäß oder entsprechend

§ 186 Abs. 3 Satz 4 AktG ausgegeben oder veräußert werden, sowie der anteilige Betrag des Grundkapitals, der auf Aktien entfällt,

die aufgrund von Options- und/oder Wandlungsrechten bzw. -pflichten bezogen werden können oder müssen, die während der Laufzeit

dieser Ermächtigung unter Ausschluss des Bezugsrechts in sinngemäßer Anwendung von § 186 Abs. 3 Satz 4 AktG ausgegeben werden;

oder

|

| (4) |

sofern Schuldverschreibungen gegen Sacheinlagen, insbesondere im Rahmen von Unternehmenszusammenschlüssen oder zum (auch mittelbaren)

Erwerb von Unternehmen, Unternehmensteilen, Beteiligungen an Unternehmen, Forderungen oder sonstigen Vermögensgegenständen

ausgegeben werden.

|

Jedoch darf der auf Aktien, auf die sich Wandlungs- oder Optionsrechte bzw. -pflichten aus Schuldverschreibungen beziehen,

für die das Bezugsrecht aufgrund dieser Ermächtigung ausgeschlossen wird, insgesamt entfallende anteilige Betrag des Grundkapitals

zusammen mit dem anteiligen Betrag des Grundkapitals, der auf neue Aktien aus genehmigtem Kapital oder eigene Aktien entfällt,

die nach Beginn des 11. Mai 2022 jeweils unter Bezugsrechtsausschluss ausgegeben worden sind, 10 % des Grundkapitals der PUMA

SE nicht überschreiten; maßgeblich ist die Höhe des Grundkapitals zum 11. Mai 2022 oder - falls dieser Wert geringer ist -

zum Zeitpunkt der Ausübung der vorliegenden Ermächtigung.

Soweit Genussrechte oder Gewinnschuldverschreibungen ohne Wandlungsrecht, Optionsrecht oder Wandlungs- bzw. Optionspflicht

ausgegeben werden, wird der Vorstand ferner ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionär*innen

insgesamt auszuschließen, wenn diese Genussrechte oder Gewinnschuldverschreibungen obligationsähnlich ausgestattet sind, d.

h. keine Mitgliedschaftsrechte der Gesellschaft begründen, keine Beteiligung am Liquidationserlös gewähren und die Höhe der

Verzinsung nicht auf Grundlage der Höhe des Jahresüberschusses, des Bilanzgewinns oder der Dividende berechnet wird. In diesem

Fall müssen die Verzinsung und der Ausgabebetrag der Genussrechte oder Gewinnschuldverschreibungen den zum Zeitpunkt der Begebung

aktuellen Marktkonditionen entsprechen.

|

| ii) |

Ermächtigung zur Festlegung weiterer Bedingungen

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Ausgabe und Ausstattung der Schuldverschreibungen,

insbesondere Volumen, Zeitpunkt, Zinssatz und Art der Verzinsung (einschließlich variablen und gewinnabhängigen Zinssätzen),

Ausgabekurs, Laufzeit und Stückelung, Verwässerungsschutzbestimmungen, Restrukturierungsmöglichkeiten, Wandlungs- bzw. Optionszeitraum

sowie den Wandlungs- und Optionspreis (ggf. auch in Abhängigkeit zukünftiger Börsenkurse innerhalb einer dann festzulegenden

Bandbreite) festzusetzen bzw. im Einvernehmen mit den Organen der die Schuldverschreibungen begebenden nachgeordneten Konzernunternehmen

festzulegen.

|

|

| c) |

Schaffung eines Bedingten Kapitals 2022

Das Grundkapital wird um bis zu EUR 15.082.464,00 durch Ausgabe von bis zu 15.082.464 neuen, auf die/den Inhaber*in lautenden

Stückaktien bedingt erhöht ('Bedingtes Kapital 2022').

Die bedingte Kapitalerhöhung dient der Gewährung von Aktien an die Inhaber*innen bzw. Gläubiger*innen von Wandel- und/oder

Optionsschuldverschreibungen (bzw. Kombinationen dieser Instrumente), die gemäß der von der Hauptversammlung vom 11. Mai 2022

unter Tagesordnungspunkt 6 b) beschlossenen Ermächtigung bis zum 10. Mai 2027 von der Gesellschaft oder unter der Leitung

der Gesellschaft stehenden Konzernunternehmen begeben werden und ein Wandlungs- bzw. Optionsrecht auf neue auf die/den Inhaber*in

lautende Stückaktien der Gesellschaft gewähren bzw. eine Wandlungs- oder Optionspflicht oder ein Andienungsrecht bestimmen

und soweit die Ausgabe gegen Bareinlagen erfolgt. Die Ausgabe der neuen, auf die/den Inhaber*in lautenden Stückaktien aus

dem Bedingten Kapital 2022 darf nur zu einem Wandlungs- bzw. Optionspreis erfolgen, welcher den Vorgaben der von der Hauptversammlung

vom 11. Mai 2022 unter Tagesordnungspunkt 6 b) beschlossenen Ermächtigung entspricht.

Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt, wie von Wandlungs- bzw. Optionsrechten Gebrauch gemacht bzw.

eine Wandlungs- oder Optionspflicht erfüllt wird oder wie Andienungen erfolgen und soweit nicht andere Erfüllungsformen zur

Bedienung eingesetzt werden. Die neuen Aktien nehmen vom Beginn des Geschäftsjahres an, in dem sie durch Ausübung von Wandlungs-

bzw. Bezugsrechten entstehen, am Gewinn teil. Sofern die neuen Aktien vor dem Tag der ordentlichen Hauptversammlung entstehen,

auf der über die Verwendung des Bilanzgewinns für das der Entstehung der neuen Aktien unmittelbar vorhergehende Geschäftsjahr

beschlossen werden soll, nehmen die neuen Aktien bereits vom Beginn des der Entstehung unmittelbar vorhergehenden Geschäftsjahres

an am Gewinn teil. Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung

der bedingten Kapitalerhöhung festzusetzen.

Der Aufsichtsrat wird ermächtigt, die Fassung von § 4 der Satzung entsprechend der jeweiligen Ausnutzung des Bedingten Kapitals

2022 anzupassen sowie alle sonstigen damit in Zusammenhang stehenden Anpassungen der Satzung vorzunehmen, die nur die Fassung

betreffen. Entsprechendes gilt im Falle der Nichtausnutzung der Ermächtigung zur Ausgabe von Wandlungs- oder Optionsschuldverschreibungen

nach Ablauf des Ermächtigungszeitraums sowie im Falle der Nichtausnutzung des Bedingten Kapitals 2022 nach Ablauf der Fristen

für die Ausübung von Wandlungs- oder Optionsrechten bzw. für die Erfüllung von Wandlungs- bzw. Optionspflichten.

|

| d) |

Änderung der Satzung

§ 4.3 der Satzung wird wie folgt neu gefasst:

| '4.3 |

Das Grundkapital ist um bis zu EUR 15.082.464,00 durch Ausgabe von bis zu 15.082.464 neuen, auf den Inhaber lautenden Stückaktien

bedingt erhöht ('Bedingtes Kapital 2022'). Die bedingte Kapitalerhöhung dient der Gewährung von Aktien an die Inhaber bzw.

Gläubiger von Wandel- und/oder Optionsschuldverschreibungen (bzw. Kombinationen dieser Instrumente), die gemäß der von der

Hauptversammlung vom 11. Mai 2022 unter Tagesordnungspunkt 6 b) beschlossenen Ermächtigung bis zum 10. Mai 2027 von der Gesellschaft

oder unter der Leitung der Gesellschaft stehenden Konzernunternehmen begeben werden und ein Wandlungs- bzw. Optionsrecht auf

neue auf den Inhaber lautende Stückaktien der Gesellschaft gewähren bzw. eine Wandlungs- oder Optionspflicht oder ein Andienungsrecht

bestimmen und soweit die Ausgabe gegen Bareinlagen erfolgt. Die Ausgabe der neuen, auf den Inhaber lautenden Stückaktien aus

dem Bedingten Kapital 2022 darf nur zu einem Wandlungs- bzw. Optionspreis erfolgen, welcher den Vorgaben der von der Hauptversammlung

vom 11. Mai 2022 unter Tagesordnungspunkt 6 b) beschlossenen Ermächtigung entspricht. Die bedingte Kapitalerhöhung wird nur

insoweit durchgeführt, wie von Wandlungs- bzw. Optionsrechten Gebrauch gemacht bzw. eine Wandlungs- oder Optionspflicht erfüllt

wird oder wie Andienungen erfolgen und soweit nicht andere Erfüllungsformen zur Bedienung eingesetzt werden. Die neuen Aktien

nehmen vom Beginn des Geschäftsjahres an, in dem sie durch Ausübung von Wandlungs- bzw. Bezugsrechten entstehen, am Gewinn

teil. Sofern die neuen Aktien vor dem Tag der ordentlichen Hauptversammlung entstehen, auf der über die Verwendung des Bilanzgewinns

für das der Entstehung der neuen Aktien unmittelbar vorhergehende Geschäftsjahr beschlossen werden soll, nehmen die neuen

Aktien bereits vom Beginn des der Entstehung unmittelbar vorhergehenden Geschäftsjahres an am Gewinn teil. Der Vorstand ist

ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung der bedingten Kapitalerhöhung festzusetzen.

Der Aufsichtsrat ist ermächtigt, die Fassung von § 4 der Satzung entsprechend der jeweiligen Ausnutzung des Bedingten Kapitals

2022 anzupassen sowie alle sonstigen damit in Zusammenhang stehenden Anpassungen der Satzung vorzunehmen, die nur die Fassung

betreffen. Entsprechendes gilt im Falle der Nichtausnutzung der Ermächtigung zur Ausgabe von Wandlungs- oder Optionsschuldverschreibungen

nach Ablauf des Ermächtigungszeitraums sowie im Falle der Nichtausnutzung des Bedingten Kapitals 2022 nach Ablauf der Fristen

für die Ausübung von Wandlungs- oder Optionsrechten bzw. für die Erfüllung von Wandlungs- bzw. Optionspflichten.

|

|

Bericht des Vorstands an die Hauptversammlung zu Punkt 6 der Tagesordnung gemäß Art. 5 SE-VO, § 221 Abs. 4, § 186 Abs. 4 S.

2 AktG (Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen, Genussrechten oder Gewinnschuldverschreibungen

und Bedingtes Kapitals 2022)

Die Hauptversammlung vom 12. April 2018 hat den Vorstand der PUMA SE unter Tagesordnungspunkt 9 Buchstabe a) und d) ermächtigt,

mit Zustimmung des Aufsichtsrats bis zum 11. April 2023 auf die/den Inhaber*in und/oder Namen lautende Wandelschuldverschreibungen

und/oder Optionsschuldverschreibungen sowie Genussrechte und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente)

mit oder ohne Laufzeitbeschränkung im Gesamtnennbetrag von bis zu EUR 1.000.000.000,00 zu begeben und den Inhaber*innen von

Schuldverschreibungen Wandlungs- bzw. Optionsrechte (auch mit Wandlungs- bzw. Optionspflicht) auf bis zu 30.164.920 neue,

auf die/den Inhaber*in lautende Stückaktien der Gesellschaft mit einem anteiligen Betrag des Grundkapitals von insgesamt bis

zu EUR 30.164.920,00 nach näherer Maßgabe der Wandel- bzw. Optionsanleihebedingungen zu gewähren ('Ermächtigung 2018'), wofür

die Hauptversammlung vom 12. April 2018 das Grundkapital um bis zu EUR 30.164.920,00 durch Ausgabe von bis zu 30.164.920 neuen,

auf die/den Inhaber*in lautenden Stückaktien bedingt erhöht hat ('Bedingtes Kapital 2018').

Von der Ermächtigung 2018 hat die Gesellschaft bislang keinen Gebrauch gemacht. Da die Ermächtigung bereits vor Beendigung

der Hauptversammlung 2023 aufgrund Ablaufs der Ermächtigungsfrist erlöschen wird, schlagen Vorstand und Aufsichtsrat die Aufhebung

der Ermächtigung 2018 und des hierauf bezogenen Bedingten Kapitals 2018 vor.

Vorstand und Aufsichtsrat schlagen unter Tagesordnungspunkt 6 b) vor, den Vorstand erneut zu ermächtigen, mit Zustimmung des

Aufsichtsrats auf die/den Inhaber*in und/oder Namen lautende Wandelschuldverschreibungen und/oder Optionsschuldverschreibungen

sowie Genussrechte und/oder Gewinnschuldverschreibungen (bzw. Kombinationen dieser Instrumente) (zusammen 'Schuldverschreibungen')

mit oder ohne Laufzeitbeschränkung im Gesamtnennbetrag von bis zu EUR 1.500.000.000,00 zu begeben und den Inhaber*innen von

Schuldverschreibungen Wandlungs- bzw. Optionsrechte (auch mit Wandlungs- bzw. Optionspflicht) auf bis zu 15.082.464 neue,

auf die/den Inhaber*in lautende Stückaktien der Gesellschaft mit einem anteiligen Betrag des Grundkapitals von insgesamt bis

zu EUR 15.082.464,00 (entspricht 10 Prozent des derzeitigen Grundkapitals der Gesellschaft) nach näherer Maßgabe der Wandel-

bzw. Optionsschuldverschreibungsbedingungen ('Bedingungen') zu gewähren.

Diese Ermächtigung soll die nachfolgend noch näher erläuterten Möglichkeiten der Gesellschaft zur Finanzierung ihrer Aktivitäten

aufrechterhalten und dem Vorstand insbesondere bei Eintritt günstiger Kapitalmarktbedingungen den Weg zu einer im Interesse

der Gesellschaft liegenden flexiblen und zeitnahen Finanzierung eröffnen. Die Ermächtigung soll für eine fünfjährige Laufzeit

bis zum 10. Mai 2027 erteilt werden. Das zur Unterlegung dieser Ermächtigung dienende Instrument des bedingten Kapitals, das

kraft Gesetzes ein Volumen von insgesamt bis zu 50 Prozent des Grundkapitals haben kann (wobei das neu zu schaffende Bedingte

Kapital 2022 auf 10 Prozent begrenzt ist), trägt zur Sicherung dieser Flexibilität der Finanzierung maßgeblich bei.

Vorteile des Finanzierungsinstruments

Eine angemessene Kapitalausstattung ist eine wesentliche Grundlage für die Geschäftsentwicklung und einen erfolgreichen Marktauftritt

des Unternehmens. Durch die Ausgabe von Schuldverschreibungen der vorbezeichneten Art kann die Gesellschaft je nach aktueller

Marktlage attraktive Finanzierungsmöglichkeiten und -konditionen nutzen, um dem Unternehmen Kapital mit niedriger Verzinsung

zufließen zu lassen. Die Begebung von Schuldverschreibungen ermöglicht die Aufnahme von Fremdkapital, das je nach Ausgestaltung

der Bedingungen der Schuldverschreibungen sowohl für ein internes Rating der finanzierenden Banken als auch für bilanzielle

Zwecke als Eigenkapital oder eigenkapitalähnlich eingestuft werden kann. Die erzielten Wandel- und/oder Optionsprämien kommen

der Gesellschaft zugute. Ferner können durch die Begebung von Schuldverschreibungen, gegebenenfalls in Verbindung mit anderen

Instrumenten wie einer Kapitalerhöhung, neue Investorenkreise erschlossen werden. Die Möglichkeit, eine Verpflichtung zur

Ausübung des Wandlungs-/Optionsrechts bzw. ein Andienungsrecht des Emittenten vorzusehen, sowie die Möglichkeit der Bedienung

dieser Rechte bzw. Pflichten durch Lieferung eigener Aktien, Zahlung eines Barausgleichs oder Lieferung von Aktien aus genehmigtem

Kapital erweitert die Spielräume für die Ausgestaltung derartiger Finanzierungsinstrumente. Aus Gründen der Flexibilität soll

die Gesellschaft die Schuldverschreibungen auch durch etwaige nachgeordnete Konzernunternehmen der Gesellschaft begeben, je

nach Marktlage den deutschen Kapitalmarkt oder internationale Kapitalmärkte in Anspruch nehmen und die Schuldverschreibungen

außer in Euro auch in einer ausländischen gesetzlichen Währung, beispielsweise eines OECD-Staates, ausgeben können.

Wandlungs- bzw. Optionspreis

Der Wandlungs- bzw. Optionspreis für eine Aktie darf 80 Prozent des volumengewichteten Durchschnittswerts der Börsenkurse

von Aktien gleicher Gattung der Gesellschaft im XETRA-Handel (oder in einem an die Stelle des XETRA-Systems getretenen funktional

vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse an den letzten zehn Börsenhandelstagen vor dem Tag der

Beschlussfassung durch den Vorstand über die Ausgabe der Schuldverschreibungen nicht unterschreiten. Sofern den Aktionär*innen

ein Bezugsrecht auf die Schuldverschreibung zusteht, wird alternativ die Möglichkeit eröffnet, den Wandlungs- bzw. Optionspreis

für eine Aktie anhand des volumengewichteten Durchschnittswerts der Börsenkurse von Aktien gleicher Gattung der Gesellschaft

im XETRA-Handel (oder in einem an die Stelle des XETRA-Systems getretenen funktional vergleichbaren Nachfolgesystem) an der

Frankfurter Wertpapierbörse im Zeitraum vom Beginn der Bezugsfrist bis zum dritten Tag vor der Bekanntmachung der endgültigen

Konditionen gemäß § 186 Abs. 2 Satz 2 AktG (einschließlich) festzulegen, wobei dieser ebenfalls mindestens 80 Prozent des

ermittelten Wertes betragen muss. Im Fall von Schuldverschreibungen mit einer Wandlungs-/Optionspflicht bzw. einem Andienungsrecht

des Emittenten zur Lieferung von Aktien kann hinsichtlich des Wandlungs-/Optionspreises alternativ auch abgestellt werden

auf den Börsenkurs der Aktie der Gesellschaft im zeitlichen Zusammenhang der Ermittlung des Wandlungs-/Optionspreises nach

näherer Maßgabe der Wandel-/Optionsbedingungen, auch wenn dieser unterhalb des oben genannten Mindestpreises (80 Prozent)

liegt. § 9 Abs. 1 AktG sowie § 199 Abs. 2 AktG bleiben jedoch unberührt.

Der Wandlungs-/Optionspreis kann unbeschadet von § 9 Abs. 1 und § 199 AktG aufgrund einer Verwässerungsschutz- bzw. Anpassungsklausel

nach näherer Bestimmung der der jeweiligen Schuldverschreibung zugrundeliegenden Bedingungen angepasst werden, wenn es während

der Laufzeit der Schuldverschreibungen zum Beispiel zu Kapitalveränderungen bei der Gesellschaft kommt, etwa einer Kapitalerhöhung

bzw. Kapitalherabsetzung oder einem Aktiensplit. Weiter können Verwässerungsschutz bzw. Anpassungen vorgesehen werden in Zusammenhang

mit Dividendenzahlungen, der Begebung weiterer Wandel-/Optionsschuldverschreibungen, Umwandlungsmaßnahmen sowie im Fall anderer

Ereignisse mit Auswirkungen auf den Wert der Wandlungs- bzw. Optionsrechte, die während der Laufzeit der Schuldverschreibungen

eintreten (wie zum Beispiel einer Kontrollerlangung durch einen Dritten). Verwässerungsschutz bzw. Anpassungen können insbesondere

durch Einräumung von Bezugsrechten, durch Veränderung des Wandlungs-/Optionspreises sowie durch die Veränderung oder Einräumung

von Barkomponenten vorgesehen werden.

Genehmigtes Kapital, eigene Aktien, Barausgleich, variable Ausgestaltung der Konditionen

Die Bedingungen können vorsehen oder gestatten, dass im Fall der Ausübung von Wandlungs- bzw. Optionsrechten oder der Erfüllung

der entsprechenden Pflichten auch Aktien aus genehmigtem Kapital oder eigene Aktien der Gesellschaft gewährt werden. In den

Bedingungen kann - zur weiteren Erhöhung der Flexibilität - auch vorgesehen oder gestattet werden, dass die Gesellschaft einem

Wandlungs- bzw. Optionsberechtigten bzw. entsprechend Verpflichteten im Falle der Ausübung des Wandlungs- bzw. Optionsrechtes

bzw. der Erfüllung der entsprechenden Pflichten nicht oder nicht nur Aktien der Gesellschaft gewährt, sondern den Gegenwert

ganz oder teilweise in Geld auszahlt. Solche virtuellen Schuldverschreibungen ermöglichen der Gesellschaft eine kapitalmarktnahe

Finanzierung, ohne dass tatsächlich eine gesellschaftsrechtliche Kapitalmaßnahme erforderlich ist. Dies trägt dem Umstand

Rechnung, dass eine Erhöhung des Grundkapitals im zukünftigen Zeitpunkt der Ausübung der Wandel- bzw. Optionsrechte bzw. der

Erfüllung entsprechender Pflichten gegebenenfalls unwillkommen sein kann. Davon abgesehen schützt die Nutzung der Möglichkeit

der Barauszahlung die Aktionär*innen vor dem Rückgang ihrer Beteiligungsquote sowie vor der Verwässerung des Vermögenswertes

ihrer Aktien, da keine neuen Aktien ausgegeben werden. Der in Geld zu zahlende Gegenwert entspricht hierbei nach näherer Maßgabe

der Bedingungen dem volumengewichteten Durchschnittswert der von Aktien gleicher Gattung der Gesellschaft im XETRA-Handel

(oder in einem an die Stelle des XETRA-Systems getretenen funktional vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse

während einer in den Bedingungen festzulegenden Frist. Ferner kann vorgesehen werden, dass die Zahl der bei Ausübung der Wandel-

oder Optionsrechte oder nach Erfüllung der entsprechenden Pflichten zu gewährenden Aktien bzw. ein diesbezügliches Umtauschverhältnis

variabel ist und auf eine ganze Zahl auf- oder abgerundet werden kann. Darüber hinaus kann aus abwicklungstechnischen Gründen

eine in bar zu leistende Zuzahlung festgelegt und/oder vorgesehen werden, dass Spitzen zusammengelegt und/oder in Geld ausgeglichen

werden.

Bezugsrecht der Aktionär*innen und Bezugsrechtsausschluss

Den Aktionär*innen soll bei der Begebung von Wandel- und/oder Optionsschuldverschreibungen grundsätzlich ein Bezugsrecht zustehen.

Um die Abwicklung zu erleichtern, soll von der Möglichkeit Gebrauch gemacht werden, die Schuldverschreibungen an ein oder

mehrere Kreditinstitute oder ein oder mehrere Unternehmen im Sinne von § 186 Abs. 5 Satz 1 AktG mit der Verpflichtung auszugeben,

den Aktionär*innen die Schuldverschreibungen entsprechend ihrem Bezugsrecht anzubieten (mittelbares Bezugsrecht i.S. von §

186 Abs. 5 AktG).

Der Vorstand soll jedoch mit Zustimmung des Aufsichtsrats das Bezugsrecht unter bestimmten Umständen im Interesse der Gesellschaft

und der Aktionär*innen ausschließen können.

Das betrifft zunächst den Ausschluss des Bezugsrechts für Spitzenbeträge (Tagesordnungspunkt 6 b) hh) Ziffer (1)). Spitzenbeträge

können sich aus dem jeweiligen Emissionsvolumen und der Darstellung eines praktikablen Bezugsverhältnisses ergeben. Der Ausschluss

des Bezugsrechts für Spitzenbeträge ermöglicht die Ausnutzung der erbetenen Ermächtigung durch runde Beträge unter Beibehaltung

eines glatten Bezugsverhältnisses. Dies erleichtert die Abwicklung des Bezugsrechts der Aktionär*innen. Der Ausschluss fördert

daher die Praktikabilität und erleichtert die Durchführung einer Begebung von Schuldverschreibungen. Der Wert von Spitzenbeträgen

pro Aktionär*in ist regelmäßig gering, dagegen ist der Aufwand für die Ausgabe von Schuldverschreibungen ohne einen Bezugsrechtsausschluss

für Spitzenbeträge deutlich höher. Der Ausschluss des Bezugsrechts für Spitzenbeträge erscheint vor diesem Hintergrund angemessen.

Dem Ausschluss des Bezugsrechts zu dem Zweck, den Inhaber*innen bzw. Gläubiger*innen von bereits zuvor ausgegebenen Wandlungs-

oder Optionsrechten bzw. Wandlungs- oder Optionspflichten auf Aktien der Gesellschaft zum Ausgleich von Verwässerungen Bezugsrechte

in dem Umfang gewähren zu können, wie sie ihnen nach Ausübung dieser Rechte bzw. Erfüllung dieser Pflichten zustünden (Tagesordnungspunkt

6 b) hh) Ziffer (2)), liegen Effektivitäts- und Flexibilitätserwägungen zugrunde. Schuldverschreibungen müssen zum Zwecke

der erleichterten Platzierung am Kapitalmarkt mit einem Verwässerungsschutz ausgestattet werden, der dazu dient, den Inhaber*innen

bei nachfolgenden Emissionen ein Bezugsrecht auf neue Schuldverschreibungen einräumen zu können, wie es auch Aktionär*innen

zusteht. Die Inhaber*innen von Schuldverschreibungen werden auf diese Weise so gestellt, als wären sie bereits Aktionär*innen.

Damit die Schuldverschreibungen einen solchen Verwässerungsschutz aufweisen können, muss das Bezugsrecht der Aktionär*innen

auf diese Schuldverschreibungen ausgeschlossen werden können. Dies erleichtert die Platzierung der Schuldverschreibungen und

dient damit den Interessen der Aktionär*innen an einer optimalen Finanzstruktur der Gesellschaft. Zudem hat der Ausschluss

des Bezugsrechts zugunsten der Inhaber*innen von Schuldverschreibungen, die ein Options- oder Wandlungsrecht gewähren oder

eine Options- oder Wandlungspflicht begründen, den Vorteil, dass im Fall einer Ausnutzung der Ermächtigung der Options- bzw.

Wandlungspreis für die Inhaber*innen bereits bestehender Schuldverschreibungen, die ein Options- oder Wandlungsrecht gewähren

oder eine Options- oder Wandlungspflicht begründen, nicht nach den jeweiligen Bedingungen der Schuldverschreibung ermäßigt

zu werden braucht. Dies ermöglicht einen höheren Zufluss an Mitteln und liegt daher im Interesse der Gesellschaft und ihrer

Aktionär*innen.

Soweit Schuldverschreibungen mit Options- oder Wandlungsrecht oder Options- oder Wandlungspflicht ausgegeben werden sollen,

soll der Vorstand ermächtigt werden, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionär*innen nach § 221 Abs. 4

Satz 2 AktG in sinngemäßer Anwendung des § 186 Abs. 3 Satz 4 AktG auszuschließen, soweit die Schuldverschreibungen gegen Barleistung

ausgegeben werden und der Ausgabepreis den nach anerkannten, insbesondere finanzmathematischen Methoden ermittelten theoretischen

Marktwert der Schuldverschreibungen mit Options- oder Wandlungsrecht oder Options- oder Wandlungspflicht nicht wesentlich

unterschreitet (Tagesordnungspunkt 6 b) hh) Ziffer (3)). Hierdurch erhält die Gesellschaft die Möglichkeit, günstige Marktsituationen

sehr kurzfristig und schnell zu nutzen und durch eine marktnahe Festsetzung der Konditionen bessere Bedingungen bei der Festlegung

von Zinssatz und Ausgabepreis der Schuldverschreibungen zu erreichen. Eine marktnahe Festsetzung der Konditionen und eine

reibungslose Platzierung der Schuldverschreibungen wären bei Wahrung des Bezugsrechts regelmäßig nicht möglich. Zwar gestattet

§ 186 Abs. 2 Satz 2 AktG eine Veröffentlichung des Bezugspreises (und damit der Konditionen dieser Schuldverschreibungen)

bis zum drittletzten Tag der Bezugsfrist. Angesichts der häufig zu beobachtenden Volatilität an den Aktienmärkten besteht

aber auch dann ein Marktrisiko über mehrere Tage, das zu Sicherheitsabschlägen und somit zu nicht marktnahen Konditionen führt.

Auch ist bei Bestand eines Bezugsrechts wegen der Ungewissheit seiner Ausübung die erfolgreiche Platzierung bei Dritten gefährdet

oder mit zusätzlichen Aufwendungen verbunden. Schließlich kann bei Einräumung eines Bezugsrechts die Gesellschaft wegen der

Länge der Bezugsfrist nicht kurzfristig auf günstige oder ungünstige Marktverhältnisse reagieren, sondern ist rückläufigen

Aktienkursen während der Bezugsfrist ausgesetzt, die zu einer für die Gesellschaft ungünstigen Eigenkapitalbeschaffung führen

können.

Durch das Erfordernis, dass der Ausgabepreis den nach anerkannten, insbesondere finanzmathematischen Methoden ermittelten

theoretischen Marktwert der Schuldverschreibungen mit Options- oder Wandlungsrecht oder Options- oder Wandlungspflicht in

sinngemäßer Anwendung des § 186 Abs. 3 Satz 4 AktG nicht wesentlich unterschreiten darf, wird den Vermögensinteressen der

Aktionär*innen und ihrem Bedürfnis nach einem Schutz vor einer Verwässerung des Wertes ihres Anteilsbesitzes Rechnung getragen.

Unterschreitet der Ausgabepreis den nach anerkannten, insbesondere finanzmathematischen Methoden ermittelten theoretischen

Marktwert der Schuldverschreibungen mit Options- oder Wandlungsrecht oder Options- oder Wandlungspflicht nicht wesentlich,

sinkt der Wert eines Bezugsrechts der Aktionär*innen praktisch auf Null. Den Aktionär*innen entsteht insoweit durch den Ausschluss

des Bezugsrechts kein nennenswerter wirtschaftlicher Nachteil.

Darüber hinaus werden die Stimmrechtsinteressen der Aktionär*innen vor einer unangemessenen Verwässerung ihres Anteilsbesitzes

dadurch geschützt, dass die Ermächtigung zum Ausschluss des Bezugsrechts bei Begebung von Schuldverschreibungen gegen Barleistung

nur insoweit gilt, als auf die zur Bedienung der Options- oder Wandlungsrechte bzw. bei Erfüllung der Options- oder Wandlungspflichten

ausgegebenen und auszugebenden Aktien insgesamt ein anteiliger Betrag des Grundkapitals von nicht mehr als 10 Prozent des

Grundkapitals zum Zeitpunkt des Wirksamwerdens des Hauptversammlungsbeschlusses oder, falls niedriger, 10 Prozent des Grundkapitals

der Gesellschaft zum Zeitpunkt der Ausübung der Ermächtigung entfallen darf. Auf diesen Höchstbetrag ist der anteilige Betrag

des Grundkapitals anzurechnen, der auf Aktien entfällt, die während der Laufzeit dieser Ermächtigung in unmittelbarer, sinngemäßer

oder entsprechender Anwendung von § 186 Abs. 3 Satz 4 AktG ausgegeben oder veräußert werden. Auf diese Weise wird sichergestellt,

dass keine Schuldverschreibungen unter Ausschluss des Bezugsrechts der Aktionär*innen ausgegeben werden, soweit dies dazu

führen würde, dass unter Berücksichtigung von Kapitalerhöhungen oder bestimmten Platzierungen eigener Aktien in unmittelbarer,

sinngemäßer oder entsprechender Anwendung des § 186 Abs. 3 Satz 4 AktG ein Bezugsrecht der Aktionär*innen auf neue oder eigene

Aktien der Gesellschaft in einem Umfang von mehr als 10 Prozent der derzeit ausstehenden Aktien ausgeschlossen wäre.

Schließlich kann das Bezugsrecht auch ausgeschlossen werden, wenn die Schuldverschreibungen gegen Sacheinlagen ausgegeben

werden (Tagesordnungspunkt 6 b) hh) Ziffer (4)). Dies ermöglicht der Gesellschaft unter anderem, die Schuldverschreibungen

in geeigneten Fällen als Akquisitionswährung einzusetzen, im Rahmen von Unternehmenszusammenschlüssen oder zum (auch mittelbaren)

Erwerb von Unternehmen, Unternehmensteilen, Beteiligungen an Unternehmen, Forderungen oder sonstigen Wirtschaftsgütern. Mit

dieser Ermächtigung kann die Gesellschaft auch im Interesse der Gesellschaft und ihrer Aktionär*innen sowie aller weiteren

Stakeholder auf dem nationalen und internationalen Markt schnell und flexibel auf vorteilhafte Gelegenheiten zur Unternehmenserweiterung

durch den Erwerb gegen Ausgabe von Schuldverschreibungen reagieren. Die Verwaltung wird in jedem Einzelfall sorgfältig prüfen,

ob sie von dieser Ermächtigung Gebrauch machen soll, wenn sich Erwerbsmöglichkeiten konkretisieren. Sie wird das Bezugsrecht

der Aktionär*innen nur ausschließen, wenn dies im wohlverstandenen Interesse der Gesellschaft liegt.

Von allen vorstehend beschriebenen Ermächtigungen zum Ausschluss des Bezugsrechts darf der Vorstand mit Blick auf Wandlungs-

oder Optionsrechte bzw. Wandlungs- oder Optionspflichten nur in einem solchen Umfang Gebrauch machen, dass der Betrag darauf

entfallender Aktien insgesamt 10 % des Grundkapitals nicht überschreitet. Dadurch wird der Gesamtumfang einer bezugsrechtsfreien

Ausgabe von Schuldverschreibungen mit Wandlungs- oder Optionsrechten bzw. Wandlungs- oder Optionspflichten zusätzlich beschränkt.

Die Aktionär*innen werden auf diese Weise zusätzlich gegen eine mögliche Verwässerung ihrer bestehenden Beteiligungen abgesichert.

Durch Anrechnungsklauseln ist sichergestellt, dass der Vorstand die 10 %-Grenze auch nicht überschreitet, indem er zusätzlich

von anderen Ermächtigungen zur Ausgabe von Aktien oder zur Ausgabe von Rechten, die den Bezug von Aktien ermöglichen oder

zu ihm verpflichten, Gebrauch macht und dabei ebenfalls das Bezugsrecht der Aktionär*innen ausschließt.

Soweit Genussrechte oder Gewinnschuldverschreibungen ohne Optionsrecht, Wandlungsrecht, Optionspflicht oder Wandlungspflicht

ausgegeben werden, soll der Vorstand ermächtigt sein, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionär*innen

insgesamt auszuschließen, wenn diese Genussrechte oder Gewinnschuldverschreibungen obligationsähnlich ausgestattet sind. Das

ist dann der Fall, wenn sie keine Mitgliedschaftsrechte in der Gesellschaft begründen, keine Beteiligung am Liquidationserlös

gewähren und die Höhe der Verzinsung nicht auf Grundlage der Höhe des Jahresüberschusses, des Bilanzgewinns oder der Dividende

berechnet wird, und die Verzinsung und der Ausgabebetrag der Genussrechte oder Gewinnschuldverschreibungen den zum Zeitpunkt

der Begebung aktuellen Marktkonditionen für vergleichbare Mittelaufnahmen entsprechen. Wenn die genannten Voraussetzungen

erfüllt sind, resultieren aus dem Ausschluss des Bezugsrechts keine Nachteile für die Aktionär*innen, da die Genussrechte

bzw. Gewinnschuldverschreibungen kein Mitgliedschaftsrecht begründen und auch keinen Anteil am Liquidationserlös oder am Gewinn

der Gesellschaft gewähren. Zwar kann vorgesehen werden, dass die Verzinsung vom Vorliegen eines Jahresüberschusses, eines

Bilanzgewinns oder einer Dividende abhängt. Hingegen wäre eine Regelung unzulässig, wonach ein höherer Jahresüberschuss, ein

höherer Bilanzgewinn oder eine höhere Dividende zu einer höheren Verzinsung führen würde. Durch die Ausgabe der Genussrechte

bzw. Gewinnschuldverschreibungen werden mithin weder das Stimmrecht noch die Beteiligung der Aktionär*innen an der Gesellschaft

und deren Gewinn verändert oder verwässert. Da die Bedingungen für die Ausgabe der Genussrechte oder Gewinnschuldverschreibungen

marktgerecht sein müssen, verkörpert das Recht der Aktionär*innen auf ihren Bezug auch keinen nennenswerten wirtschaftlichen

Wert, der durch den Ausschluss des Bezugsrechts verloren ginge.

Konkrete Pläne für eine Ausnutzung der Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen bestehen

derzeit nicht. Der Vorstand wird in jedem Einzelfall sorgfältig prüfen, ob er von der Ermächtigung zur Ausgabe von Schuldverschreibungen

und zum Ausschluss des Bezugsrechts Gebrauch machen wird. Eine Ausnutzung dieser Möglichkeiten wird nur dann erfolgen, wenn

dies nach Einschätzung des Vorstands im wohlverstandenen Interesse der Gesellschaft und ihrer Aktionär*innen liegt und verhältnismäßig

ist.

Der Vorstand wird in der jeweils nächsten Hauptversammlung über jede Ausnutzung der in dem Tagesordnungspunkt 6 b) erteilten

Ermächtigungen berichten.

Bedingtes Kapital

Bedient werden die mit den Schuldverschreibungen verbundenen Options- oder Wandlungsrechte oder Options- oder Wandlungspflichten

grundsätzlich aus dem vorgesehenen Bedingten Kapital 2022, das zu diesem Zweck geschaffen werden soll. Der Ausgabebetrag entspricht

dabei dem Wandlungs- bzw. Optionspreis. Grundsätzlich nehmen aus dem Bedingten Kapital 2022 ausgegebene Aktien von Beginn

des Geschäftsjahres an, in dem sie aufgrund von Ausübung von Wandlungs- bzw. Bezugsrechten entstehen, am Gewinn teil. Um das

Entstehen von Aktien mit unterschiedlicher Ausstattung zu vermeiden und die technische Abwicklung der Aktienausgabe im Unternehmensinteresse

zu erleichtern, nehmen neu ausgegebene Aktien bereits ab dem ihrer Entstehung unmittelbar vorausgehenden Geschäftsjahr am

Gewinn teil, falls diese Aktien vor dem Tag der ordentlichen Hauptversammlung entstehen, auf der über die Verwendung des Bilanzgewinns

für das ihrer Entstehung unmittelbar vorhergehende Geschäftsjahr beschlossen werden soll. Wandlungs- oder Optionsrechte sowie

Wandlungs- oder Optionspflichten aus Schuldverschreibungen, die gegen Sachleistung ausgegeben werden, können nicht aus dem

bedingten Kapital bedient werden. Hierzu bedarf es entweder eines Rückgriffs auf eigene Aktien oder einer Sachkapitalerhöhung.

|

| 7. |

Beschlussfassung über die Anpassung der von der Hauptversammlung vom 7. Mai 2020 unter Tagesordnungspunkt 6 beschlossenen

und von der Hauptversammlung vom 5. Mai 2021 unter Tagesordnungspunkt 8 erweiterten Ermächtigung zum Erwerb eigener Aktien

und deren Verwendung, auch unter Bezugsrechtsausschluss

Die Hauptversammlung vom 7. Mai 2020 hat unter Tagesordnungspunkt 6 beschlossen, die PUMA SE bis zum 6. Mai 2025 zum Erwerb

und zur Verwendung eigener Aktien zu ermächtigen, einschließlich der Ermächtigung zur Veräußerung eigener Aktien unter Ausschluss

des Bezugsrechts der Aktionär*innen gemäß § 71 Abs. 1 Nr. 8 Satz 5 i.V.m. § 186 Abs. 3 und 4 AktG. Die Hauptversammlung vom

5. Mai 2021 hat die vorgenannte Ermächtigung unter Tagesordnungspunkt 8 erweitert und den Aufsichtsrat unter Buchstabe g)

ermächtigt, eigene Aktien unter Ausschluss des Bezugsrechts der Aktionär*innen an Mitglieder des Vorstands als Bestandteil

der Vorstandsvergütung auszugeben (die am 7. Mai 2020 beschlossene Ermächtigung in der am 5. Mai 2021 erweiterten Fassung

wird insgesamt nachfolgend als die 'Ermächtigung 2020' bezeichnet).

Die Ermächtigung 2020 soll nunmehr dahingehend erweitert werden, dass der Vorstand ermächtigt wird, eigene Aktien unter Ausschluss

des Bezugsrechts der Aktionär*innen im Zusammenhang mit aktienbasierten Vergütungs- beziehungsweise Belegschaftsaktienprogrammen

der Gesellschaft oder mit ihr verbundenen Unternehmen an Personen, die in einem Arbeitsverhältnis zu der Gesellschaft oder

einem mit ihr verbundenen Unternehmen stehen oder standen, oder Mitglied der Geschäftsführung eines mit der Gesellschaft verbundenen

Unternehmens sind, auszugeben. Im Übrigen soll die Ermächtigung 2020 unverändert bleiben.

Der vollständige Wortlaut der Ermächtigung 2020 in der durch den nachfolgenden Beschlussvorschlag angepassten Fassung einschließlich

einer Vergleichsversion, aus der die Ergänzung gegenüber der von der Hauptversammlung vom 7. Mai 2020 unter Tagesordnungspunkt

6 beschlossenen und von der Hauptversammlung vom 5. Mai 2021 unter Tagesordnungspunkt 8 erweiterten Fassung ersichtlich ist,

ist auf der Internetseite der Gesellschaft unter der folgenden Adresse abrufbar:

| https://about.puma.com/de-de/investor-relations/annual-general-meeting |

Vorstand und Aufsichtsrat schlagen daher vor zu beschließen:

Der von der Hauptversammlung vom 7. Mai 2020 unter Tagesordnungspunkt 6 beschlossenen und von der Hauptversammlung vom 5.

Mai 2021 unter Tagesordnungspunkt 8 erweiterten Ermächtigung zum Erwerb und zur Verwendung eigener Aktien wird nach Buchstabe

g) der folgende neue Absatz angefügt:

| 'h) |

Der Vorstand wird ermächtigt, aufgrund von Ermächtigungen gemäß § 71 Abs. 1 Nr. 8 AktG erworbene Aktien unter Ausschluss des

Bezugsrechts der Aktionäre im Zusammenhang mit aktienbasierten Vergütungs- beziehungsweise Belegschaftsaktienprogrammen der

Gesellschaft oder mit ihr verbundenen Unternehmen an Personen auszugeben, die in einem Arbeitsverhältnis zu der Gesellschaft

oder einem mit ihr verbundenen Unternehmen stehen oder standen, oder Mitglied der Geschäftsführung eines mit der Gesellschaft

verbundenen Unternehmens sind. Die Aktien können den vorgenannten Personen insbesondere entgeltlich oder unentgeltlich zum

Erwerb angeboten, zugesagt und übertragen werden, wobei das Arbeits- beziehungsweise Anstellungsverhältnis zum Zeitpunkt des

Angebots, der Zusage oder der Übertragung bestehen muss.'

|

Bericht des Vorstands an die Hauptversammlung zu Punkt 7 der Tagesordnung gemäß § 71 Abs. 1 Nr. 8 Satz 5 i.V.m. § 186 Abs.

4 Satz 2 AktG (Veräußerung eigener Aktien)

Unter Tagesordnungspunkt 7 soll der Vorstand ermächtigt werden, gemäß § 71 Abs. 1 Nr. 8 AktG erworbene eigene Aktien unter

Ausschluss des Bezugsrechts der Aktionär*innen (§ 71 Abs. 1 Nr. 8 Satz 5 i.V.m. § 186 Abs. 3 und 4 AktG) im Zusammenhang mit

aktienbasierten Vergütungs- beziehungsweise Belegschaftsaktienprogrammen der Gesellschaft oder mit ihr verbundenen Unternehmen

an Personen, die in einem Arbeitsverhältnis zu der Gesellschaft oder einem mit ihr verbundenen Unternehmen stehen oder standen,

oder Mitglied der Geschäftsführung eines mit der Gesellschaft verbundenen Unternehmens sind, auszugeben.

Der Beschlussvorschlag soll die von der Hauptversammlung vom 7. Mai 2020 unter Tagesordnungspunkt 6 beschlossene und von der

Hauptversammlung vom 5. Mai 2021 unter Tagesordnungspunkt 8 erweiterte Ermächtigung zum Erwerb und zur Verwendung eigener

Aktien (die 'Ermächtigung 2020') ergänzen. Der vollständige Wortlaut der Ermächtigung 2020 in der durch den vorstehenden Beschlussvorschlag

angepassten Fassung einschließlich einer Vergleichsversion, aus der die Ergänzung gegenüber der von der Hauptversammlung vom

7. Mai 2020 unter Tagesordnungspunkt 6 beschlossenen und von der Hauptversammlung vom 5. Mai 2021 unter Tagesordnungspunkt

8 erweiterten Fassung ersichtlich ist, ist auf der Internetseite der Gesellschaft abrufbar unter:

| https://about.puma.com/de-de/investor-relations/annual-general-meeting |

Dort ist auch der vom Vorstand an die Hauptversammlung vom 7. Mai 2020 gemäß § 71 Abs. 1 Nr. 8 Satz 5 i.V.m. § 186 Abs. 4

Satz 2 AktG erstattete Bericht zum Bezugsrechtsausschluss abrufbar (einschließlich einer konsolidierten Fassung, die auch

den vorliegenden ergänzenden Bericht enthält).

Die unter Tagesordnungspunkt 7 zu schaffende Ermächtigung des Vorstands erfasst die Verwendung von Aktien der Gesellschaft,

die aufgrund der Ermächtigung 2020 oder früherer Ermächtigungsbeschlüsse nach § 71 Abs. 1 Nr. 8 AktG erworben wurden oder

werden. Im Zeitpunkt dieser Einberufung zur Hauptversammlung am 11. Mai 2022 hält die Gesellschaft 1.219.040 eigene Aktien.

Durch den unter Tagesordnungspunkt 7 vorgesehenen Beschlussvorschlag wird die Möglichkeit geschaffen, zurückerworbene eigene

Aktien im Zusammenhang mit aktienbasierten Vergütungs- beziehungsweise Belegschaftsaktienprogrammen zu verwenden. Die PUMA

SE fördert eine Eigentümerkultur im Unternehmen und ermöglicht Mitarbeiter*innen möglichst weltweit über Aktienprogramme und

aktienbasierte Vergütung eine Beteiligung an der Gesellschaft und ihrer Entwicklung. Eine solche Beteiligung ist auch vom

Gesetzgeber erwünscht und wird daher in mehrfacher Weise erleichtert. Die Ausgabe von Aktien an Mitarbeiter*innen der PUMA

SE oder der mit ihr verbundenen Unternehmen soll die Identifikation der genannten Personen mit der PUMA SE stärken. Sie sollen

an das Unternehmen gebunden und auch als Aktionär*innen an der langfristigen Entwicklung der Gesellschaft beteiligt werden.

Hierdurch sollen im Interesse des Unternehmens und seiner Aktionär*innen das Verständnis und die Bereitschaft zur Übernahme

größerer, vor allem wirtschaftlicher Mitverantwortung gestärkt werden. Die Ausgabe von Aktien ermöglicht auch Gestaltungen

mit langfristiger Anreizwirkung, bei denen nicht nur positive, sondern auch negative Entwicklungen Berücksichtigung finden

können. So erlaubt beispielsweise die Gewährung von Aktien mit einer Veräußerungssperre oder Sperrfrist oder mit Halteanreizen

zusätzlich zu dem Bonus auch einen Malus-Effekt im Fall von negativen Entwicklungen. Sie soll damit einen Anreiz geben, auf

eine dauerhafte Wertsteigerung für die Gesellschaft zu achten.

Die oben dargestellten Ziele der Identifikation mit dem Unternehmen, der Bindung an das Unternehmen und der Übernahme unternehmerischer

Mitverantwortung liegen im Interesse des Unternehmens und seiner Aktionär*innen. Die Übertragung bereits vorhandener beziehungsweise

neu zurückerworbener eigener Aktien anstelle der Inanspruchnahme eventuell ebenfalls zur Verfügung stehender genehmigter Kapitale

kann eine wirtschaftlich sinnvolle Alternative sein, da sie den mit einer Kapitalerhöhung und der Zulassung neuer Aktien verbundenen

Aufwand vermeidet. Der bei dieser Verwendung erforderliche Bezugsrechtsausschluss liegt damit grundsätzlich im Interesse der

Gesellschaft und ihrer Aktionär*innen.

Die weiteren Einzelheiten bestimmt der Vorstand im Rahmen seiner gesetzlichen Kompetenzen.

|

| 8. |

Beschlussfassung über die Änderung von § 11.1 der Satzung

(

Bestellungsdauer der Mitglieder des Aufsichtsrats

)

§ 11.1 der Satzung der Gesellschaft sieht derzeit eine feste Bestellungsdauer der Mitglieder des Aufsichtsrats bis zur Beendigung

der Hauptversammlung, die über die Entlastung für das vierte Geschäftsjahr nach dem Beginn der Amtszeit beschließt, d.h. von

faktisch fünf Jahren, vor. Die Satzung der PUMA SE lässt eine kürzere Bestellungsdauer durch den Wahlbeschluss der Hauptversammlung

nicht zu. In seiner aktuellen Fassung lautet § 11.1 der Satzung der Gesellschaft wie folgt:

| |

'Die Mitglieder des Aufsichtsrats werden für die Zeit bis zur Beendigung der Hauptversammlung bestellt, die über die Entlastung

für das vierte Geschäftsjahr nach dem Beginn der Amtszeit beschließt, wobei das Geschäftsjahr, in dem die Amtszeit beginnt,

nicht mitgerechnet wird. Dabei endet die Amtszeit in jedem Fall spätestens nach sechs Jahren. Wiederbestellungen sind zulässig.'

|

Zur Erhöhung der Flexibilität bei der Bestellung der Aufsichtsratsmitglieder soll die vorgenannte Satzungsregelung dahingehend

geändert werden, dass im Wahlbeschluss der Hauptversammlung auch eine kürzere Bestellungsdauer der Mitglieder des Aufsichtsrats

festgelegt werden kann. Zu diesem Zweck soll ein neuer Satz 2 in § 11.1 der Satzung eingefügt werden. Im Übrigen bleibt §

11.1 unverändert. Die vorgeschlagene Satzungsänderung hat keine Auswirkung auf die Amtszeit der derzeit amtierenden Aufsichtsratsmitglieder.

Vorstand und Aufsichtsrat schlagen daher vor zu beschließen:

| |

In § 11.1 der Satzung der Gesellschaft wird nach Satz 1 ein neuer Satz 2 mit folgendem Wortlaut eingefügt und die derzeitigen

Sätze 2 und 3 werden unverändert zu Sätzen 3 und 4:

|

| |

'Die Hauptversammlung kann bei der Wahl bzw. Bestellung eine kürzere Bestellungsdauer bestimmen.'

|

|

| 9. |

Beschlussfassung über die Änderung von § 18.2 Satz 2 der Satzung (Nachweis der Berechtigung zur Teilnahme an der Hauptversammlung)

§ 18.2 Satz 2 der Satzung der Gesellschaft regelt technische Details für die Berechtigung zur Teilnahme von Aktionär*innen

an der Hauptversammlung. Die Regelung lautet derzeit wie folgt:

| |

'Zu diesem Zweck ist ein in Textform (§ 126 b BGB) erstellter Nachweis des Anteilsbesitzes gemäß § 67c Abs. 3 AktG oder in

sonstiger rechtlich zulässiger Weise durch den Letztintermediär erforderlich.'

|

Im Einklang mit der jüngeren Praxis börsennotierter Unternehmen soll der Wortlaut von § 18.2 Satz 2 der Satzung der Gesellschaft

klarstellend neugefasst werden.

Vorstand und Aufsichtsrat schlagen daher vor zu beschließen:

| |

§ 18.2 Satz 2 der Satzung der Gesellschaft erhält den nachfolgenden Wortlaut; im Übrigen bleibt § 18.2 der Satzung unverändert:

|

| |

'Zu diesem Zweck ist ein in Textform (§ 126 b BGB) erstellter Nachweis des Anteilsbesitzes erforderlich; ein Nachweis gemäß

§ 67c Abs. 3 AktG reicht in jedem Fall aus.'

|

|

| 10. |

Beschlussfassung über die Billigung des Vergütungsberichts für das Geschäftsjahr 2021

Nachdem das AktG durch das Gesetz zur Umsetzung der zweiten Aktionärsrechterichtlinie (ARUG II) geändert wurde, haben Vorstand

und Aufsichtsrat gemäß § 162 AktG für das Geschäftsjahr 2021 einen Vergütungsbericht zu erstellen und gemäß § 120a Abs. 4

AktG der Hauptversammlung zur Billigung vorzulegen. Der Abschlussprüfer, Deloitte GmbH Wirtschaftsprüfungsgesellschaft, München,

hat den Vergütungsbericht gemäß § 162 Abs. 3 AktG daraufhin geprüft, ob die gesetzlich geforderten Angaben nach § 162 Abs.

1 und 2 AktG gemacht wurden. Der Vermerk über die Prüfung des Vergütungsberichts ist dem Vergütungsbericht beigefügt.

Vorstand und Aufsichtsrat schlagen vor, den nach § 162 AktG erstellten und geprüften Vergütungsbericht für das Geschäftsjahr

2021 zu billigen.

Der von Vorstand und Aufsichtsrat erstellte Vergütungsbericht ist im Anschluss an diese Tagesordnung wiedergegeben und unter

| https://about.puma.com/de-de/investor-relations/corporate governance |

veröffentlicht.

Bekanntmachung des Vergütungsberichts für das Geschäftsjahr 2021 gemäß § 124 Abs. 2 Satz 3 AktG:

|

| I. |

Präambel

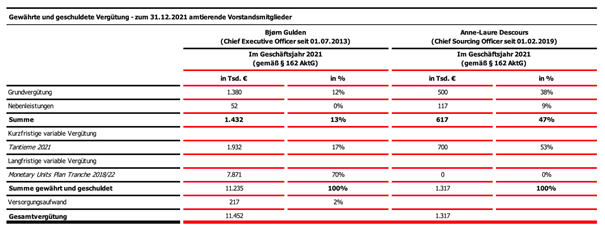

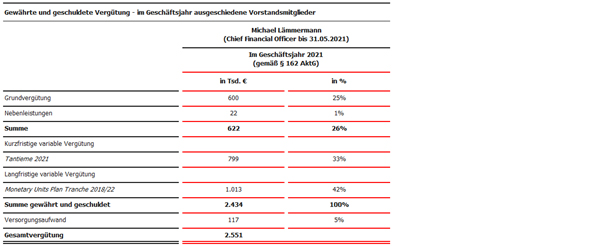

Der Vergütungsbericht der PUMA SE (im Folgenden 'PUMA' oder 'die Gesellschaft') erläutert die Grundzüge des Vergütungssystems

des Vorstands und des Aufsichtsrats und legt Struktur und Höhe der im Geschäftsjahr 2021 gewährten und geschuldeten Vergütung

für gegenwärtige und ehemalige Mitglieder des Vorstands und des Aufsichtsrat von PUMA offen. Der Vergütungsbericht wurde entsprechend

den Vorgaben des § 162 Aktiengesetz (AktG) von Vorstand und Aufsichtsrat gemeinsam erstellt. Bei der Erstellung wurden die

aktienrechtlichen Vorgaben befolgt und sich an den Empfehlungen und Anregungen des Deutschen Corporate Governance Kodex (DCGK)

in seiner Fassung vom 19. Dezember 2019 orientiert.

Der vorliegende Vergütungsbericht und der zugehörige Vermerk über die Prüfung dieses Vergütungsberichts sind ebenso wie das

aktuelle Vergütungssystem für den Vorstand und des Aufsichtsrats auf der Homepage der Gesellschaft abrufbar.

Der Vergütungsbericht ist Gegenstand eines konsultativen Votums auf der Hauptversammlung 2022 und wird als solcher auch Bestandteil

der Einladung zur Hauptversammlung von PUMA.

|

| II. |

Vergütungsphilosophie

Das Vergütungssystem für die Mitglieder des Vorstands ist darauf ausgerichtet, Anreize für eine langfristige und nachhaltige

Unternehmensperformance zu schaffen. Ziel des Vergütungssystems ist es, die Umsetzung der langfristigen Unternehmensstrategie

zu fördern, indem sichergestellt wird, dass die relevanten Erfolgsparameter, welche die erfolgsabhängige Vergütung bestimmen,

mit der Unternehmenssteuerung von PUMA abgestimmt sind.

Durch einen überwiegenden Anteil an erfolgsabhängiger und damit variabler Vergütung soll der Leistungsbeitrag der Vorstandsmitglieder

im Hinblick auf die nachhaltige Entwicklung des Unternehmens honoriert werden, während negative Abweichungen von den gesetzten

Zielen zu einer deutlichen Minderung der variablen Vergütung führen.

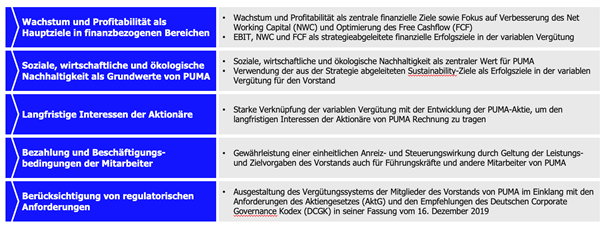

Bei der Ausgestaltung des Vergütungssystems für den Vorstand orientierte sich der Aufsichtsrat insbesondere an den folgenden

Leitlinien:

|

| III. |

Governance in Vergütungsfragen

Für die Festlegung der Vergütung des Vorstands ist der Aufsichtsrat von PUMA zuständig. Über Fragen der Vergütung der Vorstandsmitglieder

entscheidet das Plenum des Aufsichtsrats auf der Grundlage der jeweiligen Empfehlungen des Personalausschusses.

Die Gesamtvergütung der einzelnen Vorstandsmitglieder wird durch den Aufsichtsrat festgelegt. Kriterien für die Angemessenheit

der Gesamtvergütung bilden sowohl die Aufgaben des einzelnen Vorstandsmitglieds, die persönliche Leistung, die wirtschaftliche

Lage von PUMA, der Erfolg und die Zukunftsaussichten von PUMA als auch die Üblichkeit der Vergütung unter Berücksichtigung

des Wettbewerbsumfelds und der unternehmensinternen Vergütungsstruktur von PUMA.

Zur Beurteilung der Üblichkeit der Vergütung im Wettbewerbsumfeld zieht der Aufsichtsrat eine relevante Vergleichsgruppe heran.

Da PUMA bis zum 19. September 2021 im MDAX gelistet war und im Hinblick auf Größe und Sitz der Gesellschaft mit diesen Unternehmen

vergleichbar ist, bestand die Vergleichsgruppe aus allen in diesem Index gelisteten Unternehmen. Zukünftig werden als Vergleichsgruppe

Unternehmen aus dem DAX-40 herangezogen.

Um die Üblichkeit der unternehmensinternen Vergütungsstruktur von PUMA zu beurteilen, wird das Verhältnis der Vorstandsvergütung

zur Vergütung des oberen Führungskreises (Berichtslinie an den Vorstand) und der Belegschaft insgesamt, auch im Hinblick auf

die Entwicklung im Zeitablauf, regelmäßig überprüft.

|

| IV. |

Ausgestaltung der Vorstandsvergütung

Die Ausgestaltung der Vorstandsvergütung im Geschäftsjahr 2021 orientiert sich am Vergütungssystem des Vorstands, welches

auf der Hauptversammlung am 5. Mai 2021 (mit einer Mehrheit von 80,42 %) gebilligt wurde. Alle festen und variablen Vergütungsbestandteile

von Vorstandsverträgen, die ab dem 1. Januar 2021 geschlossen wurden, entsprechen in vollem Umfang diesem Vergütungssystem.

Davon abweichende Regelungen, die für Vorstandsverträge gelten, die vor dem 1. Januar 2021 geschlossen wurden, werden im Folgenden

gesondert erläutert.

|

| 1. |

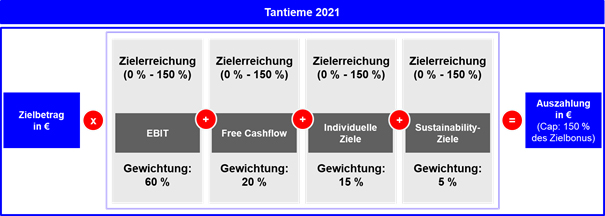

Vergütungselemente in der Übersicht

Die Vergütung der Vorstandsmitglieder besteht aus erfolgsunabhängigen (fixe Vergütung) und erfolgsabhängigen (variable Vergütung)

Komponenten. Die fixe Vergütung umfasst das Grundgehalt, Nebenleistungen und Beiträge zur betrieblichen Altersversorgung,

während die variable Vergütung in zwei Teile, eine kurzfristige variable Vergütung (Tantieme) und eine langfristige variable

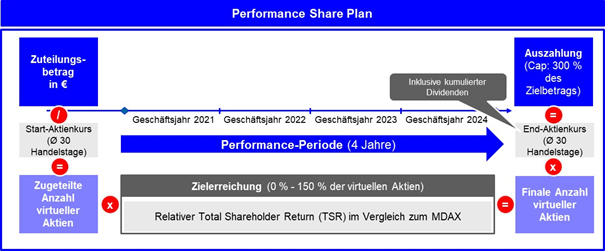

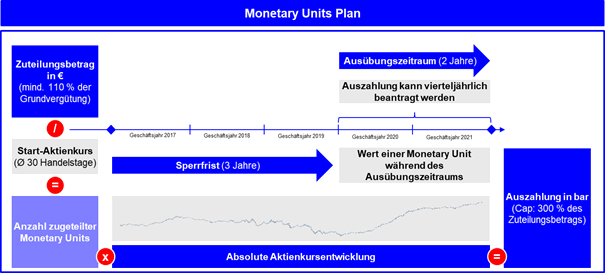

Vergütung, aufgeteilt ist. Die langfristige variable Vergütung ist dabei als Performance Share Plan ausgestaltet für die Mitglieder

des Vorstands, deren Verträge nach dem 1. Januar 2021 geschlossen oder verlängert wurden. Vorstandsmitglieder, deren Vorstandsdienstvertrag

vor dem 1. Januar 2021 geschlossen oder verlängert wurde, erhalten eine langfristige variable Vergütung in Form des Monetary

Units Plans.

|

| 2. |

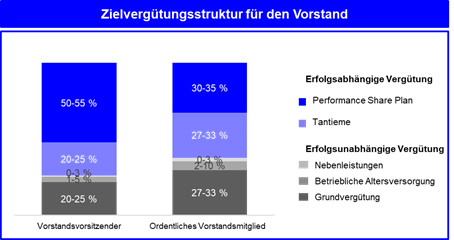

Zielgesamtvergütung und -struktur

Die Zielgesamtvergütung bildet die Summe aus den fixen und variablen Vergütungsbestandteilen der Mitglieder des Vorstands

von PUMA.

Dabei soll mit einem höheren Anteil an erfolgsabhängiger und damit variabler Vergütung der Beitrag von PUMAs Vorstandsmitgliedern

zu einer nachhaltigen Entwicklung des Unternehmens honoriert werden, während negative Abweichungen von den gesetzten Zielen

zu einer deutlichen Reduzierung der variablen Vergütung führen. Darüber hinaus ist die Vergütung des Vorstands auf PUMAs langfristiges

und nachhaltiges Wachstum ausgerichtet, so dass der Anteil der langfristigen variablen Vergütung den Anteil der kurzfristigen

variablen Vergütung überwiegt. Um dies für jedes Vorstandsmitglied zu erreichen, übersteigen die einzelvertraglich festgelegten

Zielbeträge des Performance Share Plans/Monetary Unit Plans stets die Zielbeträge der Tantieme.

Um sowohl den aktuellen als auch den zukünftigen Vorstandsmitgliedern individuelle und zugleich angemessene Vergütungspakete

zu bieten, hat der Aufsichtsrat Bandbreiten für die Vergütungsstruktur festgelegt (basierend auf einer Zielerreichung von

100 % für die erfolgsabhängigen Vergütungselemente):

|

| 3. |

Maximalvergütung

Gemäß § 87a Abs. 1 Satz 2 Nr. 1 AktG hat der Aufsichtsrat für Vorstandsdienstverträge, die ab dem 1. Januar 2021 geschlossen

oder verlängert wurden, eine Maximalvergütung für alle Vergütungsbestandteile, bestehend aus Grundvergütung, Aufwendungen

für Nebenleistungen und betriebliche Altersversorgung sowie Tantieme und Performance Share Plan bzw. Monetary Unit Plan, festzulegen.

Für den Vorstandsvorsitzenden beträgt die Maximalvergütung € 20.000.000. Für die ordentlichen Vorstandsmitglieder beträgt

die Maximalvergütung € 10.000.000.

Die Summe aller Auszahlungen, welche sich aus den Zusagen für das Geschäftsjahr 2021 ergibt, kann erst nach der Auszahlung

der für das Geschäftsjahr 2021 zugeteilten Tranche des Performance Share Plans bzw. Monetary Unit Plans - d.h. mit Ablauf

des Geschäftsjahres 2024 bzw. 2025 - ermittelt werden.

Eine weitere Begrenzung der Vergütungshöhe erfolgt mittels Obergrenzen (Caps) der Auszahlungsbeträge der einzelnen Vergütungsbestandteile.

So ist die Auszahlung der Tantieme auf 150 % des Zielbetrags und die Auszahlung des Performance Share Plans bzw. Monetary

Units Plans auf jeweils 300 % des Zielbetrags begrenzt. Die rechnerische Summe der Maximalbeträge der einzelnen Vergütungsbestandteile

liegt unterhalb der festgelegten Maximalvergütung nach § 87a Abs. 1 Satz 2 Nr. 1 AktG, womit diese im Ergebnis bei allen Vorstandsmitgliedern

eingehalten wird.

|

| 4. |

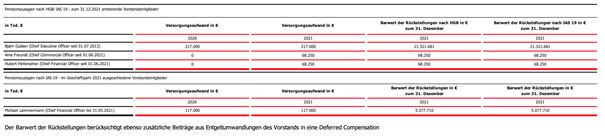

Vergütungselemente im Detail

| 4.1. |

Erfolgsunabhängige Vergütung

Die erfolgsunabhängige Vergütung für die Mitglieder des Vorstands besteht aus einer jährlichen Grundvergütung, Nebenleistungen

und einer betrieblichen Altersversorgung. Für Beschäftigungszeiten von weniger als zwölf Monaten im Kalenderjahr werden alle

Vergütungszahlungen zeitanteilig geleistet.

4.1.1. Grundvergütung

Die Mitglieder des Vorstands erhalten eine fixe Grundvergütung, die monatlich ausgezahlt wird. Diese Vergütung orientiert

sich an den Aufgaben, der Erfahrung als Vorstands und der Verantwortung des Vorstandsmitglieds.

4.1.2. Nebenleistungen

Darüber hinaus erhalten die Vorstandsmitglieder Nebenleistungen. Im Geschäftsjahr 2021 erhielten die Mitglieder des Vorstands

folgende Nebenleistungen:

| * |

Bereitstellung eines Dienstwagens zur privaten Nutzung oder Car Allowance bzw. Zurverfügungstellung einer Bahncard 100 auch

zur privaten Nutzung

|

| * |